销售费不是万能药!

作者:闻道

编辑:梦琪

风品:令煜

来源:铑财——铑财研究院

医疗反腐风暴正烈,除了上市公司,身处敏感期的IPO企业也多了几分审视目光。

比如欣捷高新,选择鼓励成长型创新企业标准上市,销售费占比却超四成、核心技术人员仅 7 人,成长质量、创新力怎么样呢?

01

营收不足3亿、学术推广费过亿

销售费用占比超40%

公开信息显示,欣捷高新主要从事化学药品制剂、化学原料药及医药中间体的研发、生产及销售,并对外提供技术服务。目前采用委托生产模式,生产已上市制剂产品。

截至招股书签署日,公司持有药品注册批件 11 个和已批准在上市制剂使用的原料药备案登记号 14 个。计划募资12亿元,其中3.86亿用于特色制剂产业化基地建设项目,3.31亿元用于总部及研发管线平台建设项目,1.4亿用于高端化学原料药产业化基地,4300万元用于欣捷信息化系统建设项目,3亿元用于补流。

不难发现,募资主要投向制造生产环节。从轻资向重资跨越,夯实竞争根基之心值得肯定。

2020年至2022年,欣捷高新营收6597.24万元、1.08亿元、2.83亿元,期间增长率分别为63.11%、163.38%。同期利润1944.68万元、2594.68万元和6581.17万元,期间增长率33.42%、153.64%。

业绩快增,主要依靠盐酸溴己新注射液放量,2022 年 7 月其中选第七批全国药品集采。

考量在于,搭上集采快车后,欣捷高新销售费不降反升。报告期内分别为98.52万元、1364.14万元和1.16亿元,占收入比1.49%、12.68%和41.02%,增速远超营收。

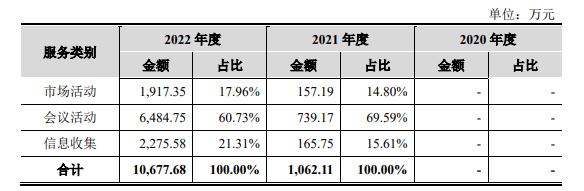

细分看,学术推广费占据大头,2021年、2022年分别为1062.11万元和1.07亿元。2022年占销售费比92.24%,占收入比达37.81%。其中,会议费高达0.65亿元,占学术推广费比超6成。

行业分析师孙业文表示,医改提质增效信号明确,药企销售费、市场推广费首当其冲,尤其当下的医药反腐高压期,已成敏感“雷区”。往期看上述费用容易滋生商贿温床,企业在此折戟者不乏其例。上述体量及高增表现,值得欣捷高新自身警惕。

招股书解释称,主要系公司持续发展化学药品制剂业务,并加大了化学药品制剂产品的学术推广力度。企业已制定了《推广服务商管理制度》《内部审计管理制度》《反商业贿赂管理制度》等内管制度,由多个部门对学术推广活动的不同环节进行监督管理,从推广服务商的选择及审批、学术推广服务活动的开展过程、服务费用结算及审批流程等方面,对推广服务商的推广活动进行了严格规范。

02

核心技术人员仅7人

突击入股、实控人低价入股质疑

孰是孰非,留给时间作答。

能够肯定的是,创业板对企业的创新性、后续成长潜力要求较高。

报告期内,企业研发费分别为 1,384.48 万元、2,581.24 万元和 3,914.66 万元,占营收比 20.99%、23.99%和 13.81%。

创业板修订后,鼓励成长型创新企业上市标准为:最近三年研发投入复合增长率不低于15%,最近一年研发投入金额不低于1000万元,且最近三年营收复合增长率不低于20%。

表面看,欣捷高新均符合条件。但深入观,核心技术人员仅 7 人,占公司员工总数仅 2.11%。

成长性之外,严谨性、公允性也有审视点。

比如突击入股、实控人低价入股质疑。

2022年9月14日,欣捷高新董事会审议通过增加注册资本并修订公司章程的议案。拟新发行股份567.93万股,由黄光栋、陈治寿按15.93元/股价,共出资 9047.11 万元认购,其中,黄光栋认购 381.93万股,陈治寿认购 186万股。

公开信息显示,黄光栋与欣捷高新股东王秀惠是夫妻关系,陈治寿与黄光栋、王秀惠夫妻二人均为福建巨泽股东,福建巨泽则是欣捷高新股东。

2022年10月8日,欣捷高新董事会又审议通过公司增加注册资本并修订公司章程的议案。拟新发行股份72.76万股,由海峡文捷出资520.81万元进行认购。但7.16元/股的认购价,远低于上一轮黄光栋、陈治寿入股价。

资料显示,海峡文捷为欣捷高新员工持股平台,而海峡文捷的最大出资人为公司实控人关文捷,也是此次低价入股的最大受益人。

聚焦此次IPO,发行价约34.25元,这意味着一旦上市成功,黄光栋、陈治寿便能获利超亿元。海峡文捷员工持股平台实现3倍以上收益。

另一厢,供应商也有审视点。

2022年,原料采购第一大供应商为安纳源医药。而天眼查数据显示,其成立于2021年9月30日,注册资本200万元,社保实际缴纳人数也为0。即成立次年就成了欣捷高新第一大供应商,2022年向欣捷高新提供了价值549.29万元的罗库溴铵中间体。

对此,欣捷高新表示,由于该供应商产品质量控制水平较高、生产管理较为规范,能够满足品质要求。

本文为铑财原创

如需转载请留言

原文标题 : 欣捷高新学术推广费年超亿元 实控人低价入股质疑