03

风险

从投资角度看,预期和成长性对股价涨跌有着决定性作用。若想确定两家公司备受争议的“定价”问题,断然离不开投资者常言的“股市三杀”——业绩杀、逻辑杀和估值杀。

【1】通策的隐忧

很显然,两家公司都是做C端生意,业绩增长的关键在于不断扩张新医院。但通策仅仅依靠商业模式打造的护城河并不牢固。

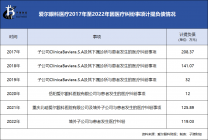

近年来,通策的业绩增速呈现连续下滑的态势。2017-2019年,实现总营收11.8亿、15.46亿、18.94亿,对应的总营收增速分别为34.25%、31.05%、22.52%,净利润增速也同步下滑。

图7:通策医疗主营业务收入情况 来源:公司公告,西部证券研发中心

归根结底,问题出在口腔市场竞争大、省外扩张不及预期,以及新业务表现不佳等方面。

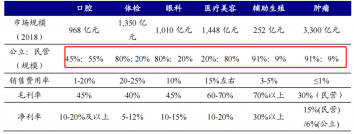

从市场结构来看,目前贡献公司绝大部分收入的仍是浙江省内市场,占总营收比重高达90%。其中,浙江区域分院贡献65.5%,区域总院(杭口)贡献34.5%。

图8:浙江省内+省外的医疗服务收入构成及趋势(单位:万元) 来源:公司财报

“偏安一隅”并非坏事,但省外扩张不达预期的情况的确客观存在。

除了地域限制、人才紧缺、管理难度大等问题,本地市场竞争激烈也相当大。例如,广州存济医院关闭,正是由于存在中山大学附属光华口腔医院、广东省口腔医院等“地头蛇”,使得竞争非常激烈。

这就导致管理层将全国性的布局战略,转向武汉、重庆、成都、上海、北京等地,同时还将矛头指向儿童口腔业务。

但进展也并不顺利。此前,通策斥资1.5亿元收购关联方杭州海骏科技持有的全国10家“三叶系”儿童口腔资产项目,由于涉及关联交易的问题,导致上交所下发问询函。

同时,省外扩张也困难重重。管理层推出的“蒲公英计划”:未来3-5年内通过杭州口腔医院在浙江省建设100所口腔科门诊。今年由于疫情的缘故,扩张步伐大幅放缓。

另外,近年来通策还涉足眼科、辅助生殖等。

眼科市场的蛋糕非常大,引致众多企业抢占布局,通策也不例外。2017年10月,公司投资1亿元用于1:1平价受让通策眼科医院20%股权,正式进入眼科领域。但由于目前仍处于培育阶段,对业绩贡献有限。

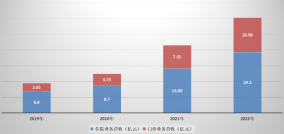

在辅助生殖领域,通策则与世界上第一个试管婴儿诊所——波恩生殖中心合作,该公司创始人还获得过诺贝尔生理学奖,被称为“试管婴儿之父”。与国际先进医疗机构合作,“要么不做,要么就玩大的”,明显能看出通策的野心不小。

近年来,双方也陆续加码投资和建设生殖中心,但主要集中在浙江省内。

图9,来源:公司公告,华金证券研究所

尽管通策的产品结构较为丰富。但口腔业务仍占据绝大部分收入,2019年占总营收比重约为80%,其他医疗服务、产品销售等占比仍然较小。

图10:通策医疗产品收入情况 来源:公司公告,国金证券研究所

另外,分红少、大股东质押等问题也备受争议。自上市以来分红3次,通策累计分红金额仅有5000多万元。截至9月26日,大股东杭州宝群实业累计质押股数为5186万股,占持股比例较高,达到47.92%。

种种迹象表明,通策医疗的隐忧还是蛮多的。

【2】爱尔的三座大山

爱尔眼科的情况则更为糟糕,需要面临高估值、高商誉、高管减持“三座大山”重重压力。

扩张过快导致的商誉持续攀升,是悬在爱尔头上的“达摩克利斯之剑”。

爱尔的商誉从上市初的仅有459.55万元,上升到2019年的26.38亿元,十年增长超500倍。2018计提了1.11亿元商誉减值,2019年又再次计提3.83亿元资产减值准备,导致公司业绩增速连续下滑。

今年上半年,商誉进一步提升到27.02亿,占净资产的比例为37.08%,更是达到预警级别。

图11:爱尔眼科营业收入及净利润情况 来源:Wind、平安证券研究所

同时,公司负债率也大幅攀升到46.72%。12.95亿元的应收账款也创出历史新高。可见,爱尔的债务压力不是一般的小。

“屋漏偏逢连夜雨”,随着近年来爱尔眼科的股价不断创出新高,高管减持的步伐也在不断加快。

2019年8月,创始人陈邦和大股东爱尔投资分别减持套现6.45亿元、12.1亿元。今年6月23日,爱尔投资再度减持4027.16万股(占总股本1%),套现17.05亿元。同时,高管近年来也频频通过二级市场减持。

多方不利因素夹击下,投资者对爱尔眼科的信心大打折扣。