04

定价

那么,展望后市,我们又该如何给通策医疗和爱尔眼科“定价”呢?

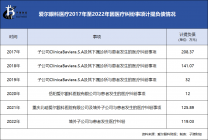

众所周知,目前两家公司的估值非常高。根据东方财富Choice数据显示,截至2020年10月21日,通策医疗市盈率TTM为176.79倍,爱尔眼科为176.31倍。

图12:A股医疗服务公司估值 来源:东方财富Choice数据

很显然,在这场持续近两年的结构性牛市(以创业板指为基准)氛围里,这两家医药赛道中的细分龙头,已被那些基于老龄化社会预期的狂热投资者赋予了终局式估值。二者均为176倍左右的滚动市盈率,基本已经与业绩脱钩,处于明显高估状态。

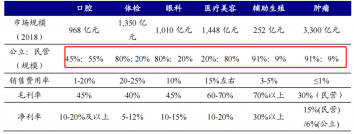

尽管理论上看,老龄化将为眼科与牙科赛道带来确定性的增量;但对于理性的投资者而言,中期主要需要防范的,仍是逻辑杀——逻辑越硬“黑天鹅”越爱,比如:

●高成长性不可持续,利润率下降(以韩国牙科市场为例,耗材成本从1下降至0.1不超过10年,带来行业的充分竞争,进而使利润率逐步下降);

●政策调控,竞争门槛放宽(政策及审批程序变动);

●技术革命颠覆现有格局。

……

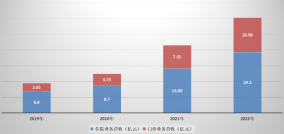

另外,以商业模式与同策医疗与爱尔眼科较为接近的“美国医疗保健服务(医院)第一股”HCA控股为参照,其股价尽管逐年上涨,当前市值高达460亿美元,但始终遵循着与业绩增速一致的曲线。其在年内曾创下151美元的股价历史新高,当前股价为136美元,但市盈率(TTM)仅为14倍。

176倍VS14倍,谁的风险更显著,一目了然。

过以上梳理,我们不难看出:两家公司所处的眼科、牙科赛道的确优质,也有着各自的护城河优势。但同时,也面临着各自的经营难题,使得二者均具有估值回归的内在动能。

未来如果不能有效解决,那么预期和成长性就会夹杂诸多不确定性因素。为此,投资者仍需要多一分谨慎,少一分侥幸——毕竟低位才看逻辑,高位要看风险。