算力说

仅2019年上半年间,国务院办公厅、卫健委、医保局共计出台6份医疗相关政策。集中带量采购政策也也使医药板块频现涨停潮。而随着科创板对医疗产业注入的新鲜血液,医疗行业一时无两,前景可期。究竟有哪些代表性医疗科创板企业以及独角兽,算力智库研究院一文带你读懂!

1

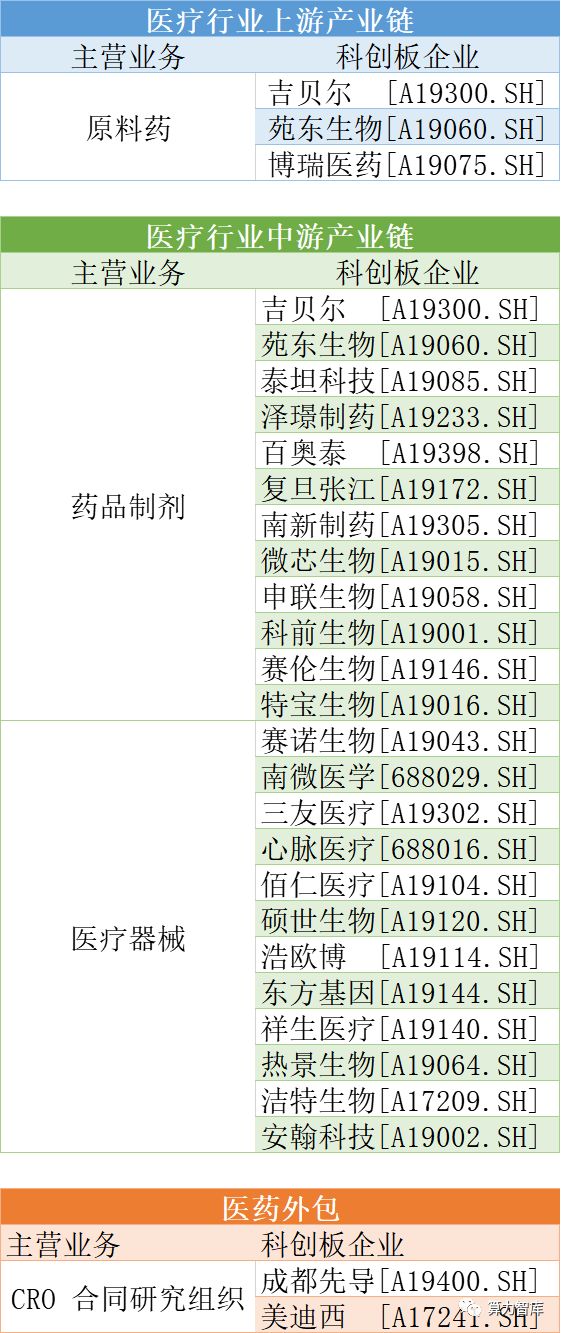

科创板医疗企业的主营业务

科创板医疗企业的主营业务集中在产业的上游及中游,原料药为产业顶端,共计三家。医疗行业中游产业链主要分为药品制剂以及医疗器械。其中,药品制剂主要有创新药、疫苗等,共计十二家:医疗器械主要有介入、体外诊断、医疗影像等,同样共计十二家。合同研究组织即CRO为医药外包领域。详见下图。

(图片来源:算力智库整理)

2

那些不甘于浅水的鲤鱼们,能否借助科创板一跃龙门?

算力智库挑选两家兼具代表性及投资潜力的科创企业,试图从市场空间、研发能力以及竞争对手中做出分析,来研究医疗领域在未来的发展前景。而这两家分别是以内镜微创闻名的南微医学以及主动脉介入领域龙头企业心脉医疗。

南微医学(688029.SH): 聚焦微创医疗器械

复合增速高,市场空间仍巨大

根据《2015-2017年国家医疗服务与质量安全报告》,诊断性胃镜、诊断性肠镜、超声内镜院均诊疗例次2012-2016年复合增速分别为16%、27%以及35%,内镜下切除术院均诊疗例次2016年同比增长47%。

往往来说,复合增速过高时,往往是源于前期的市场空白或者技术特性以及很有可能在未来达到瓶颈。

而通过分析,算力智库发现这主要源于1)内镜下于15年起成为解决部分癌症的主要预防手段,2)内镜下切除技术难度较低、医生学习成本小,结合这两个特点,完全可以理解内镜在国内的前期发展,那是否会一如既往的增长呢?何时会触达市场的天花板?

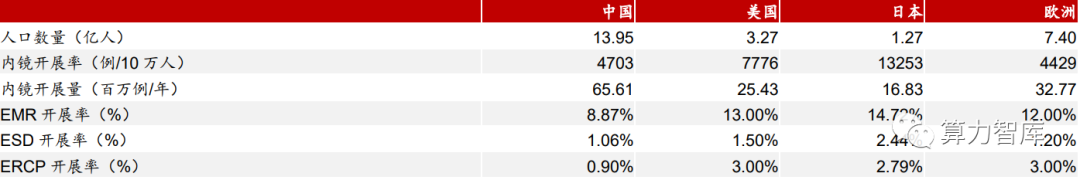

《中国磁控胶囊胃镜临床应用专家共识》提到中国内镜的手术渗透率仍然不高,2017年的我国胃癌早期的诊断率仅为13%,而在韩国及日本的诊断率分别为50%和70%。在下表中,2018年中、美、日、欧洲的内镜切除手术(EMR)、内镜剥离手术(ESD)以及经内镜逆行性胰胆管造影术(ERCP)对比皆显示了国内外的市场都尚处于起步阶段。

(图片来源:Wind)

研发投入略显挣扎,市场的蛋糕只能看吗?

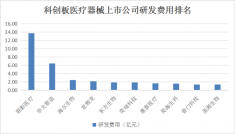

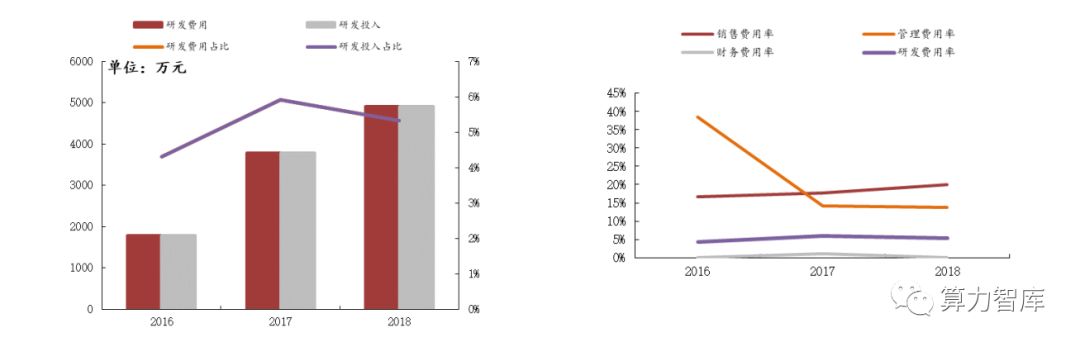

研发投入方面:2016 年至 2018 年,剔除股权激励费用影响后,公司研发费用占营业收入的比例分别为 7.40%、10.14%、9.44%。

(图片来源: Wind)

专利方面:南微医疗曾先后两次获得国家科技进步奖二等奖,并荣获国家火炬计划重点高新技术企业、江苏省民营科技企业、江苏省重点研发机构等荣誉称号,其中国内外发明专利共36项。

相比较国外同类的竞品,南微医学在研发投入占比和专利数量上略显挣扎。但在研发人员上,南微医学从14年起不断增长研发人员占比,于2018年占员工总人数的17.03%。且在研发项目上已增至49个,主要涵盖扩张类、ESD 类、ERCP 类、超声内镜、医学影像设备、肿瘤消融等主要产品线,其中放疗粒子支架技术被评为世界首创。

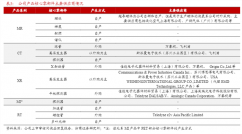

竞争对手盘点

南微医学2018年在国内业务占比56%,海外市场占比44%。相对来说,南微医学的竞争对手主要是国外那些在内镜赛道上浸淫已久的的选手。

1)波士顿科学成立于1979年,总部位于美国。从收购 Endo-Tech 开始正式进入内镜耗材领域,并购和内生并举,覆盖全产品线;2)奥林巴斯成立于1919年,总部位于日本。由内镜起家,并以此为核心,逐步拓展到内镜诊疗器械;3)美国库克公司,成立于 1963 年,是全球著名的医疗器械制造商。

心脉医疗(688016.SH):专注主动脉介入领域

复合增长率高,预期份额将逐步提升

主动脉和外周血管介入器械相对于冠状动脉介入手术处于快速发展阶段。主动脉腔内介入医疗器械正处于高速成长阶段,中国市场规模由2013年的 5.5 亿元增长至 2017 的10.3 亿元,复合增长率高达17.2%。

按2018年手术量排名,主动脉介入领域国内市场排名第一及第二的公司分别是美敦力公司、心脉医疗,再次是戈尔、库克和中国的先健科技。

公司有望于受益行业医保和医生水平的进步,渗透率处于快速上升过程。目前,我国该领域市场主要被国外企业占据,随着我国生产企业研发能力的不断增强,预期国产医疗器械的市场份额将持续提升。我国主动脉介入医疗器械预计市场规模预计于 2022 年增长至 19.5 亿元。