近日,爱尔眼科发布公告称,将以自有资金1.9亿元投资设立亮视长星,目的是在公司行业经验的基础上充分利用专业投资团队和融资渠道,通过各种金融工具和手段放大投资能力,加快眼科医院、眼视光门诊部等的扩张步伐,为爱尔眼科未来发展储备更多眼科领域的并购标的。

亮眼长星的经营范围为医院管理、医院管理咨询,主要对眼科医院、眼视光门诊部等进行投资和管理。总规模人民币10亿元,其中,前海安星出资100 万元,招商资管出资7.5亿元,爱尔眼科全资子公司拉萨亮视出资1.9亿元,铭鸿创投出资5900万元。

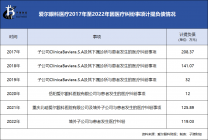

这已不是爱尔眼科第一次设立相关产业的投资并购平台了。早在2014年,爱尔眼科就开始设立并购资金。在爱尔眼科的网点扩张规划中,2020年爱尔眼科将完成开设8个中心城市医院、20个省会城市医院、200个地级市医院和1000家县级医院。这一“雄心”的实现着实不简单,2014年以前的新建并购模式完全不能满足爱尔眼科的扩张需求。

通过设立并购基金,爱尔眼科一方面能够获得更多的资金加快网点的扩张,另一方面也规避了并购的风险。对于上市公司而言,并购标的不够优质极易影响股价的波动,从而损害投资者的信心。有分析称,并购基金的设立为上市公司提供了长远发展和业绩释放的“加速器”。

从爱尔眼科发布了2018年第三季度报告来看,爱尔眼科的表现的确不俗。根据报告数据,爱尔眼科第三季度营收收入达23.44亿元,同比增长30.8%;归属于上市公司股东的净利润为3.86亿元,同比增长42.53%。知名券商分析师表示,爱尔眼科市值从年初至今增长超过30%,在此期间沪深300指数下降20%,爱尔眼科逆市增长。

并购基金的设立看似一切都很完美,其实不然。曾有股东指出此举是在薅股东“羊毛”,通过产业资金并购,爱尔眼科2017年形成了21亿元左右商誉,公司近100亿元总资产才产生7.7亿元利润,比银行利息高点,而长沙子公司1.39亿元总资产净利润达1亿元,收益率达到70%。

爱尔眼科也进行了官方回应称,实际上,在并购时,项目的估值高于相应的净资产从而产生商誉,是并购中的正常现象,关键是项目的业绩发展与当时估值的预期是否相符。只要不低于原先的预期,就无需计提减值准备,不会对上市公司损益造成不良影响。但不难看出,一旦并购公司业绩不达预期,计提大额商誉减值,会成为爱尔眼科利润的大杀器。