《投资者网》谢莹洁

新年伊始,爱尔眼科医院集团股份有限公司(以下简称“爱尔眼科”,300015.SZ)再次曝光在镁光灯下,原因是旗下医院重复使用一次性医疗器具被罚。

作为国内眼科医疗连锁机构的龙头企业,爱尔眼科以并购基金式的模式见长,通过不断收购医院来支撑业绩。但不断增厚的规模也带来内控问题,医疗纠纷令其屡陷舆论危机,市场对于爱尔眼科的态度出现较大分歧。

部分机构考虑到眼科持续提升的诊疗需求、公司稳固的龙头地位及其独特的分级连锁优势,看好其未来前景。也有投资者担忧,加速扩张的模式下,公司管理成本和难度增加,由此带来质量问题。

深陷医患纠纷风波

受益于眼科医疗需求大量释放,眼科板块近年备受关注,但身为行业龙头的爱尔眼科表现却不乐观。

2023年年末,一则医生手术中锤击患者头部的爆料将爱尔眼科推上了热搜,随后,贵港爱尔眼科被曝大范围行贿公务人员。

2023年12月23日,广西“贵港纪检”微信公众号发出通报:已成立调查组,依规依纪依法对相关情况开展核查处理。针对行贿事件,爱尔眼科方面并未作出回应。

而这仅仅是其医疗纠纷的冰山一角。近年来,爱尔眼科先后因“诱导老人做白内障手术骗取医保”事件、宿迁爱尔眼科医院涉嫌行贿等问题被推上舆论的风口浪尖,背后都涉及患者的安全、健康问题。

此外,爱尔眼科还因发布虚假广告,被市场监督管理局点名。天眼查风险信息显示,爱尔眼科旗下多家医院曾因医保金使用违规、价格欺诈、医生无证执业、手术器械破损等被罚。

据天眼查,近日,襄阳爱尔眼科医院有限公司因消毒管理未执行国家有关规范、标准和规定,重复使用一次性使用医疗器具,被襄阳市卫生健康委员会罚款5000元。

爱尔眼科的扩张战略,难免撞线监管,但这样的处罚力度,似乎不能阻碍公司对增长的渴望。公司在财报中提示风险称,医疗纠纷、医疗事故发生率相对较低,但随着门诊量、手术量的不断增长,其绝对数有可能上升。

受此影响,连日来,爱尔眼科股价遭遇滑铁卢,创下三年新低,从2021年7月高点的42.64元至今已跌去六成。

截至1月30日收盘,爱尔眼科报13.2元/股,滚动市盈率为36.77倍,总市值1231亿元,较最高价市值(3851亿元)大幅蒸发。

高速扩张商誉高企

公开资料显示,爱尔眼科成立于2003年,2009年上市,主要从事各类眼科疾病诊疗、手术服务与医学验光配镜,医疗网络布局涵盖中国、欧洲、美国、东南亚等国家和地区。截至2023年6月,旗下品牌医院、眼科中心及诊所共有816家。

2018年至2022年,公司营收从80亿元增加到161.10亿元,归母净利润从10亿元增加到25.24亿元。2023年前三季度,爱尔眼科营收160.5亿元,同比增长23%,归母净利润31.81亿元,同比增长35%。

爱尔眼科规模增长的秘诀在于用并购基金在体外孵化新医院,采用“上市公司+PE”策略,通过与专业投资机构共同设立多支并购基金,利用并购基金从体系外新建或收购眼科医院。

一家新并购医院的前期投入中,约七成来自于爱尔眼科的并购基金,其余来自个人合伙人等。当医院盈利后再置入上市公司,并最终并入上市公司报表,以此减少新医院成长期对净利润的影响。

对集团而言,它可以用更少的钱扩张更多医院,且在医院建成初期尚未盈利时,由于医院仍在“体外”,反映在报表上的亏损会被稀释,盈利后再回购。

但这并不意味着公司可以高枕无忧。截至2023年三季度末,爱尔眼科账面共有59.01亿元的商誉,占公司净资产近30%,这意味着如果收购标的经营状况未达预期,爱尔眼科仍有商誉减值的风险。

以2023年9月的并购为例,爱尔眼科发布关于收购唐山爱尔、衡东爱尔等7家医院部分股权的公告。

根据公司收购公告披露,本次计划收购的7家医疗机构,2022年合计营收为1.87亿元,净利润为-670.3万元,净利率为-3.6%;2023年前三季度合计营收为1.79亿元,净利润为1047.5万元,净利率为5.9%。由此可见,上述并购标的盈利能力并不乐观。

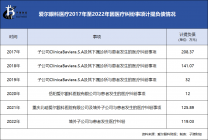

值得注意的是,公司计提商誉减值的金额呈现出上涨态势,2020至2022年,爱尔眼科累积计提商誉减值分别为7.88亿元、9.87亿元和11.27亿元。

市场态度现分歧

随着眼科赛道总体市场供给体量不断扩大,民营眼科服务公司陆续上市,市场份额的争夺加剧。在此背景下,爱尔眼科客单价呈现出持续下降态势,从三年前的1578元降至最新的1450元左右。

于是,爱尔眼科的外延扩张一直在持续。2023年1月,爱尔眼科一举拿下了绍兴爱尔、舟山爱尔等14家医院。9月,公司豪掷8.6亿元收购海南爱尔、枣庄爱尔等19家医疗机构部分股权;11月宣布拟购唐山爱尔、衡东爱尔等7家医院部分股权,以进一步完善市场布局。

市场营销投入也随之增加。2023年前三季度公司销售费用达16.07亿元,超过了2022年全年。同花顺数据显示,2023年前三季度,公司在医药服务板块中的营销费用排名第二位。

爱尔眼科面临处境尴尬。扩张,可能遭遇市场“用脚投票”;不扩张,又面临竞争者抢食的情况。公司不得不考虑,在快速扩店和增加客单价以降低成本之间取得平衡。

根据财报,屈光项目、视光服务项目和白内障项目为其占营收比重前三的业务,业务增长基本平稳。可以说,为近视人员服务占据了业绩增长的“半壁江山”。

“民营眼科医院目前集中在开拓眼视光等消费类项目,治疗眼底病能力有限,天花板不高。而未来眼科技术发展会更趋向于高精尖技术,如眼外科、脑神经交叉学科等等,可能会对民营眼科医院经营带来挑战。”一名广东三甲医院眼科医生表示。

这也说明,爱尔眼科主打业务狭窄且同质化,大量眼病治疗需求仍有待满足。以白内障项目为例,该业务毛利率已连续三年下降,最新毛利率在37%左右,对利润的影响有限。

机构对于爱尔眼科的态度出现较大分歧。在部分机构看来,爱尔眼科仍在积极转型,并取得了一些效果。也有投资者担忧,加速扩张的模式下,公司管理成本和难度增加,因此带来医患纠纷等问题。可以预测的是,资本将会保持更谨慎的投资态度。

广发证券最新研报指出,考虑到眼科持续提升的诊疗需求、公司稳固的龙头地位及其独特的分级连锁优势,预计公司2023年至2025年归母净利润分别为35/46.09/60.66 亿元。同时提示,公司可能面临行业政策变化风险、市场竞争加剧风险、医疗事故风险。

面对低迷的股价,爱尔眼科多次回购护盘,以显示其对未来前景的信心。2023年10月公司公告,计划使用自有资金以集中竞价交易的方式回购公司股份,用于实施股权激励计划或员工持股计划,资金总额不低于2 亿元且不超过3 亿元。

截至今年1月2日,公司已回购约1131万股,占总股本比例为0.12%,成交总金额约为2.04 亿元。(思维财经出品)■

来源:投资者网

原文标题 : 爱尔眼科加速扩张商誉高企 并购模式下市场态度现分歧