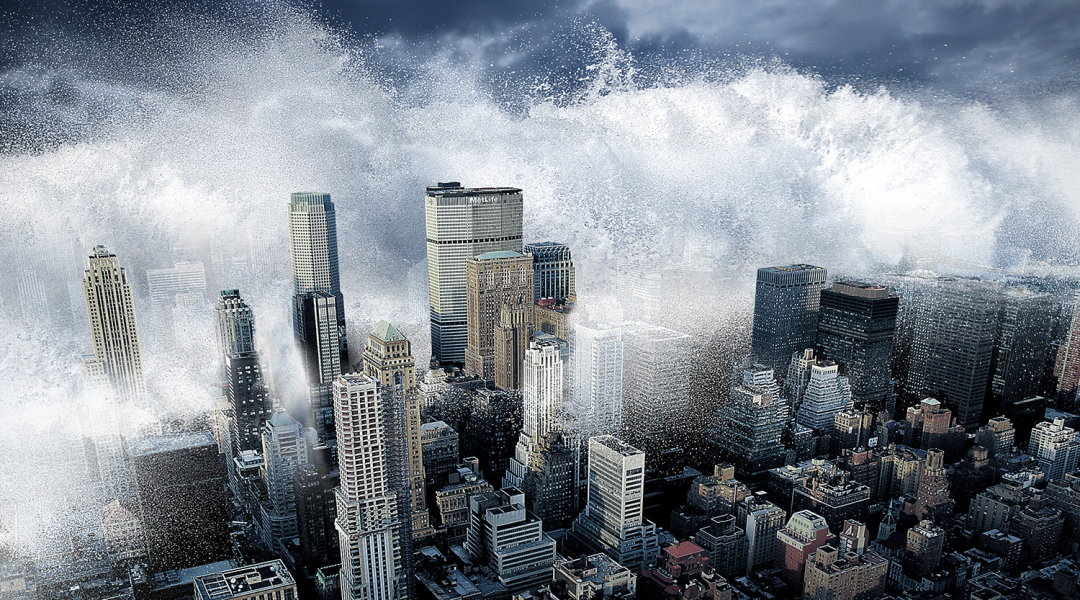

硅谷银行的倒闭,或许只是开始。

文 | 华商韬略

2023年3月11日,管理着1754亿美元存款的美国硅谷银行轰然倒闭。

它成立于1983年,是美国第16大银行,也是硅谷本地最大的银行之一,2022年底,硅谷银行的总管理资产高达2120亿美元。

这是美国金融业自2008年次贷危机以来,最大一场倒闭案。

【万亿银行,撑不住了】

3月9日,硅谷银行自己放出了一条坏消息:

因为出售了投资组合中210亿美元的证券,银行亏损了18亿美元,而为了避免流动性危机,银行决定出售普通股和优先股募资22.5亿美元。

这个坏消息,让硅谷银行的股价单日暴跌超过60%,市值蒸发了94亿美元。

3月11日,更坏的消息传来,美国加州金融保护和创新部宣布硅谷银行关闭,美国联邦存款保险公司被任命为破产管理人,接管硅谷银行。

尽管联邦存款保险公司为每位存款人提供了高达25万美元的标准保险,但目前并不清楚,这对硅谷银行的大客户会有多大帮助。

硅谷银行非常特殊,它的客户,大部分都是科技创业公司和投资机构,是一家“to B”的银行。

从成立以来,硅谷银行的声誉一直非常好。迄今为止,硅谷银行已经支持了3万多家初创公司和700多家投资机构,这当中,甚至包括了facebook和推特。在初创企业的信贷市场,它占据了50%以上的份额。

硅谷银行的业务,并不只在美国。在中国、印度、以色列、英国、德国……几乎全世界最重要创业市场,它都拥有分支机构。

2012年,浦发硅谷银行成立,它顶着中国第一家中美合资银行的名头,服务了超过2000家中国本土科创企业,从人工智能、大数据,到企业服务、医疗健康、产业互联网及新消费,所有热门风口都没缺席。

这样一家看起来有实力、有信誉的银行,为何会转眼之间轰然崩塌?

答案和一个关键词有关:美联储。

新冠疫情期间,为刺激经济,美国财政部和美联储在2020年通过了疯狂的救市计划,向金融市场注入约5万亿美元。那一年的3月,美联储紧急降息150点,把联邦基本利率维持在零附近。2021年拜登政府继续加码,再次批准了1.9万亿美元的美国救援计划。

大量注水和零利率的宽松政策,让金融交易激增,把华尔街“刺激”进了繁荣期。

硅谷银行也是这一轮繁荣的受益者,靠美联储流动性造出的科技股大牛市,它在2021年里存款量暴增。2019年底,硅谷银行的存款还只有600亿美元左右,在2021年,就达到了1900亿美元的量级。

在吃进了大量存款之后,银行想要赚钱,一般的办法是向商业机构贷款,把钱放出去吃利息。

硅谷银行的存款,本来就是这些创业公司的,更何况近几年里,科技和消费各个行业的增长都在放缓,创业公司融资需求在下降,贷款根本放不出去。

于是,硅谷银行只剩下一个办法:用客户存款去直接投资。

在投资方向上,硅谷银行的选择还是相对审慎的。它把一半以上的资产,配置在了按揭抵押贷款证券上。

这个投资方向的回报不高,到期收益率大约在1.5%到2%之间。但好处是稳定,何况硅谷银行用来投资的存款,成本普遍在0.25%左右,算下来还是稳赚。

但美联储的政策之手,改变了这个局面,此前疯狂注水的美联储,随后又开始了疯狂加息。

从2022年3月开始,美联储在2022年共计加息7次,累计加息425个基点。最终美联储会将联邦基金利率目标区间,上调到4.25%-4.50%之间,达到2008年次贷危机以来的最高水平。

在进入加息周期后,硅谷银行持有的投资资产,遭受了当头一击。

一个非常简单的逻辑是:连联邦基金都有4.5%的利率,谁还会持有只有1.5%收益率的按揭抵押贷款证券?

因此,按揭抵押贷款证券的价格开始暴跌。同时,由于融资环境的变化,创业公司转而开始持续消耗存款,硅谷银行被迫出售资产来应对流动性,这导致已经出现了大量浮亏的硅谷银行,不得不亏本卖出投资证券。

直到3月9日,实在撑不下去的硅谷银行终于站出来宣布,自己割肉、暴亏的事实。

这个消息一出,引发了市场的恐慌,所有人都不可避免地认为:硅谷银行的流动性一定会发生大问题。

硅谷银行整个体系的崩盘,因此不可避免地发生了。

【华尔街,寒气逼人】

在美联储的“先降再加”的利率政策下,大起大落的金融机构,并不只有硅谷银行一家。

在华尔街的繁荣期里,华尔街金融巨头高盛集团同样大大受益。

它于2021财年净收入达到593亿美元、净利润216亿美元,同比增加137.25%,创下了历史新高。摩根大通、花旗等五家美国最大投行的年度交易收入,都在十几年来首次达到1000亿美元规模。

为了应对不断增加的业务量,高盛掀起了招聘热潮。到2022年第三季度高盛已拥有员工49100名,人数比2018年激增了34%。

各行的员工数量也随之大大扩张。从2020年第一季度到2022年第三季度,摩根士丹利的员工人数激增了34%。摩根大通和花旗集团的员工人数则分别增长了13%和17%。

但好日子并不会一直持续,美联储的利率政策,在将金融市场推向山巅之后,又让它狠狠摔了下来。

2020-2021年,在财政与货币政策的无底线注水下,美国股市超级繁荣,不断创下新高。美股道琼斯指数在去年结束时上涨近19%、纳斯达克指数上涨21%,标普500指数上涨27%。

截至2021年9月,它们的市盈率分别大涨到疫情前的25.9倍、39.9倍和26.6倍,市净率则涨了6.73倍、5.9倍和4.51倍。

但2022年3月份的加息,让美股的估值变得高处不胜寒,2022年以来,基准标普500指数已跌了19.8%,或将创下2008年以来的最大年度跌幅。就像坐上了“疯狂的过山车”,美联储主席鲍威尔形容说。

股市的下跌,也让IPO融资急剧放缓,这使得高盛的业务量大缩水。交易数量下降了73%,交易金额则一下减少了95%。高盛2022年二季度财报更是显示,由于投行业务收入减少41%,其净利润下滑近48%。

种种不利因素席卷而来,让高盛2022年前3个季度净盈利额,增长均在-40%到-50%之间。而去年10月末,从巨头们公布的业绩来看,摩根大通净利润同比下滑17%、美国银行净利润同比下滑8%。

这实在是一个不祥之兆:前几年依靠美联储大注水实现的繁荣即将过去,大家都要准备过苦日子了。

“我们未来的日子会很坎坷,必须在财务资源等方面更加谨慎一些,尤其是在短期内”,在2022年,高盛首席执行官大卫·所罗门就多次公开表示,希望未来能控制开支。

最初的警告来自7月。当所罗门看到惨淡的第二季度财报,并判断美国金融市场未来很长一段时间都将持续低迷后,立刻给各界打起了预防针,提前告诉大家,未来高盛将有可能放缓招聘并削减开支。

9月,高盛先是恢复了疫情期间暂停2年的年度绩效评估,当时就裁掉了500人,而那些保住工作的人随后发现,他们年终奖金比期待值大大减少。

关于高盛的未来走势,CEO大卫·所罗门在接受采访时的表态是:这将取决于接下来的美联储动向和通胀走势。

随着华尔街投资银行业务整体收入萎缩约40%,最大的几家银行相继表示将继续裁员,整个行业都处于裁员与优化的风口浪尖。

“有些人会被解雇。我们正在全球范围内适度裁员。对大多数企业来说,这都是发展多年以后的情况。”继高盛之后,摩根士丹利的首席执行官詹姆斯·戈尔曼也对媒体公布了裁员计划。

摩根士丹利员工数逼近82000人,此次宣布裁员约1600人,占其员工总数的2%。2022年11月,摩根士丹利公布的财报数据显示,其财年第三季度利润下降了29%,营收下降12%。

在这样的情形下,摩根大通、美国银行、花旗集团等金融机构也在考虑削减三分之一甚至更多的奖金。而华尔街投行的激励薪酬可能整体下降45%以上。

与投行们的寒气紧紧伴随的,有对美国股市盛极而衰的深忧,有对美联储持续加息的焦虑,更麻烦的是,华尔街普遍对明年的美国经济预期不抱希望。

“美国股市将迎来全球金融危机以来最糟糕的一年,企业利润也将遭遇同样的命运”,摩根士丹利首席美股策略分析师威尔逊(Mike Wilson)向外界警告。

全球经济增长前景不明,让投资者们对长期投资犹豫不前。“我们必须假设我们未来会有一些坎坷的时期”,大卫·所罗门告诉媒体,“必须对财务资源、组织规模更加谨慎。

就在2022年11月30日,鲍威尔再次向公众公开表示,美国对抗通胀“远未结束”,美联储的加息手段“将再持续一段时间”。他认为,“为了控制通胀,甚至可以牺牲一定的就业和经济。”

持续激进加息,让市场对美国经济衰退的预期与日俱增。但拜登表示,现阶段的经济放缓“不足为奇”,他坚称“美国仍走在正确的道路上”。并且坚持认为,未来即使美国经济出现衰退,也是一次非常“轻微”的衰退。

一片衰退预警下,美国经济最近出现的疲软迹象,让威尔逊非常担忧。唯一的好消息或许就是,威尔逊向公众保证,“好在,暂时没有发现系统性金融风险,或房地产市场出现困境的迹象”。

但以马斯克为代表的一些企业界人士,对未来却没有这么乐观。

特斯拉首席执行官埃隆·马斯克,早在多个场合警告民众,美国经济或将迎来持续一到两年的严重衰退。11月30日,他再次在推特上写道,“美联储正在持续放大经济严重衰退的可能性,美国经济趋势令人担忧”。

亚马逊创始人杰夫·贝索斯,在媒体面前直言,美国的经济衰退已近在眼前。他甚至建议美国民众,在未来几个月里,尽可能缩减开支,不要购买汽车与电视等大件商品。

企业家们的悲观态度,来自于他们对自身和同行们的清醒观察。

就在2023年1月,IBM宣布将裁员3900人,将自己28万的员工数量减少1.4%,为的是剥离自己的医疗健康业务。

在2022年,美国各大科技巨头裁员已超过6万人,许多人以为这是终结,却不知这只是开始。

一进入2023年,亚马逊就确认启动新一轮裁员,裁员人数预计达1.8万人,成为亚马逊历史上最大规模裁员;

微软宣布将在3月底裁员1万名员工,谷歌将裁掉1.2万人,推特的目标是将员工总数降至IPO前水平。

而曾准确预言了2008年金融海啸的“末日博士”,鲁里埃尔鲁比尼,则更为悲观。他认为,美国经济将不止面临通胀、陷入衰退,将迎来“滞胀性债务大危机”。

“高通胀会带来更高的利率、放缓的增长和疲软的劳动力市场状况,也会给家庭和企业带来痛苦”,鲍威尔向公众解释道:

“我们必须控制住通货膨胀。我希望有一种不痛苦的方法来做到这一点。但并没有”。

【房地产,隐忧再现】

作为核心固定资产的美国房地产,其实也已情况微妙,甚至不妙。

疫情期间,美联储持续2年的大注水,推出了华尔街的金融繁荣乃至泡沫,也让美国房地产再次走到危险的高度,并且面临风险。

2020-2021年,美国楼市经历了过去二十多年不曾有过的火爆。

“2021年美国房价还要涨多少”的词条,在谷歌的搜索频率一周内增加了350%。

“价格都快上天了。”一位购房者激动地表示,“基本都得靠抢,几十人抢一套房很平常,不加价根本没法买到房”。

2021年4月,现居加州圣地亚哥的华裔居民张先生告诉媒体,他家附近街区地段好的房子,挂出来后大概10到15天就能卖掉。为了打动原房主,买家至少要加价10%-20%。

“每天大概都有三四十组人排队看一套房,有不少人直接提着现金到场,有时候还没排到自己,就被前面的人直接砸钱抢单了。”

2021年,全美共售出612万套房产,达到2006年以来的最高业绩。而2020年后疫情期间,美国的房价在两年内上涨了43%。同时,数据显示,美国20城房价暴涨14.9%,创下2005年11月以来的最高水平。

2022年上半年,美国楼市的火爆态势延续。2月份房价同比上涨19.8%,为25年来最高涨幅,也是过去十年平均增长的4倍。6月份,美国房屋销售价格中位价登顶,达到41.38万美元。

而后,美联储的暴力加息,将美国楼市推上悬崖。

10月底,美国的抵押贷款利率突破7%,创下20年来抵押贷款利率的最高水平。

随着利率的大涨,美国购房者信心指数快速滑落至39,创下1980年代以来最低水平。12月,美国NAHB房屋建筑商信心指数只剩31,低于2007年2月的水平。指数低于50,代表房地产市场处于收缩期。

买卖双方都信心不足,让原本火热的楼市迅速进入了冰冻期。同时,库昆公司首席经济学家麦克劳克林的大胆预测是——工薪家庭在美国任何地方,都能轻松买到优质住房的好日子已经结束了。近两年房价飞涨,导致他们购买房屋的时间可能会被迫延长5年到10年。

利率的节节攀升,让买家的还款压力大为提高;而房价的持续高涨,则打击了购房者的购买力。最终购房需求锐减,房价由涨变跌。

2022年成品房销售总额连续11个月减少,下半年房价也再保持不住增势,开始回落。毕马威首席经济学家Diane Swonk预测,2023年美国的房价或将下跌15%。

而一度高涨的房产市场突然放缓,就让与房地产牢牢绑定的股票,价值变得极为不确定。鲁里埃尔·鲁比尼认为,2023年股票价值缩水幅度将高达40%。

经历疫情2年间美国房价的飞涨,很多人开始怀疑,美国房地产是否再度堆起泡沫。毕竟2008年金融海啸的关键之一,就是房地产泡沫。而如今美国面临房地产和股市的双重压力,又让人担心更大的风暴正在酝酿。

很多人已经淡忘了,在2002年,美联储前主席格林斯潘曾说过,“我们房地产市场的繁荣,其实是由大量增加的抵押贷款债务组成的,这种繁荣是不可持续的”。

金融海啸前夕,美国房价以每年10%的幅度上涨,2005年房价上涨了17%,2003-2006年4年间美国平均房价涨幅超过50%。

2002-2006年的5年里,美联储连续加息17次。导致住房贷款利息率不断飙升,房价高位崩盘、疯狂下跌。

楼市崩盘带垮股市,大跌50%,随后失业率大增,居民消费、企业投资迅速减少,最终美国经济陷入衰退。继而引发了祸及全世界的金融海啸。

虽然美联储主席鲍威尔持乐观态度,认为目前的美国房地产很稳定,不会重现2008年的崩盘,也不会发生经济衰退。市场的主流观点也认为,疫情期间,美国房市的过快上涨,和2008年的情况并不相同。

然而如今,大型银行倒闭,科技金融企业大批裁员,股市盛极而衰,房市隐忧再现,越来越多的人觉得这剧情似曾相识。

他们一边担忧,一边在心中不断揣测:在美联储的操作下,硅谷银行的倒闭,会不会只是个开始?美国是否又会掀起一场金融和经济大灾难?

——END——

欢迎关注【华商韬略】,识风云人物,读韬略传奇。

原文标题 : 银行大爆炸,美国又要金融海啸了?