新人杀入导致行业格局生变、派费提高引得各路人马议论纷纷……快递行业一年来的诸多变化,似乎并未影响到一墙之隔的快运赛道。德邦、壹米滴答等零担公司仍然过着从价格战中抢利润的艰难日子,快递巨头们的跨界入局并未改善这一切,反倒是让战争变得更加激烈了。

面对如此局势,不管是独立零担公司还是巨头旗下快运业务都渴望上市“回血”,而位列行业头部的安能物流则抢在了所有人前面——根据港交所9月19日公布的信息显示,安能物流于今年5月提交的上市资料已正式通过聆讯。从聆讯后资料集来看,凯雷集团、平安保险、鼎晖投资和新华控股是其支持者,而它的联席保荐人则为J.P摩根以及中金公司。

高筑墙、广积粮后,快运行业的价格战恐怕还会继续打下去,且下半场的竞争无疑将更为残酷。这不禁令人担忧——如今活跃在行业头部的诸位选手们,能笑到最后的又有几人呢?

自营+加盟+数字化,撑起了一只零担快运独角兽

相比千禧年前就已崭露头角的老牌选手德邦,安能物流几乎只能算个年轻人——它的前身,上海安能物流有限公司2010年方才成立,到2011年,它在全国也只铺设了20个网点。而彼时德邦已经拥有1300余家网点,车辆3200余台,且旗下所有资源均为自营。

物流网点及车辆全部采用自营模式,一直是德邦的强项,也是它早期为人所称道的一点。在德邦当道的那几年,大多数零担物流企业都走上了它的路子。但另一方面,自营模式巨大的开支并非所有企业都能承受,尤其是像安能这样的初创企业。

为了解决成本过高的问题,安能选择引入加盟制,试图将末端难以触达的夫妻老婆店圈入其中,这让它的扩张脚步变得更为迅速。从招股书中的信息来看,截至2020年12月31日,安能已经与约2.64万名货运合作商和代理商展开合作。

另一方面,安能并未完全放弃自营业务,在最关键的分拨中心、车线以及各类基础设施等环节上,它依然选择自建。目前,安能在全国范围内的自营分拨中心已经达到了147个,覆盖中国约96%的县城与乡镇。自营车队则包括1500余辆干线卡车和2700余辆挂车。此外,安能还拥有一支由1000余辆卡车所组成的第三方车队。货运量方面,2018年、2019年与2020年,安能物流的货运总量分别为730万吨、810万吨与1020万吨。

同时,安能还选择运用数字化拉开自身与德邦等行业先行者的差距。从招股书来看,安能旗下拥有鲁班综合数据管理系统、360智灵通网点管理系统、倚天分拨中心管理系统等数字化工具,而这些措施无疑能够有效提升它的运营效率和服务质量。

中心自营+地方加盟的经营模式,以及自主打造的多款数字化工具,是安能敢于和其他玩家扳手腕的底气所在,这很大程度上要得益于它十年来不间断的商业探索。不过,这家年轻的公司在探索第二增长曲线的过程中也走过弯路,甚至险些坠入深渊。

安能的“史诗级撤退”,成效几何?

2016年,安能终于在货量上超越老对手德邦,全国网点布局也成功超过1万家。更重要的是,那一年安能成功实现了快运业务盈利——这是它命运的转折点。盈利后,不满足于快运这一方天地的安能便将目光转向了竞争更加激烈的快递市场。

即便安能彼时自信满满,但后续的事实证明,跨界入局快递赛道并不是个好主意。

安能最初在快递这条赛道上跑得十分顺利,通过20亿元巨额资金投入,以及已有的干线优势和加盟制体系,它成功实现了快速扩张,数个月内就交出了30%票件环比递增量的好成绩。在2017年的安能全国网络大会上,安能物流高级副总裁祝建辉还曾放出豪言,称公司快递业务的体量“已经达到第三梯队的第一名”,并将在2017年底升至第二梯队前列。

可惜的是,安能的好日子没有持续多久,2018年,突然爆发的快递价格战随即让安能再度回到了亏损泥潭中——这一点从它的招股书中也能看出来。数据显示,当年安能创造营收53.32亿元,相对的,它的营业成本升高至59.16亿元,年度亏损额更是高达21.16亿元。

巨额亏损促使安能开始重新思考快递市场的未来,并最终令它在2019年宣布放弃快递业务。这一举措,被安能物流董事长王拥军形容为“史诗般的撤退”。“大家都意识到,必须要走一条稳健,且聚焦于效率的道路。”王拥军接受媒体采访时表示。

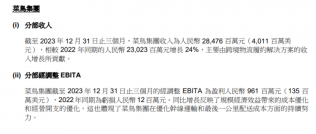

这一举措的成效是显而易见的。2019年,安能营收达到53.38亿元,相较2018年变化不大;但另一方面,其营业成本降低到了46.58亿元,年度亏损额则骤然缩窄至2.149亿元。

2020年,安能物流彻底剥离了快递业务,同期其成功扭亏为盈,净利润达到2.18亿元;此外,其营收数据也创下新高,达70.81亿元,营业成本则较好地控制在了60.3亿元。

不过,今年安能物流的情况似乎再次生变。截至4月30日的四个月里,它的营收为28.37亿元,货运量高达361.9万吨,分别同比增长126%和69%。但另一方面,它又创下了近三年来最严重的亏损纪录——招股书显示,安能当期净亏损额达到22.5亿元。

从成本结构上来看,安能物流今年四个月间的公允价值变动损益明显高于去年,达到22.07亿元之多,可谓是其整体亏损的罪魁祸首。尽管这并不属于持久性的财务变动,但安能物流营收体系之脆弱从此次事件中仍然可见一斑。对于挣扎在盈利平衡线上的它来说,想要坐稳快运头部选手这把交椅,还尚需一段时日。

万亿零担快运蓝海,散不开的价格战阴云

单从市场规模和潜力上来看,安能所在的零担物流市场并不逊色于快递市场,甚至还要比后者高出不少。国泰君安的一份研报指出,目前中国零担快运市场规模高达1.5万亿元,而国内快递市场规模同期仅为8000亿元。同时,在产业互联网升级的大趋势下,S2B、C2M等模式的诞生必然催生多样化的物流需求,零担快运市场仍有望继续扩展。

与已经发展成熟的美国零担市场相比,中国零担市场的确还有不小的发展空间。根据艾瑞咨询研究报告显示,截至2020年,美国前十大零担网络合计已经占据了整个市场74.0%的份额,而中国前十大零担网络仅占据总份额的34.4%。很显然,不像格局固化的快递市场,国内零担快运市场仍有充足的空间容纳新选手入场竞争。

目前,行业内的垂直型选手除了安能物流外,还有壹米滴答、跨越速运、德邦快递等,扮演跨界搅局者角色的则是那些快递巨头们——百世快运、韵达快运、中通快运,以及顺丰旗下的顺心捷达和自营快运业务。值得注意的是,申通与圆通也曾在2017年计划入局快运市场,但前者遭遇亏损后逐渐淡出,后者的业务至今仍在“试水”阶段。

和快递行业一样,快运行业同样逃不开价格战的诅咒。历年来,只要有一家企业选择用降价方式抢占市场,其他选手就会纷纷跟进。最近的例子是,中通今年早些时候曾推出“除西北五省外全部七折”的优惠政策,随后安能、壹米滴答、百世、韵达等选手均推出了类似政策。

价格战阴影之下,意图借上市“回血”的当然不止安能一家。

今年4月25日,百世董事长兼CEO周韶宁就在网络大会上宣称,百世快运业务目前正在融资阶段,最快会在2022年完成上市;行业另一名选手壹米滴答,不仅在2019年全资控股优速快递,还在今年8月宣布与汇森速运建立战略合作关系,意图进一步加强护城河。此前也有分析人士猜测,壹米滴答密集动作或是在为独立上市做准备。

对手众多,如何破局?

在零担快运赛道上,壹米滴答可称得上是安能在德邦之外的另一个劲敌。从《2021中国零担企业30强排行榜》来看,壹米滴答2020年营收为67.3亿元,零担货量达950万吨,位列营收榜第四名、货量榜第三名。仅从数据来看,壹米滴答和安能之间的差距已经不大,考虑到它在去年10月获得了近10亿元的D+轮融资,资金充裕度想来也不会太低。

百世这边,由于其入局较晚,在赛道上的实力尚不及安能和壹米滴答。从此前百世发布的一季度财报来看,其快运业务营收达到11.75亿元,同比增长70.9%,货运量为194.5万吨,同比增长81%。不过,通过全面发力电商件的“All in电商”战略,百世未来在整体货量上仍有较大成长空间,而它势必会进一步蚕食安能和壹米滴答的快运版图。

可以想见,未来的快运价格战将会比数年前德邦与安能的那场战斗更加激烈,而面对安能近两年更多地谈到数字化、精细化运营这些名词,在它近期的几次融资,包括本次的招股书中,均提到要将资金用作“科技创新”一途。

这很难不让人想起美国的零担快运巨头ODFL——就和早年间的安能一样,这家起源于弗吉尼亚的快运公司也通过聚焦主业实现了盈利。随后,它开始不断并购同业公司、货运专线以提升规模,同时以现代化管理方式确保优质服务,进而提升自身在行业内的定价能力,而精细化运营则帮助它降低了成本。这一切造就了它如今的成功——截至2019年,ODFL的净利润率达到了14.98%,而按照2020年的数据,安能当年的净利润率仅为3.08%。

ODFL的成功秘笈值得如今中国的零担快运选手们学习,毕竟,做效率战中的进攻者永远强过当价格战的应对者——前者能够依赖效率优势提高定价能力确保生存,同时还能建立良好口碑;而后者只能在长期的亏损中竭力求生,巴望着那可能会来的下一轮融资。

做进攻者,还是当防御者?相信各大零担快运企业的心中早已有了答案,但它们能否在这场效率之争中挺到最后,则又是另外一个故事了。