出品 | 子弹财经

作者 | 孟祥娜

编辑 | 胡芳洁

美编 | 倩倩

审核 | 颂文

作为国内最大的心脑血管中成药生产企业,步长制药正遭遇业绩阵痛。

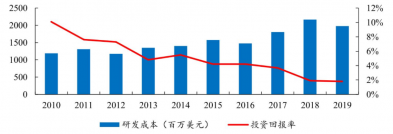

4月25日,步长制药发布2023年及2024年第一季度财报。财报显示,2023年,步长制药营收132.5亿元,同比下滑11%,为近七年最低水平且已经连续三年下跌;归母净利润3.19亿元,同比扭亏为盈,但仍不及2021年的三分之一。

2024年第一季度,步长制药业绩仍在下滑,营收26.4亿元,同比下滑24.88%;归母净利润1.14亿元,同比下滑75%。

财报发布后的第二日,步长制药报15.85元/股,下跌7.26%,较发行价55.88元/股下跌七成。

这家已经成立二十余年的企业,为何后劲不足?

1、心脑血管板块收入连续三年下滑

从2023年业绩来看,步长制药营收规模为近七年最低水平,且连续三年下跌。除2022年外,归母净利润已经是2015年以来最低水平。

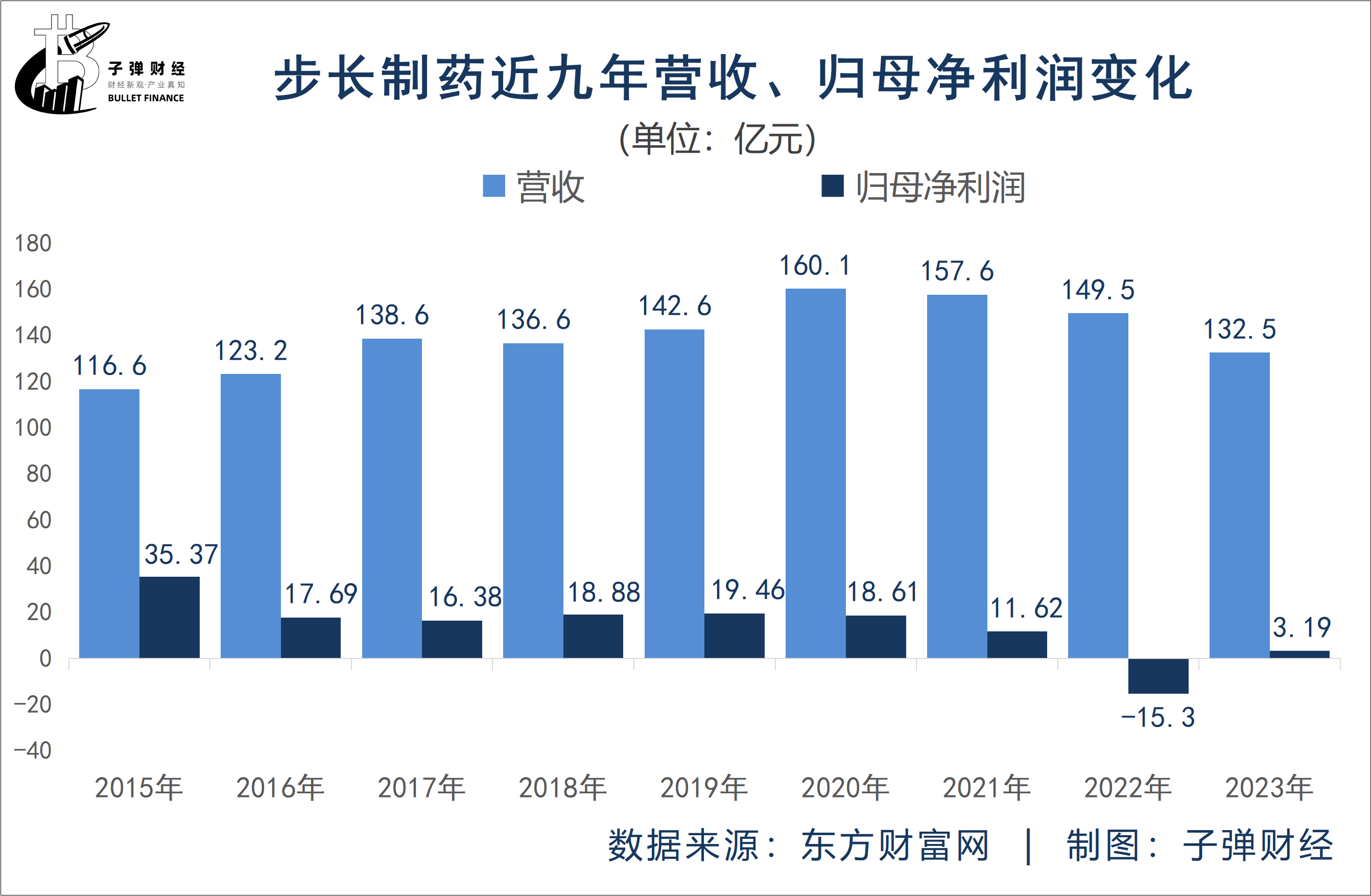

2023年,步长制药的四大业务板块营收均出现了下滑,产品毛利率也出现了不同程度的下降。

妇科板块实现营收5.77亿元,同比下滑16%。泌尿板块实现营收5.74亿元,同比下滑10.49%。

医疗器械板块营收6.49亿元,同比下滑幅度最大,达到45.7%,毛利率11.35%,较上年同期减少1.01个百分点。

心脑血管板块作为步长制药的营收“大头”,营收91.7亿元,同比下滑9.26%。值得注意的是,这已经是心脑血管板块连续三年营收下滑。

2020年该板块营收120.8亿元,三年时间过去,心脑血管板块营收减少了29亿元。毛利率也从2020年的83.03%减少至2023年的71.68%,三年下降了11个百分点。

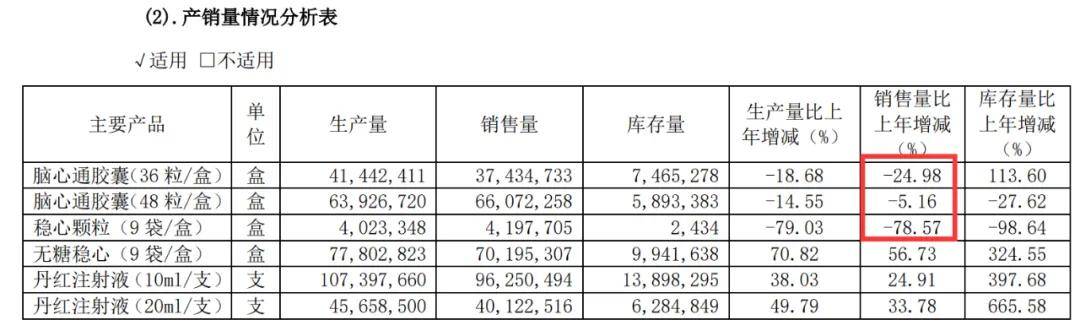

(图 / 步长制药2023年财报)

据了解,步长制药在心脑血管领域的产品包括脑心通胶囊、稳心颗粒、丹红注射液等。

其中,脑心通胶囊、稳心颗粒、丹红注射液是步长制药的三个独家品种,2023年,三者合计销售收入74.28亿元,给步长制药贡献了56%的营收。

但脑心通胶囊、稳心颗粒这两款产品,2023年销售量却在下滑。其中,稳心颗粒销售量419.77万盒,同比下滑78.57%。

核心产品销量下滑,这或许是心脑血管板块营收下滑的主要原因。

(图 / 步长制药2023年财报)

在各业务板块收入下滑的情况下,步长制药急需培育新的增长点。实际上,2013年以来,步长制药也试图通过收购等方式拓展业务,但从结果来看,并不理想。

2022年、2023年,步长制药计提资产减值损失分别为30.35亿元、7亿元,影响了公司的利润总额,这也导致2022年步长制药净亏损15.9亿元,2023年仅实现净利润1.5亿元。

而这两年涉及的资产减值损失,主要由商誉减值损失构成。

(图 / 步长制药2023年财报)

近两年,步长制药已经累计计提超35亿元的商誉减值,但截至2023年末,步长制药还有14.73亿元商誉趴在账上,同样还存在减值风险,而这均是步长制药高溢价收购埋下的雷。

2、高溢价收购埋雷,商誉减值超36亿

2018年9月,步长制药正式宣布转型,从营销型驱动向产品型驱动、科技型公司转型,由中成药向生物药、化药、医疗器械、互联网医药等全产业转型。

在转型过程中,步长制药也通过并购提升规模,拓展业务布局。

其中,最知名的两笔收购是步长制药花费60多亿元收购了通化谷红、吉林天成两家公司。但在收购完成后,这两家公司的核心产品却在市场上接连失利。

(图 / 摄图网,基于VRF协议)

2013年、2014年和2015年,步长制药分三次收购了通化谷红100%股权,收购成本合计27.48亿元,确认商誉18.36亿元。

此外,步长制药还分别于2012年、2015年累计收购吉林天成95%股权,收购成本合计35.97亿元,确认商誉31.61亿元。

通过收购,步长制药将通化谷红的核心产品谷红注射液,以及吉林天成的独家品种复方曲肽注射液和复方脑肽节苷脂注射液收入囊中,这些产品也成为了步长制药的拳头产品。

但好景不长,2019年以来,大批中成药注射剂因用量过多、临床疗效不明显被列入了重点监控目录,并被严格监控、限制使用,面临停用风险。

与此同时,国家开始构建全国统一的医保药品目录,并要求省级在原则上不得突破国家目录,之前各省出台的与清单不相符的政策措施,原则上在3年内完成清理,并同国家政策衔接。

上述三款产品已于2022年底前陆续调出各省级医保目录,2023年初被部分省份纳入“省级重点监控合理用药药品目录”,产品的使用范围受到限制等因素,对公司业绩产生不利影响。

也因此,近三年,步长制药累计商誉减值超36亿元。其中,公司对吉林天成累计计提商誉减值23.6亿元,对通化谷红累计计提商誉减值13.1亿元。

然而,收购标的接连“暴雷”,并没有阻碍步长制药外延并购的步伐,这也进一步加大了公司的运营风险和资金压力。

3、货币资金缩水67.7%,短期偿债压力大

步长制药在2020年后的多起对外投资,同样处境尴尬。

据统计,2020年8月至2022年8月,步长制药的对外投资事项就有21起,包括跨界投资半导体领域、增资控股CDMO(指在医药领域定制研发生产,是一种新型研发生产外包模式)企业等。

2020年,步长制药出资6112万元增资了浙江华派,增资完成后,持股浙江华派54.4%,涉足疫苗领域。

但是,截至目前,浙江华派不仅未能给步长制药带来业绩的增长,步长制药还需要给其“输血”。

截至2023年12月31日,浙江华派资产负债率高达251%,2023年营收2311万元,净亏损2.88亿元。步长制药母公司资产负债表显示,其他应收账款中,应收浙江华派账款为9.65亿元,占步长制药其他应收账款的24%。

步长制药收购的另一家公司北京程瑞科技,也存在类似的问题。

2021年10月,步长制药收购北京程瑞科技100%股权。然而,北京程瑞科技2020年9月份才刚刚成立,不仅资不抵债,而且没有经营业务。对于这家公司,步长制药花费了2.7l亿元,其中股权转让款2044.4万元,承债款2.5亿元。

对于收购原因,步长制药曾在回复上交所问询函中称,为了收购其名下位于北京核心城区的一处四合院,以便开展中医药文化、业务的宣传活动和学术交流活动。

但是对于一家并无具体业务,并不能给公司带来业绩贡献的公司,步长制药也在为北京程瑞科技“输血”。步长制药母公司资产负债表显示,其他应收账款中,应收北京程瑞科技账款为2.99亿元,占步长制药其他应收款的7.51%。

(图 / 步长制药2023年财报)

花费高价钱收购而来的公司业绩贡献较小,反而需要步长制药“反哺”,也将会对上市公司整体的财务状况造成不利影响。

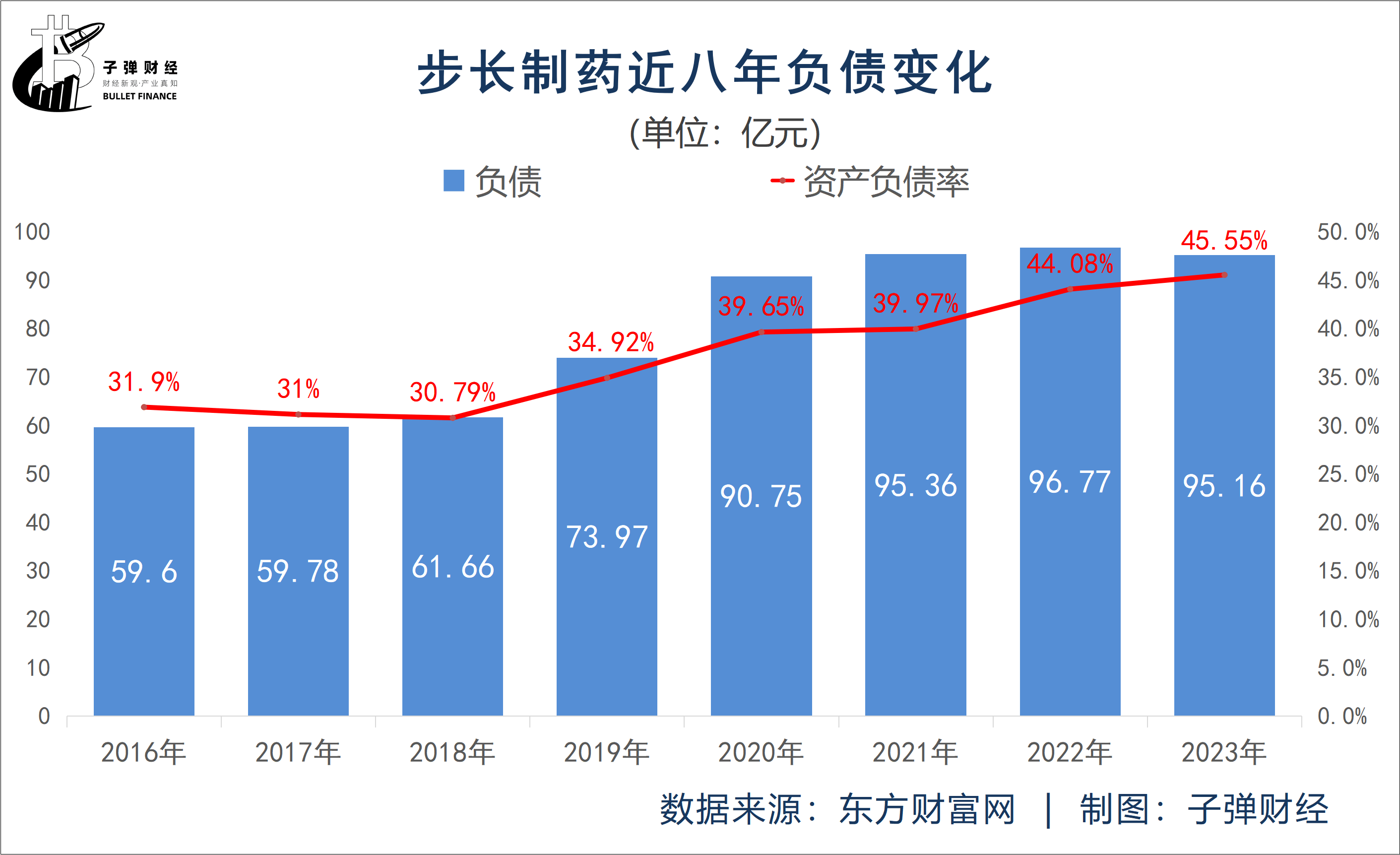

数年间,步长制药的资产负债率不断攀升。2023年资产负债率为45.55%,为近八年最高值,负债总额已由2016年末的59.6亿元增长至2023年末的95.16亿元。

2023年,步长制药的速动比率(速动资产即流动资产减去存货和预付费用后的余额/流动负债)为0.489倍,远低于1,短期偿债压力仍然不小。

步长制药现金流的情况也不容乐观。2023年,公司经营活动现金流净额由正转负,净流出1.96亿元。再加上投资、筹资活动现金流净流出的影响,直接导致步长制药的货币资金大幅度减少。2023年,其现金及现金等价物为6.9亿元,同比缩水67%。

同期,步长制药短期借款为2.4亿,一年内到期的非流动负债为8.02亿元,其现金及现金等价物暂时无法覆盖上述两项负债,这无疑为经营带来了更多的风险。

营收创近六年新低、商誉接连“暴雷”、现金流承压,步长制药正遭受高溢价收购带来的“反噬”。

然而,步长制药面临的问题却不止这些。盈利能力的下降,也成为困扰所在。

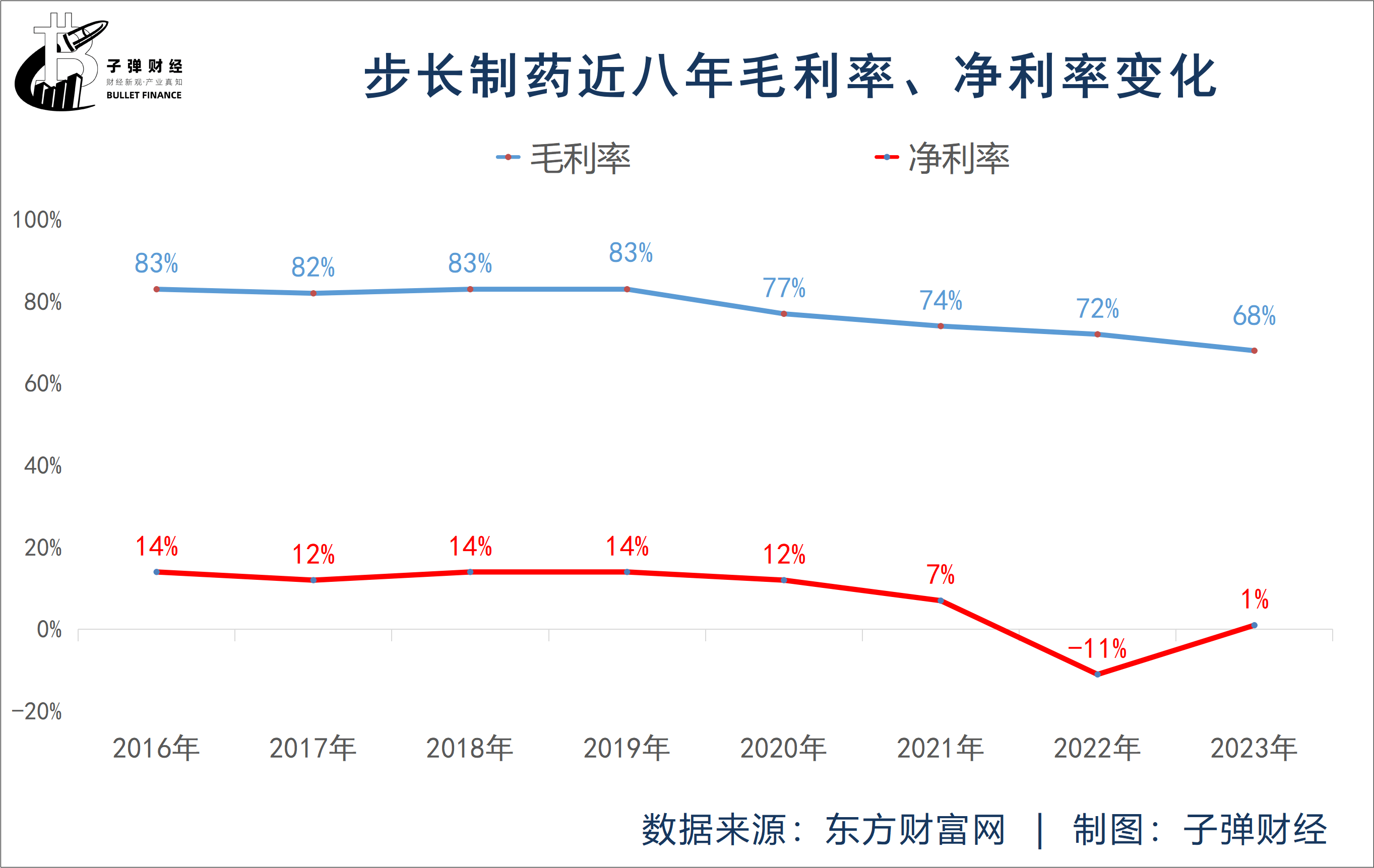

2023年,步长制药的毛利率为68%,为近九年最低。其净利率仅为1%,明显低于2022年之前同期水平。公司毛利率、净利率也低于红日药业、广誉远、以岭药业等同行企业。

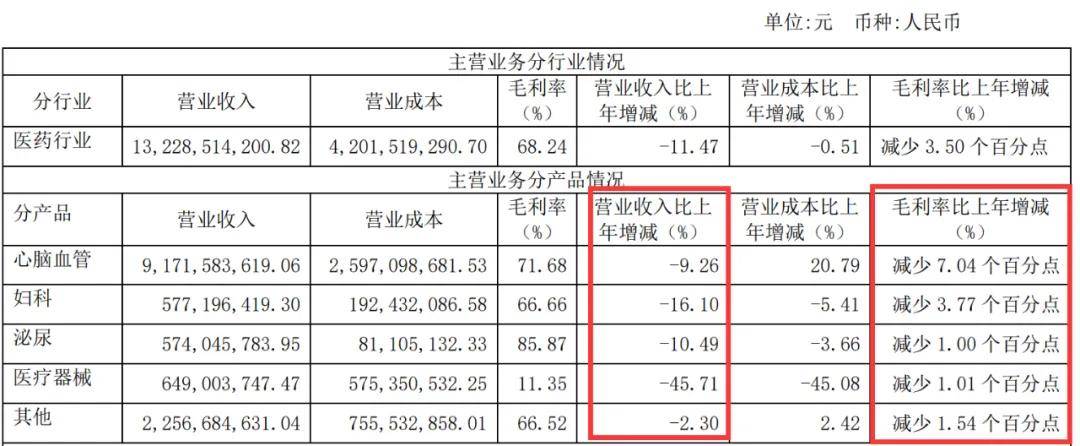

步长制药销售费用占比过高,吞噬了大部分的利润。2023年,步长制药销售费用为63.69亿元,占营收的比例高达48%。

据iFinD数据,2023年,73家中药上市企业平均销售费用率为32.66%,由此可见,步长制药的销售费率高于中药行业企业的平均水平。

在销售费用中,市场、学术推广费及咨询费高达60.3亿元,占销售费用的94.7%,职工薪酬仅占销售费用的4%,而市场、学术推广费等恰恰是医药行业公认的“灰色地带”。

公司也确实出现过此类问题。2002年,为了让旗下产品脑心通胶囊从地方标准升级为国家标准,公司创始人赵步长,给时任国家食药监局局长郑筱萸送去了1万美金。后者在2007年被执行死刑。

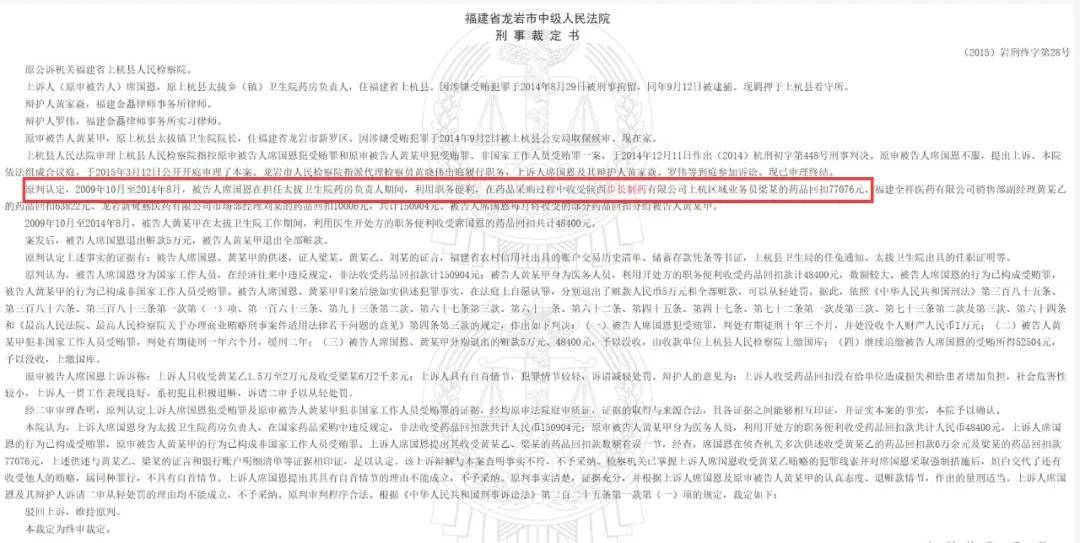

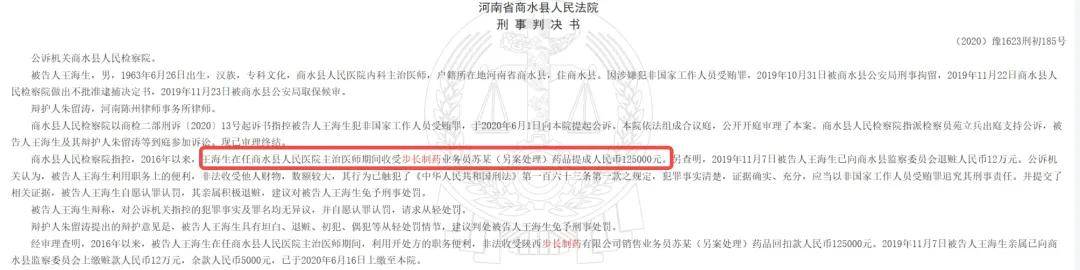

「界面新闻·子弹财经」记者查阅中国裁判文书网发现,自2015年以来,步长制药旗下医药代表等员工参与对医务人员的行贿,仍时有发生。

(图 / 中国裁判文书网)

一系列因素影响之下,步长制药在资本市场的表现也波动颇大。截至5月7日收盘,报16.88元/股,较发行价55.88元/股下滑近七成。

目前,步长制药正面临业绩与股价的双重压力。这两年,计提巨额商誉减值,也让其经历了净利润大幅下降的“阵痛期”。未来,步长制药能否实现逆风翻盘,「界面新闻·子弹财经」将长期关注。

*文中题图来自:摄图网,基于VRF协议。

原文标题 : 商誉减值累计超36亿,步长制药自食高溢价并购苦果