《港湾商业观察》黄懿

4月3日,港交所官网显示,明基医院集团股份有限公司(下称“明基医院”)披露了上市申报材料,中金公司和花旗为其联席保荐人。

申报材料显示,明基医院控股股东为佳世达科技股份有限公司(2352.TW),就本次IPO的明基医院而言,其在江苏省拥有及运营南京明基医院(下称“南京明基”)、苏州明基医院(下称“苏州明基)两家民营营利性综合医院。

据弗若斯特沙利文统计,若以2022年医疗服务产生的收入计算,明基医院是华东地区最大的民营营利性综合医院集团,且收入超过第二名和第三名的总和,同时,明基医院还在全国民营营利性综合医院集团中排名第五。同一时期内,南京明基属于江苏最大的民营营利性综合医院,在全国排名第四。

01

南京及苏州医院发展差异

招股书显示,2021年至2023年(“报告期内”),明基医院实现收入22.24亿、23.36亿、26.88亿;净利润为6907.5万、8955万、1.67亿;毛利率依次为15.3%、16.4%、18.9%。

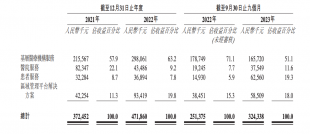

除了营收持续向好,明基医院的两项业务发展也较为均衡。招股书显示,明基医院的医疗服务分为住院医疗服务、门诊医疗服务两大类,前者在报告期内贡献的收入分别为11.76亿、12.02亿、13.96亿,占比为52.9%、51.4%、51.9%,后者的收入为10.19亿、11.04亿、12.63亿,占比为45.8%、47.3%、47.0%。

然而,集团旗下的两所医院的发展存在不少差异。或许是出于运营时间更早的缘故,南京明基的整体收入明显高于苏州明基。期间,由南京明基带来的收入分别为14.42亿、23.36亿、26.88亿,占集团收入比例为64.8%、62.2%、63.5%;毛利率依次为15.1%、15.0%、17.7%。此外,苏州明基的毛利率依次为15.3%、16.4%、18.9%。

明基医院称,于往绩记录期间,苏州明基医院的毛利率总体上高于南京明基医院。这主要是由于因不同部门的收入组合导致苏州明基医院药品及医疗耗材的成本比例相对较低。

此外,南京明基的各项业务表现也优于苏州明基。

报告期内,南京明基的住院人次依次为3.78万、4.01万、5.06万;患者每次住院的平均支出依次为2.098万、1.851万、1.796万;门诊人次依次为104.84万、111.46万、132.76万;患者每次门诊的平均支出依次为545元、573元、548元。

同一时期内,苏州明基的住院人次依次为2.37万、2.69万、3.13万;患者每次住院的平均支出依次为1.62万、1.70万、1.55万;门诊人次依次为55.56万、56.60万、67.47万;患者每次门诊的平均支出依次为619元、650元、654元。

由此推算出,报告期内,南京明基的患者每次住院平均支出分别下滑了11.77%、2.97%;苏州明基的患者每次住院平均支出分别上涨了4.94%、-8.82%。

招股书显示,报告期内,两院合计的住院病人就诊次数依次为6.14万人次、6.71万人次、8.19万人次,患者每次住院的平均支出依次为1.91万、1.79万、1.70万;两院合计的门诊病人就诊次数依次为160.41万人次、168.06万人次、200.23万人次;患者每次门诊的平均支出依次为571元、599元、584元。

02

DRG支付系统下仍保有高额收费

对于两所医院在“患者每次住院的平均支出”项目出现不同程度的下滑,明基医院表示,这主要由于2022年南京明基实施DRG(Diagnosis Related Group,DRG)支付系统,而苏州明基于2023年实施DRG支付系统。

公开资料显示,DRG付费是一种医保基金为患者购买诊疗服务的支付方式。在此基础上,医保不再是按照病人在院的实际费用(即按服务项目)支付给医疗机构,而是按照病例所进入的诊断相关组的付费标准进行支付。

在此基础上,明基医院能够保持持续盈利,与其昂贵的收费息息相关。

招股书披露信息显示,明基医院2022年床均收入为135.62万元,位列中国五大民营营利性综合医院之首,远高于排在第二位的97.3万元。

由此可见,在非医保结算部分,明基医院拥有更为自由且更高的定价,这也许在某种程度上降低了DRG支付所带来的降费影响。

03

偿债能力不理想,发展受相应限制

然而,随着营收水平的上升,明基医院的贸易应收款项水平随着出现大幅度增长。报告期内,贸易应收款项依次为2.43亿、1.88亿、2.47亿;贸易应收款项周转天数依次为38天、34天、30天。

虽然贸易应收款项周转天数逐步下降,但是明基医院的银行及其他贷款出现明显的涨幅。报告期内,银行及其他贷款为3.35亿、4.95亿、5.94亿。对于借款用途,明基医院也仅简单描述为支持两所医院运营。同时,明基医院的流动比率依次为0.4、0.4、0.5;速动比率依次为0.3、0.3、0.4。两项数据在报告期内均低于1,偿债能力并不理想。

此次递表,明基医院计划募资用于扩建及升级现有医院、寻求潜在的投资与并购机会、升级智慧医院提供资金,以及用作营运资金及一般企业用途。在招股书中,明基医院也将具体的医院扩产项目提上了日程。

值得注意的是,即使明基医院有意于未来在国内进一步扩大经营规模,其范围也受限于相关法规的约束。

比如,2020年起施行的《外商投资法》规定,从事限制行业的外商投资实体须获得中国相关政府部门的市场准入许可及其他批准;2010年,卫生部及文化部颁布的《台湾服务提供者在大陆设立独资医院管理暂行办法》,规定台湾服务提供者在大陆设立独资医院限定在上海市、江苏省、福建省、广东省和海南省。

与此同时,招股书显示,根据弗若斯特沙利文的数据,民营医院的数目由2018年的2.09万(20977)家增至2022年的2.52万(25230)家,2018年至2022年的复合年增长率为4.7%。

结合上述情况,明基医院的发展范围本身已受到较大限制,与此同时,已有的扩产项目的选址也仅限于南京和苏州,意味着明基医院将会较其他民营医院更容易达到上限。

中国企业资本联盟副理事长柏文喜对《港湾商业观察》表示,“民营医院的数量增长表明市场竞争激烈,明基医院在扩张过程中不仅要面对法规的限制,还要应对来自其他民营医院的竞争压力。尽管明基医院有意进一步扩大经营规模,但法规约束和市场环境都可能对其发展上限构成影响。”

对于上述限制是否会影响明基医院的上市进程,柏文喜称,“明基医院的上市进程可能会受到其发展范围限制的一定影响,但是否显著以及影响的程度需要结合其具体的业务表现、市场策略、投资者信心以及监管机构的审核情况来综合评估。”

一方面,对于已经盈利的明基来说,扩张会带来财务压力,招股书也指出,“新医疗机构发展及扩展可能引致公司的财务业绩波动,而新医疗机构未必能如预期般及时实现盈利能力,或根本无法实现盈利能力。”

另一方面,在其扩张计划中,有两项都是预计于2027年动工,这留下了较长期的可调整时间区间,明基会否在3年后继续依计行事,尚待观望。

04

18起诉讼中,8起涉及患者死亡

处于蓬勃发展的明基医院也和不少同行一样,面临着相关医疗纠纷问题。

招股书显示,截至最后实际可行日期,明基医院面临61起可能导致其支付金钱赔偿的未决医疗纠纷,其中18起正处于由患者或其家属提起的诉讼程序。在18起诉讼中,8起涉及患者死亡。

据企业预警通和天眼查显示,明基医院39.70%的案件身份为被告,36.70%的案件身份为原告,28.46%的案件案由为医疗损害责任纠纷。

2024年3月8日,于宁卫医罚(2024)0011号案件中,南京明基因“未按规定登记院前医疗急救资料;未按规定填写病历资料”,被南京市卫生健康委员会处以3万元罚款。

2023年7月10日,于宁市监处罚(2023)D002号案件中,南京明基因“收取未予标明的费用,违反明码标价规定的行为及其从属”,被南京市市场监督管理局罚款金额3000元;没收违法所得8427.62元。(港湾财经出品)

原文标题 : 明基医院IPO扩张或受限制:偿债能力偏弱,61起未决医疗纠纷