文/瑞财经 李姗姗

多年前的一部电视剧《血疑》,让人们认识了血液癌症——白血病。而今,以白血病为代表的血癌,依然是发病率最高、最让老百姓谈之色变的癌症之一,目前中国每年的新发病例在40万左右。

不仅如此,白血病还有发病年轻较低的特点,在儿童和35岁以下的年轻人群体中,白血病长期占据恶性肿瘤致死数量排名的第一位,以至于被称作是儿童“癌症之王”。

上世纪五十年代末,面临这项巨大的血液病难题,陆道培毅然决然进入血液病探索领域,并成功创办了专业治疗血癌等血液病的专科医院——陆道培医疗,经过两代接力,如今陆道培医疗已传至陆道培院士的孙子陆晓丹手中。

前不久,陆晓丹带领下的陆道培医疗向港交所递交了招股书,试图港股上市。但值得一提的是,这已是陆道培医疗第三次递表港交所,2023年1月3日,其首次递表港交所,以失败告终;稍作整理后,同年7月5日,再次向港交所发起冲击,但最终折戟。

而陆道培医疗急于港股上市募资的背后,是公司多年亏损、资不抵债。2020年-2023年前三季度,陆道培医疗累计亏损额达11.65亿元;截至2023年9月末,公司负债净额达19.54亿元。

另外,公司还面临较多医疗纠纷,并欠缴员工社保近8000万元。种种情况的影响下,此次陆道培医疗能否如愿登陆港交所还充满着未知。

一、“院士办医”祖孙三代接力,估值6年增长近20倍

陆道培医疗的创始人乃著名血液病泰斗、中国骨髓移植事业奠基人、工程院院士陆道培。其1931年10月出生于上海一个中医世家,父亲陆南山驰名江南,祖上三代都是眼科医生,到了陆道培这一代转而开始研究血液学。

早在1964年时,陆道培完成了世界第四例造血干细胞移植手术,这也是亚洲首例异体同基因捐献者造血干细胞移植;1981年,他又成功完成了中国第一例持久植活异基因骨髓移植,第一例血型不同的骨髓移植,对中国血液病学的发展作出了多方面的杰出贡献。

2012年,年逾八旬的陆道培创立了陆道培医疗的前身陆道培生物技术,正式开启“院士办医”之路。历时十余年,陆道培医疗发展成为中国首屈一指的血液病民营专科医疗集团。

值得一提的是,“院士办医”往往是家族接力的模式,十多年发展期间,陆道培医疗已经经历了三代人交接。2016年-2017年间,当时已半退休的陆道培将其持有的陆道培医疗股份转让给了儿子陆文昭;2021年底前,陆文昭又将股份转让给儿子陆晓丹,目前,陆晓丹尚在康奈尔大学威尔康奈尔医学院生殖医学中心的三机构干细胞衍生中心任职,未在陆道培医疗任职。

目前,担任陆道培医疗董事会主席的陆佩华是创始人陆道培之女、陆晓丹的姑母,其同样是一位资深的血液病及肿瘤学专家,曾在美国圣何塞医疗集团担任过30余年的肿瘤专科医师。

陆道培生物技术创立时,注册资本1000万元,由陆道培、赵奕分别持有60%、40%的股份。据招股书介绍,陆道培通过共同朋友的介绍结识赵奕,考虑到赵奕的法律教育背景及企业管理经验,与赵奕共同成立了陆道培生物技术。2014年3月,陆、赵二人将陆道培生物技术的全部股权转予“北京陆道培医院管理有限公司”(下称“医院管理”)。

彼时,国内“院士办医”尚处于探索阶段,陆道培医疗作为业内较少的典型,成立即不凡,因此颇受资本关注。成立至今,陆道培医疗共有过三轮股权融资,期间穿插数次老股转让,软银中国、淡马锡、康桥资本、前海母基金等资本大咖云集。

招股书显示,2014年,陆道培医疗进行了第一轮股权融资,乳源县飞尚以1.09亿元认购其2311.1万元注册资本,增资价格为4.7元/注册资本,对应公司估值为2.59亿元。

2018年,平潭建发、厦门建发医疗、前海股权基金、河南省战新、上海康鉴灵5家投资机构以59.52元/注册资本的价格合计向陆道培医疗增资3.58亿元,投后估值升至36.38亿元。

2020年7月,陆道培医疗上市前最后一轮融资,淡马锡旗下投资机构Temasek SPV以78.63元/注册资本的价格向公司增资1.5亿元,投后估值达到了49.5亿元,陆道培医疗的估值6年时间里增长超18倍。

二、资本频频套现,27岁投资人捞金9个亿

伴随着陆道培医疗估值的拉升,各路资本机构进进出出的过程中也赚得盆满钵满。

这场资本盛宴中,最大赢家正是参与公司首轮融资的乳源县飞尚。2016年4月,乳源县飞尚将其持有的陆道培医疗全部股权悉数腾挪至同一体系的飞尚实业;2017年6月,飞尚实业又将该全部股权转让予CBC集团旗下的两家投资机构天津康士道、天津康士培,合共套现10.5亿元,净赚了9.41亿元。

瑞财经《预审IPO》经天眼查穿透发现,乳源县飞尚的实际控制人为李宗洋,是一位出生于1997年的年轻人,其父亲李非列不仅是飞尚实业的实控人,更是资本市场赫赫有名的大佬、身家超百亿的广西前首富。

天津康士培从飞尚实业手中接过股权不久,2018年7月,其将所持陆道培医疗的全部股权出售给了同期参与公司股权融资的平潭建发、厦门建发医疗、前海股权基金、河南省战新及上海康鉴灵亦,套现了1.92亿元。

陆道培医疗第三轮融资抬升估值后,更是掀起老股东减持套现的热潮。

2020年7月,Temasek SPV向陆道培医疗增资后,还以70.66元/注册资本的价格从道合仁通、天津渤新手中收购了陆道培医疗分别317.35万元注册资本、66.03万元注册资本,收购价格分别为2.24亿元、4672.91万元。同时,河南省战新向Investcorp SPV转让了所持公司143.57万元注册资本,套现1.02亿元。

招股书显示,道合仁通为医院管理于2020年6月进行股权重组时设立的公司之一,同期设立的还有仁合达通、道合达通。彼时,医院管理曾将所持陆道培医疗的317.35万元注册资本、282.61万元注册资本、134.99万元注册资本以低价7.32元/注册资本分别转让予道合仁通、仁合达通、道合达通。

而道合达通接过股权次月,就将该股权全部转让予朴济星云,转让价款为7850万元,较988.37万元的收购款,净赚了6861.63万元。

2020年8月及2020年11月,仁合达通通过两轮股权转让,同样减持退出,两次合计套现了2.69亿元,受让方分别为长涛约印、广东博资、林荣先生、朴道北冕、深圳欣创、众天咨询及华赛智康基金。

2021年9月,陆道培医疗进行了重组前最后一次股权转让,平潭建发以95.31元/注册资本的价格向厦门西堤拾伍转让其所持公司44.86万元注册资本,套现4276万元。

为了促进港交所上市,陆道培医疗还进行了一系列股权重组。其首先于2021年10月,在开曼群岛注册成立此次上市主体陆道培医疗,接着在2022年3月,陆道培医疗科技在中国成立,同年7月,陆道培生物技术全部股权转予陆道培医疗科技,然后前者成为陆道培的间接全资附属公司。期间,陆道培医疗还将从事CAR-T细胞疗法研发的出外集团进行出售,之后不再开展CAR-T疗法的相关研发。

重组前股权架构

重组后股权架构

重组完成后,陆道培医疗控股股东为Hospital Management Holding,持股比例33.21%,陆晓丹通过Tyler Lu Limited及赵奕通过Z Yi Holdings分别持有Hospital Management Holding 61.90%及6.82%的股份。

此外,公司14家投资机构中,CBC集团实体持股16.44%,厦门建发实体持股11.27%,淡马锡通过Temasek SPV持股8.21%,约印资本实体持股5.94%,前海股权持股5.19%。

三、3年多累亏超11亿,净负债近20亿

招股书介绍,陆道培医疗为一家专业治疗血癌等血液病的专科医院,按2022年的收入规模计是中国最大的血液病医疗服务提供商。

从业务层面来看,陆道培医疗已经具备全周期的血液病专科服务能力,包括造血干细胞移植、化疗、靶向治疗、免疫治疗及组合疗法等各种治疗方式,以及提供血液病特检服务。大多数情况下,陆道培的治疗方案以造血干细胞移植为中心。

截至2023年9月,陆道培医疗共完成8966例造血干细胞移植,其中99%为异基因造血干细胞移植,71.8%为半相合造血干细胞移植,相比之下,2022年中国的造血干细胞移植中,仅有69.2%及45.1%为异基因造血干细胞移植及半相合造血干细胞移植。

通过旗下三家医院河北燕达陆道培医院、北京陆道培医院亦庄院区、北京陆道培医院顺义院区,陆道培医疗在2022年做了1205例造血干细胞移植,占全国病例总数的6.6%。

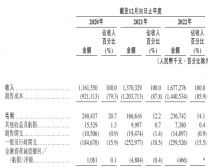

报告期内(2020年-2022年及2023年前三季度),陆道培医疗的营收一直保持快速增长,各期分别为11.62亿元、13.7亿元、16.77亿元及14.21亿元,2020年-2022年的复合年增长率为20.2%。

就河北燕达陆道培医院而言,招股书显示,陆道培医疗的住院患者平均每床日开支在4500元左右,住院患者平均单次就诊的花费在4-5万元之间。

尽管营收增长十分迅速,但陆道培医疗却并不怎么赚钱。报告期内净亏损分别达1.22亿元、4.08亿元、5.47亿元及0.88亿元,2020年至2022年,亏损面不断扩大,三年多累计亏损11.65亿元。

对此,陆道培医疗表示,主要是由于向投资者发行的金融工具的账面值变动影响所致。报告期内,其录得因向投资者发行的金融工具的账面值变动而产生的亏损分别为1.38亿、 2.87亿、4.89亿元及0.65亿元。

但即便剔除金融工具账面值变动等影响,经调整EBITD(非国际财务报告准则计量)显示出来的盈利能力也并不强,2020年-2023年前三季度分别为1.9亿元、0.76亿元、1.45亿元及1.35亿元。

陆道培医疗盈利能力较低的背后,是公司毛利率较低,2020年-2023年前九个月,其毛利率分别为20.7%、12.2%、14.1%及16.5%,整体处于波动下滑的状态。

划分不同医院来看,2018年开业的北京陆道培医院亦庄院区直到2022年毛利才转正;2020年开业的北京陆道培医院顺义院区则2023年得以转正,但毛利率仍处于十分低的水平,2023年前三季度为0.3%。

从这两家医院的情况来看,新医院开设后均需要数年的导入期才能盈利。2023年上海陆道培医院即将开业,河北燕达陆道培医院也在扩建新址,扩张中的陆道培医疗面临着不小的资金压力。

报告期内,陆道培医疗均产生负债净额,各期分别为9.1亿元、13.18亿元、18.73亿元及19.54亿元。对此,陆道培医疗坦言,负债净额(或资产不足)状况会使公司面临流动资金短缺的风险。截至2023年9月末,陆道培医疗手持现金及现金等价物仅有9681.9万元。

亏损加大、资不抵债的情况下,陆道培医疗想要扩建及搬迁河北燕达陆道培医院(该医院也是目前集团主要的收入来源),以及启动运营上海陆道培医院,都亟需募资补血。

四、医疗事故频发,欠缴员工社保近8000万元

瑞财经《预审IPO》注意到,伴随着医院规模的扩大,陆道培医疗旗下医院的医疗事故频发。

中国裁判文书网显示,陆道培医疗旗下河北燕达陆道培医院对患者进行治疗时,未经家属签署同意知情书,将未通过技术评估和伦理审查的“间充质干细胞”临床输注技术直接应用于临床。

2021年5月,经二审判决,法院认为河北燕达陆道培医院不能证明医院主张该诊疗行为不会为患者带来其他医疗风险,因此责令河北燕达陆道培医院赔偿患者120万元。

另外,河北燕达陆道培医院对一患者急性白血病进行救治时,在诊疗过程中存在过错,这一过错与该患者去世存在一定因果关系,一审法院判定,河北燕达陆道培医院赔偿患者142.58万元。

除医疗事故外,2019年11月,河北燕达陆道培医院在未取得《医疗机构制剂许可证》的情况下配制和使用制剂,被三河市市监局没收违法制剂药品、原材料和设备,没收违法所得的4.7万元并罚款24.5万元,累计罚没款为29.2万元。

2020年12月,河北燕达陆道培医院因未查验供货商许可证及合格证明被监管机构罚款1万元。

2021年9月,河北燕达陆道培医院在未通知患者或者家属的情况下,将患者可退款剩余药品二次销售,被监管机构没收违法所得4.25万元,处罚款4.25万元,罚没款共计8.51万元。

除了医疗案件以外,陆道培医疗还存在未给员工缴纳足够社保以及公积金等情形。

截至2023年9月30日,公司拥有235名全职医生,包括213名医生雇员及22名退休或为复员服务成员的返聘全职医生。另外,公司还有1087名其它医疗专业人员。

但公司并没有为若干员工足额缴纳社会保险及住房公积金供款。2020年-2022年,陆道培医疗未缴社会保险及住房公积金供款分别计提拨备2130万元、3500万元、2210万元,合计7840万元。

附:陆道培上市发行有关中介机构清单

联席保荐人:中信证券(香港)有限公司、招银国际融资有限公司、麦格理资本股份有限公司

法律顾问:安理国际律师事务所、竞天公诚律师事务所

核数师及申报会计师:毕马威会计师事务所

原文标题 : 院士办医IPO,广西前首富之子捞金9亿