疫情之后,慢病管理就一直挂在医疗界的“热搜”上。

根据动脉橙数据库数据显示,2020年,我国数字慢病管理领域共发生62起投融资事件,累计融资金额约100亿人民币,同比增长近60%。

进入2021年,这一市场热度仍持续走高。据统计,2021年上半年,我国数字慢病管理企业融资规模达30.55亿人民币,同比增长约264%。

在这股投资浪潮中,除了红杉资本、经纬中国、华兴资本、IDG资本等一众知名投资机构加注之外,腾讯、百度、京东、平安等行业巨头也对慢病管理领域展现出了极高的兴趣,通过不同的方式直接或间接入局。

一级市场无疑是火热的,但二级市场也没“闲着”,国内第一股即将诞生。8月27日,中国最大的数字化慢病管理解决方案提供商——智云健康科技集团(以下简称“智云健康”)正式向港交所递交招股书,慢病管理领域的“中国样本”画像已逐渐清晰。

之所以强调“中国样本”,是因为就慢病管理领域而言,在全球范围内最先跑出来的是“美国模式”,全球移动慢病管理第一股Livongo、第一家获得FDA认证的糖尿病管理软件WellDoc都是其中的典型代表。

但令人意外的是,这些被业界公认的“成功模式”并没有在中国慢病管理市场“遍地开花”,这背后的原因究竟是什么?脱离“美国模式”的中国慢病管理企业又是如何开拓本土化路径的?中美慢病模式的差异究竟体现在哪些地方?为解开这些问题的答案,动脉网对中美慢病管理领域进行了分析。

游离在商业保险之中的“美国慢病管理模式”

在建立一种服务模式前要先找准“付费方”究竟是谁。

据悉,美国是一个商业保险市场极度发达的国家,商业保险覆盖率高达80%,每年商业保险支出占全美GDP的比重更是在近两年达到10%,而在这些商业医保中,90%是企业为员工提供的医保,具体到支付环节,企业需要支付保险金额的80%,员工只需支付剩下的20%。

在这样一种体系下,对于保险公司而言,一定是希望企业员工的医疗支出越少越好。但相对于健康员工,慢性病员工是保险公司支付的大头,保险公司不仅需要为其现有治疗支付费用,并且如果管理的不好,住院治疗就会有更大的费用产生。所以,保险公司必定会对慢性病员工“重点保护”,从源头上尽可能地减少医疗支出。

从这一角度来看,保险公司和雇主(保险购买人)实际上是利益一致的。当保险公司确信支出减少且可控,必然会以某种方式将部分利益返还给雇主,并且对雇主来说,员工的健康还可以减少病假等误工时间。

作为全球慢病管理领域“第一股”,Livongo从成立之初就抓住了美国医疗体系中的痛点,并围绕其为中心打造了一套系统化的解决方案。

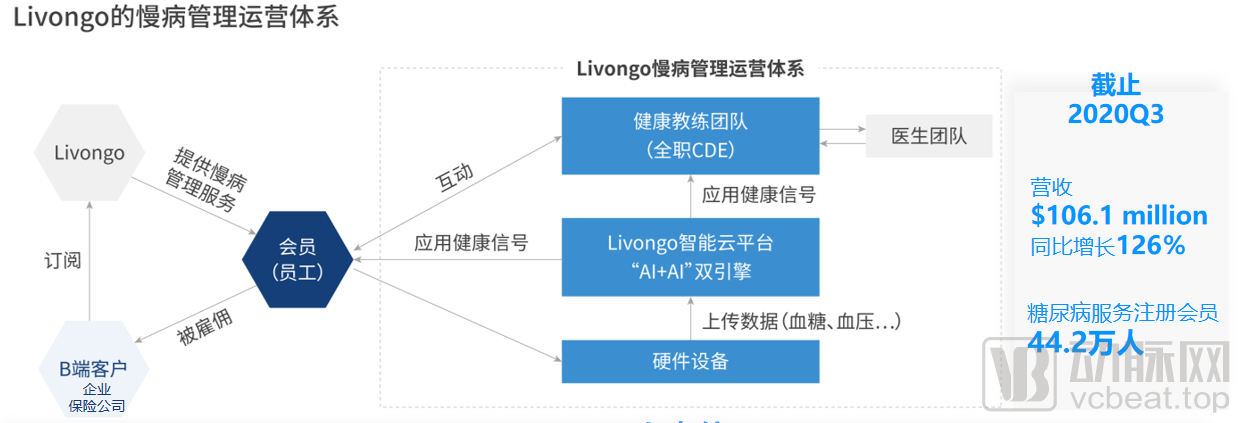

图1:Livongo的慢病管理运营体系

具体而言,Livongo针对保险公司以及企业方的诉求,提出了应用健康信号(Applied Health Signals)的概念,其业务模式主要是通过“AI+AI”智能化系统为慢病患者提供一体化的健康管理服务,从而解决美国商业保险公司控费难的诉求。

这里的AI并不是当前国内火热的人工智能,“AI+AI”实际上是指收集(Aggregate)、解释(Interpret)、应用(Apply)和迭代(Iterate)。

这是一个不断循环的过程,使用硬件和不同渠道获得的人体数据和接收的反馈信号,可以使得Livongo给予这些慢病患者针对性的指导建议,在实施的过程中还会不断更新迭代,也就是通过这些数据的整合和分析,Livongo可以帮助这些会员更加了解自身疾病,以此帮助他们更多地进行健康管理。

实质上,Livongo是建立了一种“B2B2C”的商业模式,即客户是为员工购买医疗保险的企业,保险公司和PBM则是帮助推荐客户的渠道商,真正享受Livongo创新服务的其实是企业员工。

与Livongo“隔山打牛”的方式不同,WellDoc选取的是更直接的一种服务模式。

作为美国唯一一家获得FDA认证的糖尿病管理软件,WellDoc服务资源主要是虚拟化的,通过经过临床证明的算法,提炼并分析用户疾病和健康信息,然后生成适合个人的治疗指导方案,在虚拟端进行自动化操作。

实质上,WellDoc脱离了传统线上医疗服务公司的固定模式,将服务“处方化”,与药品一样,由医生来做最终决策。其中,BlueStar是处方产品,与普通产品的区别体现与电子病历系统打通上,将基于BlueStar获得的糖尿病跟踪数据和用户信息与电子病历整合到一起,为医生提供临床判断的整体数据,从而对慢病患者进行个性化健康管理。

国内慢病管理为何不能“进口”美国模式

无论是Livongo,还是WellDoc,其商业模式都非常清晰也非常简单,但这并不代表两者能在国内慢病管理市场进行标准化“复制”。

以Livongo为例,在美国商业保险体质下,它有明确的付费方。但国内目前在支付端中仍以基本医疗保险和大病统筹为主,自费及商业保险则作为补充。因此对于国内慢病管理公司而言,将商业保险公司作为主要服务对象并不符合当前实际情况。

再聚焦到WellDoc,可以看到它作为一种处方,对于医生有着高度依赖性。但在中国,医生的工作重心主要聚焦于临床,因此很难有时间和动力去投身到患者的健康管理。除此之外,WellDoc介入电子病历的做法在中国是走不通的,电子病历都在医院的信息孤岛里,因此无法介入临床数据。同时支付方医保已经压力很大,很难为效果不明确的服务买单。从这些因素来看,即使不考虑WellDoc模式本身的挑战和发展局限,WellDoc的模式在中国也没有生存土壤。

那么国内慢病管理的真实诉求又是什么呢?

这其实是一个不断“试错”的过程。在慢病管理领域,曾有一场经典战役。根据数据统计,在2015年移动医疗风口期,移动医疗APP数目多达2000款,其中糖尿病管理APP就有700多款,约占整个移动医疗APP的30%,在糖尿病这个单病种领域上演了“百糖大战”。

在这一时期,入局者主要以提高C端用户的诊疗效率和效果为最终目标,直接面向的是C端,但在实际推进过程中效果并不理想。这主要是因为医院对于糖尿病患者的诊疗和管理存在巨大缺陷,医院信息化程度极低,患者数据难以准确记录和实时追踪。

找到问题的源头之后,慢病管理企业进行了战略调整,开始主攻B端医院方,瞄准医院在管理流程中效率低、出错率高等痛点,着手打造院内信息化系统。

面对新的市场局势,包括大糖医、智云健康、糖医生、糖护士等一批头部APP都在加速探索自己的商业模式,糖尿病市场格局也已从“乱战”进入到了“战国时代”。

随着移动医疗市场的高速发展,慢病管理市场逐渐成熟,“药店”和“保险”开始广泛融入慢病管理生态体系,移动慢病管理企业也由于慢病管理机制差异呈现出多元化发展态势,“医患药险” 闭环在慢病管理领域衍生出了多种服务模式。

沿着这一路径,国内慢病管理的诉求也逐渐清晰。首先是效率低医疗服务得不到保障,患者就医体验大幅下降;其次是患者的依从性不足,在患者的诊疗前段、中段和后段,很难有一个贯穿的衔接性;最后是医保覆盖不充分,以个人支付为例,基础医疗保险和商业保险所占的比例为54.7%,而自费比例则为45.3%,慢病患者急需一套更有效、更经济化的支付方案。

若要解决这些问题,“数字化”或许是最佳答案。正如智云健康CPO兼副总裁杨文琳女士所言,中国的慢病管理是一个急需数字化转型的领域,具体表现在它的人群基数比较大、管理周期特别长、有很强的个性化需求等,而通过数字化技术,可广泛介入前期监测、跟踪管理、个性化慢病管理服务等多个环节,能为患者在各个业务端口提供便捷服务。

不做美国学徒,慢病管理的“中国样本”应该如何打造?

中国拥有世界上最大的慢性病患者人群。根据《中国居民营养与慢性病状况报告(2020年)》显示,2019年我国因慢性病导致的死亡人数占总死亡人数的比例高达88.5%,预计到2050年,随着人口老龄化进程的进一步加快,这一数据将达到惊人的90%以上,有效防控慢病,正确引导患者改善个人健康问题,成为当前我国医疗领域面临的巨大挑战。

同时,针对慢性病的医疗支出占比庞大,2020年中国患者在慢病管理方面的支出约为人民币4.1万亿元,其中互联网慢病管理市场规模为1761亿元,占整体市场的4.3%。

这是一片巨大的蓝海,深处这一赛道的国内企业究竟是如何布局的?

以智云健康为例。作为国内最大的数字化慢病管理解决方案提供商,智云健康打造的是一套独有的“院内+院外”一体化的服务模式,通过创新、可规模化的解决方案形成强大的网络生态效应,并由此进一步提升慢病管理效率和能力。

具体而言,智云健康针对医院端的需求,专项研发了国内主流医院覆盖率最高的慢病管理SaaS平台“智云医汇”以及国内最大的慢病医患院外交流服务平台“智云互联网医院”。前者重在为医院搭建平台,提升医院整体运行效率;而后者重在为患者提供服务,通过加强医患间的交流沟通,使患者的治疗效果达到最佳状态。

图2:智云健康业务模式

而在慢病患者有长期需求的药物方面。智云健康以患者和药店的实际需求出发,精心打造了国内最具性价比的药事服务——智云健康药店SaaS系统“智云问诊”。这是智云健康的第三个核心产品,旨在提升药店经营效率和利润,为线下药店提供专业、合规的药学及医疗服务,同时建立并覆盖药圈层的7*24健康管理服务,从而帮助居民更便捷和普惠地回归健康生活。

在个人端,智云健康搭建了会员服务体系,其目的在于提供“平台问诊+社群健康管理指导”多层次健康服务,解决患者精准、复杂且长期的实际需求,提供有价值的医疗服务。

除此之外,智云健康还专注数字化营销服务。通过打通多场景的信息交互,智云健康已经由慢病管理链条,成功地对接至药、械等工业端,发现并触达医药需求,保障工业端的专业服务在医院端的实践运用,并建立药械安全合理使用监测体系。

可以清晰看到,智云健康基于慢病管理的重点还是在于“赋能”,通过数字化平台和创新型的服务模式推动其服务闭环高效运行,让医生更便捷地对患者进行健康管理,让患者能享受到最好的医疗服务。

这一模式受到了资本市场的高度关注。截至目前,智云健康在成立的七年时间里已完成了多轮融资,累计融资金额超35亿人民币,其中在2020年和2021年融资额均超过10亿人民币。值得一提的是,SIG、IDG、中金资本、招银国际、经纬中国等国内外多家知名投资机构均追投超过两轮,对智云健康的商业模式持续看好。

“中美样本”数据对比,究竟谁的本土化之路更接地气?

Livongo是全球慢病管理领域“第一股”,是典型的“美国样本”;而已递交招股书、有望成为国内慢病管理第一股的智云健康代表的则是“中国样本”,两者因为市场体制的不同,商业模式存在较大的差异。

但这是表象化的,透过财务数据,我们能看到两者之间更具体化的差异。

首先是在营收上,两者均处于高速增长期。根据招股书显示,智云健康2021年第一季度营收已达3.1亿元,同比增长116%。对比Livongo,以收购之前的数据为基准,Livongo 2020年上半年营收为1.6亿美元(折合人民币约10.3亿元),同比增速120%。

图3:智云健康、Livongo营收数据对比

收购后,Livongo仍然延续着强大的盈利能力,成为了Teladoc营收方面新的“增长极”。根据8月份发布的半年报显示,Teladoc 2021年上半年营业收入为9.57亿美元(折合人民币约61.5亿元),同比上涨126.83%。

其次是在盈利点上,智云健康依托三大核心业务,Livongo主要付费方为雇主企业客户。智云健康收入来源主要依靠院内解决方案、药店解决方案以及个人慢病解决方案三个维度。根据招股书显示,2020年,智云健康“院内解决方案”、“药店解决方案”、“个人慢病解决方案”分别营收4.2亿元、3.4亿元、0.7亿元,占营收比例分别为50.3%、41.2%、8.5%。值得一提的是,“院内解决方案”在2020年超过“药店解决方案”,成为智云健康最大盈利点。

图4:智云健康与Livongo“付费方”的对比

与智云健康不同,Livongo目前的销售收入来自于实行独立投保计划的雇主企业客户。前五大渠道合作伙伴Express Scripts、CVS Pharmacy、Health Care Service Corporation、Anthem以及Highmark 销售额占整体收入的50%。另外,Livongo还与两大药品福利管理机构Express Scripts和CVS签署了合作协议,从收入构成来看,Livongo不是依靠个人,而是依靠有限数量的渠道合作伙伴和经销商,其收入占总销售额的很大一部分。

最后是在增长点上,“客流量”均大幅增加,智云健康增设多个付费项目,Livongo会员费持续上涨。截至2020年年底,智云健康院内SaaS平台、“智云健康药店SaaS”接入量分别为1705家和11万家,付费个人用户数增至36万余人。

与智云健康一样,Livongo也正处于业务快速拓展期。2020年上半年用户数增至1328家,会员数量达到41万,虽然这只占美国糖尿病人数的1%多,但增长势头相当之快。

除此之外,两者也有一些不同的地方,主要体现在寻找新的增长点上。就智云健康而言,从2020年开始,越来越多的医疗机构开始为慢病管理SaaS系统付费,药店付费意愿的增强表明药店对其服务模式的认可,并对平台产生了长期依赖性。除此之外,2020年新增的业务还有基于医院端的数字营销服务和个人端的会员服务。这些新增业务都为智云健康营收增长的关键因素。

Livongo则是在会员费上下功夫。从平均每会员年收入来看,Livongo从2017年的573美元上升到2019年的764美元,2020上半年已经达到392美元,全年可能突破800美元。平均每会员年收入上涨的原因是服务费用的上升,2017年之前,Livongo提供给个人的套餐是49.99美元/月,但2019年雇主为每位员工支付的费用是68美元/月。客单价的提升意味着Livongo在每个公司获取的会员数没有大幅上升的前提下能够提价,这也证明了其整体服务的有效性在提升,雇主能够承认其价值。

无论是率先跑出的Livongo,还是后来居上的智云健康,都可以称得上是各自市场体质下的佼佼者。但这两大“强手”之间其实并没有竞争关系,因为以现阶段来看,Livongo模式不适用于国内市场,而智云健康目前也并没有拓展海外市场的打算,重心仍高度聚焦在国内。

或许当国内商业保险制度越来越成熟时,智云健康与Livongo将会在海外市场擦出一定的火花。

作者:牟磊