经过疫情的洗礼,大数据+不断渗透进各行各业,医疗算得上是一个典型的领域。

据灼识咨询报告显示,中国医疗健康支出的总额也由2015年的40975亿元增加到2020年的73253亿元,预计在2030年将增长到176624亿元,如此高速的增长带动医疗健康行业的飞速增长。

今年不少和医疗相关的企业纷纷踏上上市之路,据港交所披露文件显示,思派健康科技(以下简称“思派”)于近日向港交所递交了招股书,拟主板挂牌上市,摩根士丹利、中金公司和海通国际担任联席保荐人。

然而业内玩家目前的发展并不如意,医渡科技经调整后三年累计亏损近10亿,零氪科技两年亏损13亿,赴美上市受阻。在此背景下,思派有何勇气去冲刺IPO?

背靠腾讯和大数据医疗市场

随着科技的发展,医疗健康行业的服务愈发便民,一站式服务,也成为了众多平台努力的方向。成立于2014年的思派主要就是通过自己的技术平台与数据赋能的营运能力,去打通患者、药企、医疗机构、保险支付之间隔阂,寻求建立医药健保服务闭环。

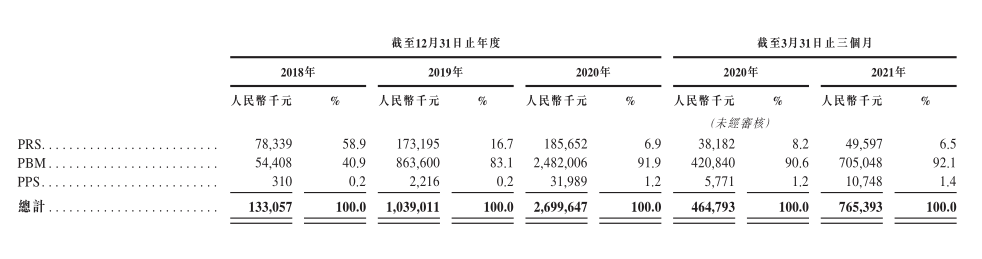

目前形成三大核心业务板块,业务分为医生研究解决方案(PRS)、药品福利管理(PBM)及供应商与支付方解决方案(PPS)三条主线。

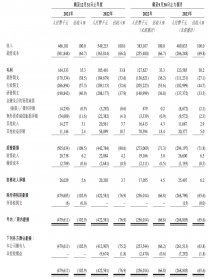

凭借着这些主营业务线,思派总收入近两年不断增长。据招股书显示,从2018年133.1百万元增加680.9%至2019年的1039百万元,并进一步增加159.8%至2020年的2699.6百万元。侧面反映了,思派商业模式的可行性。

思派背后的资本力量也不简单,招股书显示,思派健康科技隶属于思派集团,由腾讯控股27%。共经过8轮融资,融资金额高达5.74亿元,其中包括腾讯、F-Prime Capital、斯道资本、时代资本、平安创投、IDG资本、中电中金、盛鼎资本、双湖资本、光远资本、五源资本、3W资本、泰合资本等众多投资。

此外,中国医疗大数据解决方案的市场发展前景较为乐观。数据显示,行业年复合增长率为43.9%,从2015年的10亿美元快速增长至2019年41亿美元,预计在2030年将达到2154亿美元。行业爆炸式增长趋势,对思派而言本身是一种利好。毕竟,已经登录港股市场的医渡科技目前31.8港元的股价较26.8港元的发行价依然上涨了16%。

但需要注意的是,行业前景同样适用于整个市场,思派如何从同赛道选手手中分得更多的市场蛋糕,依然难有确切的答案。同时,翻开其招股书,我们不难发现,思派的营收结构存在明显的不平衡。

干着卖药的老本行

招股书显示,思派前阶段主要收入来自于PRS,至2019年后,其业务中心转向了PBM。在思派的总营收中来自PBM的收入正在逐年上升,由2018年54408千元增至2021年三月的705048千元,其占比从40.9%增加到了92.1%,占比逐渐增大,至2020年超过了90%,为思派的主要收入。

思派也在招股书中提到,PBM还拥有最大的私营特药药房,其PBM业务线包括特药药房及以患者为中心的药剂师服务,服务的收入主要为销售处方药及医药产品所得。

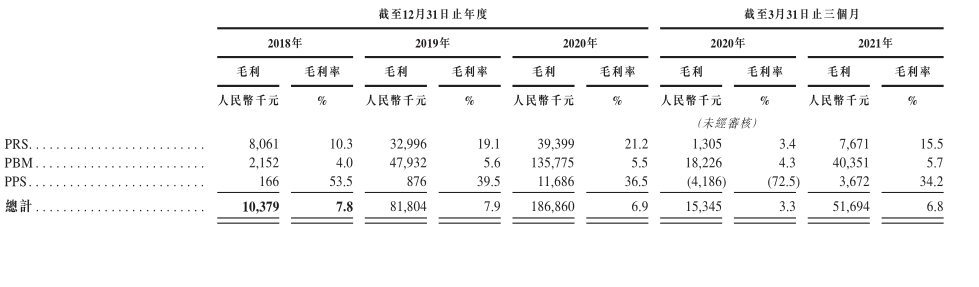

但是就其收入毛利来看,虽然PRS和PBM支撑着其主要收入,但是其成本过高是一个问题,这也就导致了其毛利率与营收不成正比。

思派虽有扩展PPS板块的想法,招股书显示上PPS的收入是在不断增多的,占比也在慢慢增加,但是收效甚微,并没有那么明显。

总体上来看,思派的业务重心从之前的PRS转到了PBM上。虽然思派宣称自己是通过技术平台与数据赋能的营运能力,建立医药健保服务的闭环,但是其医生研究解决方案和供应商与支付方解决方案两大板块还是相对薄弱,主要营收来自于销售处方药及医药产品。实际上也说明了思派拿着技术的旗子,还是靠卖药为生。

然而除却业务板块的问题,思派在其竞争优势上也平平无奇。

无差异化护城河

思派在招股书中提到,数据洞察是其核心竞争优势。为助力助制定可吸引庞大人口的保险计划,为需求及预算各异的人士建立量身定制的健康管理,涵盖了从预防医疗服务、全科医生问诊、专家网络转介到药物服务的整个健康管理周期。

但实际上,不论是对在相同领域的有着类似运营结构的零氪科技、医渡科技,还是互联网医疗的京东健康、阿里健康、平安好医生来说,数据是其基本的支撑,也是整个大数据医疗和互联网医疗的基本支撑,所以在数据洞察这一优势上,思派的差异化打法并不明显。

就拿零氪科技、医渡科技来说,他们的打法和思派类似,均拥有大数据平台,利用AI去赋能行业。加之,零氪科技和医渡科技背后均有阿里和百度等互联网巨头做支撑。

虽说大数据医疗平台是一个未来发展趋势,但这绝不是一个可以躺赢的行业。

也意味着,在极其相似的运作模式中,思派面临的竞争是巨大的。再加上京东健康、阿里健康、平安好医生等互联网医疗巨头也在医疗健康行业分取一杯羹,增加了思派药品福利管理这一业务的竞争压力。

除了来自于竞争对手的压力,整个行业中医疗资源利用低效;尚未发展完善的商业健康支付方;慢性及重症疾病的患病率不断上升,对创新医疗产品和服务的需求未得到满足等的问题也逐渐暴露出来,这就需要整个医疗健康行业不断孕育新的产品、技术和服务。

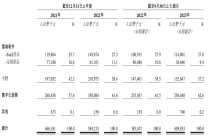

然而就思派和零氪科技来看,思派的研发投入在营收当中的占比正呈下降趋势,2018年、2019年、2020年的研发支出在营收的占比分别为13.7%、2.4%、1.7%。

零氪科技的研发投入也并不高,今年一季度的研发投入相比去年同期,增幅几乎没有,但是占总营收的比例却从去年一季度的14.5%降低至10.4%。目前零氪科技的投入方面正在“原地踏步”。

就整体来看,现在大数据医疗和互联网医疗重心都压在了产品与服务上,但是现在医疗行业不仅仅需要的是服务,也需要新的技术来加持。

结语:

就整个行业而言,“烧钱”依然是关键词,零氪科技、医渡科技、思派科技都不约而同地走在了亏损道路上,思派科技仅2020年就亏损10亿元。加上现在互联网医疗兴起、大数据医疗企业不断增加,医疗服务行业趋势也在逐渐发生改变,提高服务占比将会是未来的行业走势。

暂且不论未来的长远走势如何,但可以肯定的是,思派若想在资本市场博得更多青睐,不仅仅因有行业规模的加持就足矣,还需要加强大数据对行业的赋能。毕竟,投资者的钱并不是靠理想主义就可以收割的。

文|IPO捕手