作者:潘妍

出品:全球财说

成立30周年之际,东软集团(600718. SH)一口气将2家子公司一并送去排队上市。东软集团旗下东软医疗、东软熙康同时递交了港股上市申请,此举引发了市场关注。

据东软集团称,同属“东软系”的医院ERP软件供应商望海康信也处于上市辅导期,拟于科创板上市。

集团业绩低迷 转而押注子公司?作为中国第一家上市的软件公司,东软集团于1996年成功登陆上交所主板。刘积仁身为东软集团的创始人,也被誉为“软件教父”。

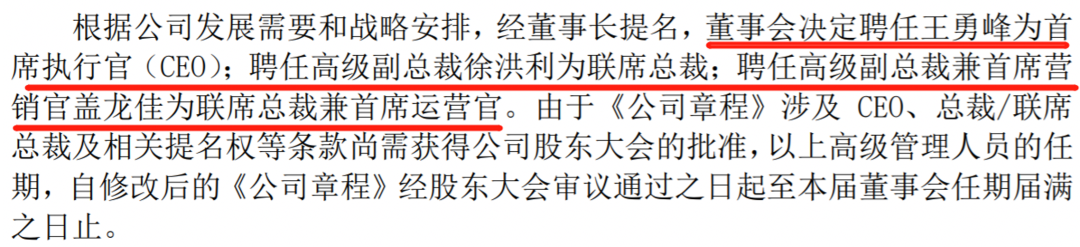

2021年4月末,1955年生人的刘积仁辞去首席执行官,仅担任公司董事,继而聘任总裁王勇峰为首席执行官。花甲之年的刘积仁正式退出东软集团管理岗。

同时,东软集团还公布了2名联席总裁人选:聘任高级副总裁徐洪利为联席总裁;聘任高级副总裁兼首席营销官盖龙佳为联席总裁兼首席运营官。

图片来源:东软集团公告

也就是说,目前东软集团有三个职权相等的总裁。

这或许便是刘积仁的高明之处。彼时亲力亲为管理公司时,将权力集中自己一人手中。“退休”后则将总裁权限进行分割,一分为三相互制衡。

目前,东软集团主要业务涵盖健康医疗、智能汽车、智慧城市和IT教育等四大板块。

值得一提的是,2020年9月东软旗下东软教育(09616. HK)已成功登陆港交所。截至发稿,东软集团的市值约120亿元,东软教育的市值约40亿港元。

至此,刘积仁已手握两家上市公司,此次又欲驱出“三驾马车”奔赴资本市场,如此拼尽全力布局资本,原因为何?

我们先来看看东软集团的业绩表现。

2016年-2020年东软集团业绩表现

图片来源:Choice

由上图可见,东软集团的营收于2020年出现明显下滑,并且扣非净利润自2018年突降95%后,2019年、2020年连续两年扣非净利呈现亏损状态,并逐步扩大。。

对于净利润的不断下挫,东软集团则在财报中有意称为“业务磨合期”。

东软集团解释称,2018年利润下滑主要由于公司加大业务发展研发投入和市场投入力度所致。

近些年,东软集团在“大医疗健康”、“大汽车”等板块构造了东软医疗、东软熙康、东软望海、东软睿驰、融盛财险等一批创新公司。然而,这些子公司目前普遍处于亏损状态。

无论何因,目前东软集团业绩低迷确已是事实,亟需寻觅新突破口。最新财报显示,2021年一季度,东软集团虽然亏损较上年同期有所收窄,但仍然处于亏损状态。

有业内人士认为,此次“东软系”分拆上市,倘若股价理想,东软集团或能够获得不错的资本溢价,从而提升市值、增强融资能力等。刘积仁在接受记者访问时也表示,“将进一步打造上市公司集群,以此为基础运用好资本市场,构建企业发展的新生态。”

那么刘积仁的资本布局能否如愿呢?

东软医疗补助占比高 IPO前夕陷入行贿风波

本次赴港IPO的两家公司均所属于东软大健康板块。相较于东软熙康而言,东软医疗已实现盈利,且相对规模较大,也更被市场看好。

此前有报道称,东软医疗考虑在香港上市集资4亿美元至5亿美元(约31亿至39亿港元)。

不过,《全球财说》却发现,目前东软医疗仍面临着业绩下滑,非经常性损益贡献过半净利润等问题,并伴随着应收账款周转、长期应收款回款方面承压。

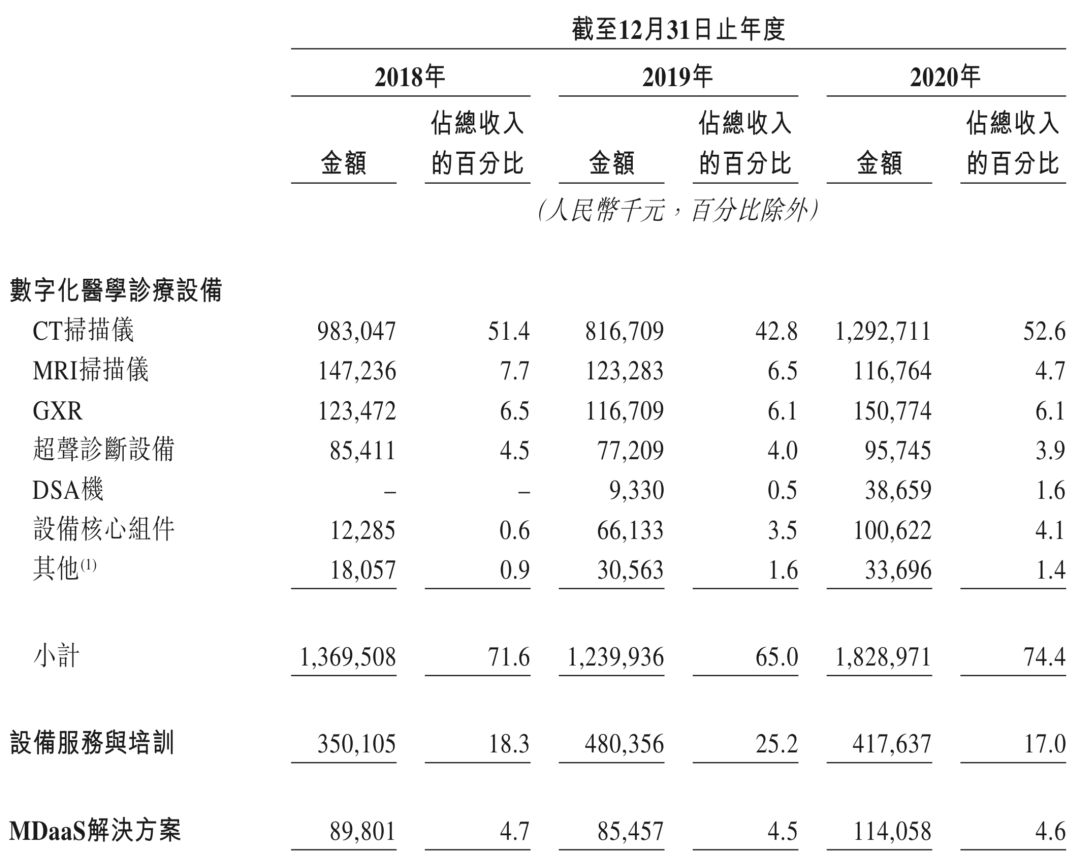

东软医疗主要从事大型医学诊疗设备的研发、生产、销售及相关解决方案与服务,产品覆盖CT、MRI、DSA等。

图片来源:东软医疗招股书

目前,东软医疗的第一大股东为东软集团,持有29.94%股权。并且部分股东之间存在关联关系,公司股权较为分散,尚无实际控制人。

2018年-2020年,东软医疗分别实现营业收入19.12亿元、19.08亿元、24.59亿元;同期净利润分别为1.69亿元、0.82亿元、0.93亿元,整体呈下滑趋势。

对于2019年利润大幅下滑的原因,东软医疗解释称,源于2018年出售一项其他无形资产所得收益在2019年并未确认收益,人民币贬值导致外汇收益减少以及政府补助减少所致。

过往数据显示,2017年-2019年,东软医疗计入当期损益的政府补助金额分别为7727.7万元、8071.4万元、4670.5万元,占当期利润总额的比例分别为113.5%、40.8%、51.2%。

2020年,东软医疗再次获得高额政府补助,高达9809.2万元,占当期利润总额82%。由此可见,东软医疗对政府补助的依赖已不容忽视。

此外,毛利率下降、期间费用上升也是致使公司业绩下滑的主要因素。

2018年-2020年,东软医疗的综合毛利率分别为39.9%、38.7%、36.7%,其中核心产品CT系列毛利率由41.55%降至39.82%。东软医疗解释称,主要系公司产品销售结构变化所致。

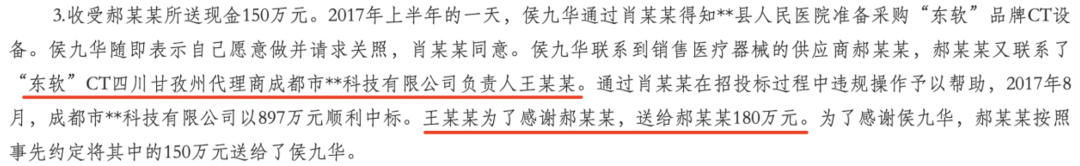

值得一提的是,拥有诸多代理商的东软医疗,在IPO前夕还被卷入行贿丑闻。

2021年5月21日,12309中国检察网披露的一份起诉书显示,2017年8月东软医疗代理商为了推广设备,在某县级医院招投标过程中行贿金额达180万元。

图片来源:12309中国检察网

造成该恶性事件的原因,与东软医疗“以分销为主、直销为辅”的销售模式不无关系。

招股书显示,2018年-2020年,东软医疗的分销收入占比分别为59.9%、60.2%、66.8%,占比逐步扩大。

截至2020年年末,东软医疗已拥有812名已订约国内分销商、35名已订约海外分销商及427名未订约分销商。

在分销模式下,分销商负责寻找新客户、与第三方谈判及为项目招标,产品的最终价格通常也由分销商厘定。这就意味着东软医疗产品的价格并不完全透明,也促使了相关漏洞,并滋生出行贿事件。

此外,分销商过多占比过高也导致东软医疗的应收款数额较大。

招股书显示,2018年-2020年,东软医疗的应收款项(含应收账款、一年内到期的非流动资产和长期应收款)账面价值分别为11.63亿元、13.41亿元、14.28亿元,占总资产比重超2成。

与应收款一同攀升的还有公司的坏账损失。2018年-2020年,东软医疗的减值损失准备金合计为3.99亿元,已高于近三年累计净利润额3.44亿元。

“对赌”压顶 上市成为必须 倒计时15个月

而另一家赴港上市的公司东软熙康,其体量比东软医疗要小很多,并自成立起就一直处于亏损状态。

东软熙康的主要业务是以城市为入口的云医院平台,利用云医院网络将城市医疗系统中包括政策制定者、医疗机构、患者及保险公司等各方参与者联系起来。

财务数据方面,2018年-2020年,东软熙康分别实现营业收入3.18亿元、3.99亿元、5.03亿元;同期经营亏损分别为1.96亿元、1.84亿元、1.56亿元。

东软熙康成立已有10年,期间持续亏损,从未盈利。公司表示,持续的亏损是由于不断扩大的业务规模及产生的收入无法完全补足各项成本及开支。

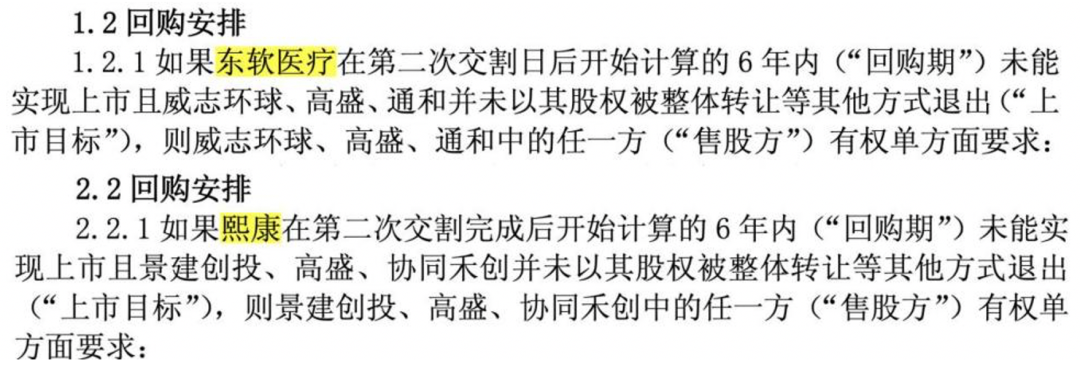

此外,《全球财说》发现,东软医疗、熙康之所以一同赴港上市的或与一份对赌协议有关。

2014年12月,东软集团曾发布一份《关于子公司引进投资者的公告》,提到威志环球、高盛、通和、东软控股将合计出资11.33亿元,购买东软集团所持东软医疗公司部分股权,并会同东软医疗员工持股公司对东软医疗进行增资16亿元。

以及弘毅投资、高盛、协同创新同熙康员工持股公司对东软熙康进行增资1.7亿美元(约11亿元人民币)。

除之外,公告中还披露一则回购安排。

据显示,如东软医疗、东软熙康在第二次交割日后开始计算的6年内未能实现上市,投资方可根据协议约定要求履行回购义务,须一次性回购股权。回购义务将由东软集团或东软控股及其指定的第三方共同承担。

图片来源:东软集团公告

据公开信息显示,第二次交割已于2016年9月完成。也就是说,若两公司未能在2022年9月前实现上市,一次性回购投资方股权的压力可想而知。

值得一提的是,2020年6月,东软医疗曾向上交所科创板递交过IPO招股书。但后因疫情以及并购项目于2020年11月主动撤回A股上市申请。

如今,东软医疗再次冲击资本市场,携手东软熙康转道至门槛更低、程序更快的港股IPO便成了目前最优的选择。

毕竟留给它们的时间确实不多了,倒计时15个月。