今天,一位70后复旦博士站上了IPO敲钟的舞台。

投资界消息,6月18日,科济药业正式在港交所上市。此次发行价为32.8港元,开盘价27.05港元,市值153亿。截止发稿前,市值171亿港元。

这是一家什么样的企业?科济药业由李宗海博士于2014年在上海创立,这家公司专注于研发治愈肿瘤创新CAR-T细胞疗法,比如治疗肝癌、肺癌、胃癌、胰腺癌等。通俗来说,就是帮助癌症病人消灭病魔。

科济药业背后,隐藏着一个千亿市场。弗若斯特沙利文报告显示,随着全球癌症患病率持续上升,截至2030年,全球CAR-T市场预计达到218亿美元(约合人民币1406亿),规模巨大。

“未来,我想成为一个伟大的「失业者」,那意味着大多数肿瘤都被人类攻克了。”这是李宗海博士的创业愿景。一路走来,科济药业获得了6轮融资,累计2.9亿美元(约合人民币18.7亿),包括鸿创医学、高瓴、新加坡政府投资公司GIC、佐力药业、天士力、光量财略投资等知名基金、资管机构及上市公司。

70后医学博士的星辰大海:

治愈肿瘤,希望成为一个伟大的“失业者”

科济药业的背后,是一位复旦博士创业的故事。

李宗海是一个地地道道的福建泉州人,从小就喜欢钻研,学习格外用工。凭借优异的成绩,1992年,他顺利考上湖南医科大学(现中南大学湘雅医学院)预防医学专业。考研究生时,他本来选择的是临床心血管方向。但一位亲戚患上肿瘤改变了他的想法,决定研究肿瘤—“济世救人”。于是,李宗海成为湘雅医学院肿瘤研究所的研究生。

这一研究,就是二十余年。当时,硕士研究生面试一结束,李宗海就去图书馆看文献。暑假期间,他跟随学长们一头扎进实验室,就为了能早日钻研出攻克肿瘤的方法。

2000年,李宗海硕士毕业后,为了继续在一线从事研发工作,他选择进入一家民营药厂。然而,由于创新药研发的市场环境不够成熟,再加上民营药厂资金不充足。工作的两年间,他甚至没有攒下积蓄。

后来,李宗海决定继续深造,2002年,他考上了复旦大学上海医学院的博士,师从中国癌症基因治疗奠基人之一的顾健人院士。为节省时间,尽管资金不充足,他毅然选择在离单位近的地方租房,放弃距离公司相对较远的福利房。但由于博士待遇并不高,当时,他“押一付三”的房租都是问别人借的。

在攻读博士的三年时间里,他潜心研究,对7个课题展开研究,并成功开发出了一个被广泛用来靶向识别肿瘤的靶向多肽,这个成果以100万元的价格转化。

博士毕业后,他进入上海市肿瘤研究所(后来与上海交通大学医学院合并)癌基因及相关基因国家重点实验室。与此同时,他组建了生物治疗实验室,打造了一个20多人的研发团队。

尽快研发出新药、应用于临床,治愈肿瘤患者,是李宗海一直以来的愿望。终于,在2010年,李宗海发现了最有可能治愈肿瘤的手段之一或许是CAR-T,一种能精准、快速、高效且有可能治愈癌症的新型肿瘤免疫治疗方法。

李宗海决定集中精力研究CAR-T,并瞄准颇具挑战的实体瘤。然而,实体瘤和血液肿瘤相比,更难攻克。血液瘤由于分散在血液里,相对而言容易被攻击和清除;而实体瘤主要是指发生在肺、胰腺、肝脏、消化道,如胃、肠等部位的恶性肿瘤,难以清除。

除了研发外,还要不断的做临床验证,而这,需要足够的资金支持。2013年,李宗海和团队虽然在仁济医院拿到了CAR-T技术临床研究的伦理批件,然而,他们没有启动资金。

2014年,李宗海创建科济生物。同年,他发表了国际上第一篇针对肝癌的CAR-T技术论文。次年5月,他们迎来了第一个胶母细胞瘤病人,一个月后,迎来了第一个肝癌病人。2016年1月,科济生物还获得外部机构的资金支持。随后,他们不断拓展临床试验范围,包括胃癌、胰腺癌等。

李宗海希望成为一个伟大的「失业者」,这意味着,大多数肿瘤都被人类攻克了。为了实现这一目标,他甚至每天只睡四五个小时。

此外,科济药业的团队履历也很丰富,其执行董事兼COO王华茂博士也在行业内深耕多年,而且,他和李宗海博士是复旦大学校友。目前,科济药业研发团队多达上百名,拥有多项授权和正在申请中的专利,可谓“弹药”充足。

今天,这家帮助患者消灭肿瘤的公司正式登陆港交所上市,创业7年,李宗海博士和团队终于斩获了一个IPO,市值超150亿港元。

肿瘤背后,

隐藏着一个千亿市场

科济药业,如何撑起一个IPO?

资料显示,它是一家在中国及美国拥有业务的生物制药公司,专注于治疗血液恶性肿瘤和实体瘤的创新CAR-T细胞疗法,其基本原理是通过基因修饰,利用病人自身的免疫细胞来清除癌细胞。简而言之,帮助患者消灭癌症。

胃癌是全球第三大癌症致死的病因,而胰腺癌是一种毁灭性疾病,是中国乃至全球最致命的癌症类型之一。在过往三十年中,由于缺乏有效的系统性治疗,胰腺癌患者的总生存率并无明显改善。这对CAR-T细胞疗法来说,是一个契机。

据弗若斯特沙利文报告显示,随着全球癌症患病率持续上升、适应症向实体瘤扩展、安全性改善、制造技术及效率改善、产品认可度提升及政策利好等因素驱动,预计全球CAR-T细胞疗法市场将从2019年7亿美元(约合人民币45亿)增至2024年66亿美元(约合人民币426亿)。截至2030年,全球CAR-T市场预计达至218亿美元(约合人民币1406亿),规模惊人。

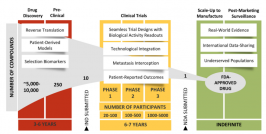

招股书显示,目前,科济药业已开发11款候选产品的差异化管线,其中6个正处于临床阶段。在11个候选产品中,10个是CAR-T细胞疗法,其中5个处于临床阶段。除CT053、CT032及KJ-C2111外,科济药业管线中的所有其他候选产品均用于治疗实体瘤,正处于Ib期临床试验或更早阶段,主要用于治疗胃癌、胰腺癌和肝细胞癌等。

目前,科济药业唯一的核心候选产品CT053用于治疗R/R MM(一种血液恶性肿瘤),在公司管线产品中的其他候选产品中,处于最成熟阶段。弗若斯特沙利文资料显示,CT053管线让科济药业成为第一个也是唯一一个获得美国FDA再生医学高级疗法(或RMAT)认证的公司,这对科济药业的发展来说,大有裨益。

而科济药业的拳头产品当属CT041,是全球唯一靶向CLDN18.2的CAR-T候选产品。目前,它正在获得IND批准的临床试验中进行研究。此外,科济药业在中国所有CAR-T公司中排名第一,其CAR-T治疗还获得了中国第一张CAR-T细胞疗法的药品生产许可证。

不过,由于科济药业并没有获批的可以商业化销售的产品,并且资金需要用于研发及行政开支,目前,该公司尚处于未盈利状态。根据招股书,截至2019年及2020年12月31日止年度,公司分别亏损2.27亿元和3.27亿元。其中,这两年的研发费用分别为2.10亿元、2.82亿元,截至2020年末,科济药业累计亏损18.22亿元。

7年6轮融资,高瓴杀入,

还有哪些VC/PE盯上这门生意

科济制药前进的路上,离不开资本的支持。

2014年成立至今,科济药业共进行了六轮融资,累计2.9亿美元,投资者包括鸿创医学、高瓴、佐力药业、新加坡政府投资公司GIC、天士力、光量财略投资等知名基金、资管机构及上市公司。

招股书显示,其融资所筹资金,科济药业都用于内部开发突破性技术以及拥有全球权利的潜在革命性产品。值得注意的是,在CAR-T细胞疗法领域,高瓴的身影很活跃。去年,药明巨诺上市,高瓴作为基石投资者认购1000万美元(约合人民币6448万元);今年5月,高瓴以38.8亿港元(约合人民币250亿元)重仓传奇生物;在A轮投资科济药业后,今年1月,在该公司C+轮融资中,又追加投资1000万美元。

查阅科济药业的持股情况,IPO前,益杰生物技术控股(以下简称:益杰生物)持有科济药业43.74%股份,鸿创医学持股8.81%,为公司第二大股东,高瓴资通过NVMB XIII Holdings Limited持股1.69%。其中,李宗海持有益杰生物60%股权。

值得注意的是,此次IPO,科济药业引了入9名基石投资者,合共投资2.3亿美元,包括礼来亚洲基金、新华人寿、奇点资产管理、睿远、WT、广发证券、dymon Asia、常春藤、南方基金。

随着CAR-T细胞疗法的兴起,从事这方面研发的生物技术公司迎来发展契机,VC/PE闻风而动,资本涌入。

据投资界不完全统计,2021年来,CAR-T疗法有10家左右的公司获得融资,投资轮次涵盖A轮到股权融资。其中,最为火爆的项目之一当属博雅辑因。成立至今,共历经8轮融资,最新一轮为B+轮,吸引了红杉中国基金、礼来亚洲基金、IDG资本、华盖资本、正心谷资本、夏尔巴资本、博远资本等知名投资机构。可见,VC/PE争抢凶猛。

博雅辑因是谁?他的背后站着两位北大校友,其科学创始人是北京大学生命科学学院魏文胜教授,他和CEO魏东两人是北大同学。据了解,博雅辑因与北京大学有多项合作,或许这也是备受资本青睐的原因之一。

然而,创业维艰,在门槛极高的CAR-T细胞疗法研发领域更是如此,可以用“九死一生”来形容。而支撑李宗海坚持下去的原因,除了热爱,还有责任。此前,在清科举办的活动中,李宗海表示,“一个负责任的医生,最大痛苦是看到病人却没有办法治疗”。自始至终,他只有一个目标——治愈肿瘤。漫漫征途,上市只是一个开始。

来源:投资界