根据海外新闻,武田制药在2020年12月21日宣布与海森生物医药有限公司签署协议,剥离在中国内地的部分处方药业务至海森生物制药。在满足监管要求并完成交割后,武田将收到3.22亿美元(约合人民币21.08亿元)的交易总额。

根据公开的财报信息,作为卖方的武田制药在收购夏尔之后,已经超过阿斯利康、安进等,成功挤进全球十大药企。而本次交易中的买方却是一家鲜为人知中国生物医药企业,海森生物医药。

连续瘦身的武田制药,终于开始剥离国内管线

这起交易事件虽然是武田制药在国内少有的大动作,但是在全球范围内,类似的事件却已经频繁发生。2019-2020年,武田制药一直在通过出售产品权益的方式重塑自己的产品管线布局。

从2019年以来武田的交易事件上看,收购方既有诺华(53亿美元收购干眼症药物Xiidra)、强生(4亿美元收购外科手术止血贴片TachoSil)这样的跨国药企,也包括有Hypera Pharma(8.25亿美元收购18种品牌处方药和消费者保健药物在拉美地区的权益)、Acino International(超2亿美元收购约30种非处方药和处方药在中东和非洲市场的权益)这样的地方性龙头。甚至Orifarm在6.7亿美元收购110种欧洲非核心产品的OTC及处方药组合权益的同时,还收购了武田制药丹麦和波兰的两个生产基地。

对于武田来说,剥离这些产品管线主要的目的包括两方面:

1

战略聚焦

武田制药一直是全球最知名的罕见病药物研发企业之一,尤其在2018年收购夏尔之后,彻底坐实了全球罕见病第一巨头。罕见病领域的关键在于创新。因此在可预见的将来,武田制药仍然会将自己的战略重心落在创新产品的研发和推广方面。武田制药自己也在新闻稿中表示,将继续加码中国市场,未来5年内将上市超过15款创新药物。

近两年武田将自己的关注的核心业务领域聚焦到消化、罕见病、血液制品、肿瘤和神经科学几个关键点上,而此次剥离的非核心业务为武田在国内销售的心血管和代谢领域的产品组合,显然已经不再是武田制药关注的重点。长痛不如短痛,此番剥离产品,是武田战略聚焦上的重要决策。

2

快速回流资金偿还债务

武田制药频繁出售资产的另一原因,就是目前的负债问题。以620亿美元收购夏尔虽然使其跻身全球十大药企之列,但也同时让武田背上了巨额债务。根据武田制药发布的财报数据,截至2020年3月31日,武田总资产达到了12.82兆日元(约合1238亿美元),而总负债则高达8.09兆日元(约合782亿美元)。因此在确定收购夏尔后,武田就开始持续“瘦身”,将一部分当前无法聚焦的产品管线向外出让。

武田本次的新闻稿中,也明确表示,“在2021年财年至2023财年期间,还将继续通过业务剥离所得偿还债务,加速去杠杆进程”。由此可见,本次交易只是武田制药在中国大规模剥离管线的第一步。未来几年中,持续剥离“非核心”产品管线,将继续成为武田制药的常态。

一方面需要业务聚焦,另一方面需要变现还债,两方面原因综合考虑,促成了武田制药在当下的战略选择。

那么本次交易中的收购方,海森生物制药,又是怎样的背景呢?

探秘收购方

武田近期一系列的资产剥离,海外均被一些大机构收入囊中,除了前文提到的之外,还包括有黑石集团控股的Oscar A-Co KK公司,Orifarm,Cheplapharm, Corza Health公司等。本次作为收购方的海森作为一家全新的公司,有些神秘和陌生。

据动脉网了解,海森生物医药有限公司成立于2020年9月,由合肥市肥东县出资和组织资金,通过安徽瑞木投资管理有限公司(一家由合肥市肥东县出资和组织资金,专注于生物医药的投资管理公司)投资组建的创新型生物医药科技企业。公司总部位于合肥市巢湖边长临河国际医药港,紧邻滨湖国家森林公园。简单来说,站在海森背后的出资人,是产业投资型地方政府---合肥。

合肥曾经凭借其特色的创新投资模式成功培育新型显示器件、集成电路和人工智能等三个国家战略性新兴产业集群,投资培育了京东方、长鑫存储、蔚来汽车等知名项目和企业。

生物医药产业一直不是合肥的强项。此番合肥政府通过收购武田资产的方式强势入局,让人不得不好奇,这背后的投资逻辑和战略布局意图。

作为海森生物医药的投资方,瑞木投资是肥东县政府专门为布局生物医药、打造国际医药港组建的投资机构,主要成员均曾在各知名国际医药公司担任高管职位,在注册、市场和业务扩展领域拥有专业且国际化的经验。瑞木投资在北京、上海、孟买设有办公室和运营团队,已经与日本、印度、欧洲、美国等多个国家和地区的30多家国际药企形成合作,建立了丰富的海外成熟药品管线储备,以及创新药的联合开发合作体系。这些管线资源预计将为海森未来的发展提供充足的药品储备。

海森的策略是通过联合及自主研发、引进或并购海外成熟/专利产品,快速发展成为一家集研发、生产、营销到商业化运营的全产业链医药公司,尤其瞄准国内老年退行性疾病领域着重发力。除了产品,海森还将全面搭建具有丰富经验、接受良好训练和富有创新药市场推广能力的商业化团队,让此次收购的产品与瑞木资产管理公司管线中的其他产品发生链式反应。

另据了解,肥东县早在两年前就开始做战略布局的准备:收购意大利的研发机构、海外CRO公司、推动中印医药合作。由此看来,此次收购武田管线并非心血来潮,而是其产业链布局战略的又一关键环节。这些优质资产和项目,将如何联动,是否还有后续的计划,我们也将保持持续关注。

授权许可交易并非是零和博弈,更多的是双赢

近年来,跨国药企聚焦创新的动作不断加速,其中最典型的莫过于辉瑞剥离仿制药业务成立辉瑞普强(现已与迈兰合并并更名为晖致)。

药企的管线布局要与自己的发展方向相匹配,有些与主要发展方向不相符的产品会显得十分鸡肋。额外的领域覆盖就意味着额外的管理团队和销售人员。团队人多,成本太高不划算;团队人少,销售推广不理想。在这种进退两难的局面中,换个角度思考,将产品出售给其他更合适的企业,反而是最好的选择。

因此产品管线剥离,并不是药企发展中清理垃圾资产的过程,只是药企在发展中的的最优战略选择。

生物医药产业的授权许可交易已经形成了产业常态。授权许可交易,表面上看起来只是管线资源的重新分配,但本质上其实是药物管线价值的最大化。被剥离的资产并非不具有市场价值,事实上恰好相反,正因为收购方能够让这些管线在其原有价值基础之上,实现更高的销售或是与自己的产品管线形成协同作用,才会不惜重金收购药物管线。

在创新药企中,自研+引进几乎已经是标准模式。第一,引进的产品管线可以帮助创新药企在自研产品推进的同时,通过引进产品的销售,迅速回流一部分资金;第二,引进的产品与自研产品之间形成协同或差异化布局,帮助丰富自己的产品管线;第三,引进产品的临床开发和销售还可以提前磨练自己的临床和销售团队,为未来更多的产品布局积累经验。

而且从管线价值上看,本次交易中武田制药剥离的管线,可不是什么小角色。以亚宁定(乌拉地尔)为例,该产品于2017年纳入急抢药品名单,适应症广泛,针对每年700万以上的高血压急症的患者,不仅有足够大的市场前景,并且在健康中国2025的大背景下,配合卒中中心和胸痛中心的建设,可以帮助更多患者获得更高的生存机会。除了产品,海森也将全面吸纳具有丰富经验、接受良好训练和富有创新药市场推广能力的商业化团队,海森可能在下着更大的一盘棋,让此次收购的产品与瑞木资产管理公司管线中的其他产品发生链式反应,打造合肥生物医药产业基座。

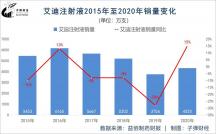

根据新闻中的描述,2019财年,这些产品的净销售额达近1.095亿美元,主要的销售贡献来自于心血管领域产品如亚宁定。从公开数据中可以得出基本一致的数据。根据米内网的数据,乌拉地尔是抗高血压药的TOP1品种,2019年销售额首次突破10亿,且最近两年的增速均超过10%。虽然有诸多仿制药产品同台竞争,但是武田的市场份额一直稳定在60%左右。

所以在生物医药产业授权许可交易常态化的发展趋势下,不能片面的通过参与交易药企的“牌面”就想当然的下判断,管线交易大多还是可以实现互通有无的“双赢局面”。从合肥收购武田资产中,我们也看到了“引入海外的优良资产、借助国内市场容量,促进双循环和创新合作”的脉络,能否能促进形成新的国际医药产业协同、新的医药产业升级模式,这次收购为我们提供了很多遐想的空间。

作者:郝翰