企业上市的目的到底是什么?可能每个企业的答案都不一样。

有的企业上市,确实是想借助资本市场的力量继续发展壮大。而在取得成功之后,这些企业往往会通过大比例的分红或者送股回馈投资者,例如格力电器、贵州茅台等就是如此。

但是,也有的企业,上市的目的就是为了减持套利。上市之初表现股价平平,临近股份解禁时通过各种利好把股价拉高,股份解禁之后马上发布减持公告,高位套现走人,人称“股市收割机”,曾经的创业板老大哥乐视网就是如此。

而在最近,被誉为“医药界华为”的华大基因,也上演了一出“股市收割机”的好戏。

在医药板块大涨的驱动下,今年华大基因可以说是“咸鱼翻身”。随着业绩大增,从3月到7月,短短4个月的时间,其股价就上涨近2倍。

然而,股价大涨、业绩大增没能推动其继续前进,引来的反而是大股东的频频减持。

根据半年报数据显示,华大基因的第二大股东深圳前海华大基因投资企业在二季度大幅减持了378万股。而在不久之前的10月23日,公司的第三大股东深圳和玉高林和高林同创也发布了减持公告,计划以大宗交易或集中竞价方式继续减持公司股份合计不超过1200万股。

明明业绩迎来翻转,股价也在不久前大幅上涨,看似拥有美好未来的华大基因,却如此不被股东所待见。被誉为“医药界华为”的华大基金,背后到底隐藏着什么秘密?

靠试剂盒翻身

说起华大基因,想必大家都不陌生,因为其名气实在太大了!

作为基因检测领域的龙头企业,华大基因在2017年上市时就备受投资者追捧。虽然当时二级市场整体的表现并不好,但是刚上市的华大基因依旧拉出了19个涨停板,并且打开涨停之后股价继续上涨超过两倍,成为了当时表现最优秀的几大新股之一。

不过,顶着光环出生的华大基因并没有能够延续其强势的走势。在2017年11月14日创出261.29元历史最高价之后,华大基因就开始走起了下坡路,并且一走就是三年。

直到今年,在疫情的驱动下,作为首批新冠试剂盒生产企业的华大基因终于一扫多年的颓势。

先是股价迎来暴涨,最3月最低的68元涨到7月最高的199.4元,涨幅高达191%。随后其业绩也是大幅提升,半年报营收41.08亿,同比增长218%;归属净利润16.51亿,同比734%!

就是靠着这一盒又一盒的试剂盒,华大基因成功”咸鱼翻身”。

业绩大增或是“昙花一现”?

其实,在今年以来,很多的医药企业借着疫情,业绩都出现了“不正常”的大幅增长。

然而,疫情终究只是突发事件,虽然全球疫情仍在蔓延,但国内疫情的控制良好,借助疫情获得的增长的企业很多不过是“昙花一现”。

而华大基因也是如此。

借助着新冠试剂盒,华大基因的业绩获得了大幅的增长。然而,这个业务在之前只占其营收的不到3%。可以预见,在疫苗正式生产出来,全球疫情得到控制之后,华大基因的业绩又会回到远点。

除此以外,更加要命的是华大基因的核心业务久久不见起色。

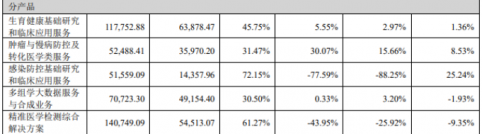

华大基因的主营业务是基因检测,2019年其基因组学应用行业的营收达到27.94亿,占收入比例的99.76%。从往年的数据来看,华大基因的业绩增长已现颓势,从2017年见顶后开始连年下滑。

其实,虽为基因检测的龙头企业,但是华大基因面临的挑战却并不小。

由于这个行业尚处于起步阶段,市场空间广阔,因此像贝瑞基因、达安基因、迪安诊断、金域医学等多家医药龙头企业也纷纷入局。

虽然借助疫情回血,但是目前的华大基因,情况依旧不乐观。

股东频繁减持,沦为股市收割机

走了三年的“熊市”行情,在等到了久违的大涨之后,华大基因的大股东按耐不住了,纷纷发布减持公告。

根据数据显示,今年以来,其第二大股东深圳前海华大基因投资企业已经减持了378万股,第三大股东也筹划减持1200万股。

而在减持公告的冲击下,华大基因的股价在近期也迎来了大幅的调整,自从7月份见顶以后,其股价已经大跌34%。

其实,目前华大基因的估值并不高,其PE仅为16倍,虽然有了较大幅度的上涨,但是距离历史最高价仍有较大的距离。

为何股东接二连三地减持?这是很多华大基因的投资者所不解的事情。

或许,股东减持套利才是大股东们最终的目标。“解禁,借利好拉高股价,高位减持套利出局“”,这个把戏在A股已经上演了许多次。在金钱面前,纵然是明星企业,但也不过是“股市收割机”罢了。

而在这样的环境下,华大基因又能走多远?

凭借疫情“咸鱼翻身”,然而才稍有起色,华大基因就迎来了大股东的疯狂减持,看着美股的好企业,股价大涨之后还在大力回购,A股要真正获得发展,或许还有很长的路要走。