与快消、金融、餐饮等行业不同,医疗是一个“慢”行业。一个医疗企业从创立到上市,需要经历产品、政策、技术的考验,尤其是药物研发与高端医疗器械制造两个子领域,从产品设计、临床试验,到审批通过、市场推广,整个过程动辄数年,其中面临的产品迭代风险、临床试验失败风险、市场风险……每一个风险都足以让初创企业现金流断裂,走向消亡。

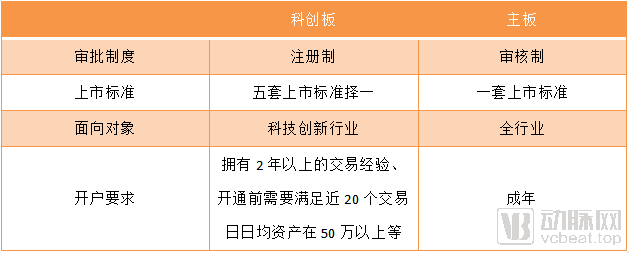

因此,要发展医疗行业,鼓励新兴企业与老牌公司竞争,必须让他们能够拥有一定的试错能力,在遭遇风险时能够重振旗鼓。但以往A股严苛的市场准入要求让许多空有研发成果却无市场数据的企业只有寻求境外上市。毕竟,创新药企应对风险能力较弱,一级市场融资渠道狭窄,所以部分企业开始谋求在市场准入相对宽松的港股或美股寻求上市。

科创板的出现给予了问题解决之道。通过资本的引入,增加流动性,中小药械企能够将目光放得更长远一点,进行更为长远的产品线规划。同时,在地缘政策日益激化的今日,能够把好的人才、技术留在国内,本身也极具战略价值。

如今正值科创板开盘一年有余,板块的设立已对医疗行业产生了翻天覆地的变化。不过,哪些企业因此受益?企业变化的“度”在哪里?未来科创板又将走向何方?这些问题,或许只有深入挖掘数据,我们才能找到答案。

一、科创板医疗领域市值近万亿,个股最高10倍涨幅、1365倍PE

截至2020年8月15日,已经有超过150支股票登陆了科创板平台,且无一破发。聚焦医疗领域的41只相关成分股,其表现同样可圈可点。相对发行价涨跌幅最小的三生国健今日的市价已是发行时1.38倍,而东方生物则已达到相对发行价854%的涨幅(最高时1060%)。整个板块平均涨幅高达306.4%。

根据Choice数据显示,这41只股票总市值已达9294亿元,平均每家企业市值226亿,流通部分约占企业的十分之一。到目前为止,部分科创板企业市值已经接近A股平均市值水平。

进一步看市盈率这一评估股价水平合理的指标。除去百奥泰、君实生物、泽璟制药、天智航、神州细胞五家未盈利企业,剩下的34家企业中,静态市盈率最小的祥生医疗静态市盈率为54.0,最高的微芯生物则达到了惊人的1365.84。从整体状况来看,近半数企业静态市盈率处于100-200这一区间,其中位数122.4。相比之下,2020年3月,上证综指和沪深300的PE平均值在11-12倍这一区间,道指和标普500则达到了16倍。

不过,对于科创板这样一个新的试炼之地而言,前期的高涨并未脱离理性。对此,中泰证券分析师何柄谕表示:“过去新股的估值消化期在两年左右,由于科创板上市公司的部分股东所有者权益处于冻结状态,不会减持,因此各方面数据会相对高一些。”

因此,尽管到目前为止,科创板各股均在指标上表现优异,但随着时间的推移,这些指标都将回到一个合理的范围之内,个股之间的优劣差异也将更清晰地显示出来。

二、药械企业领衔、江沪地区上市最多

将上述41家企业按区域与主营业务进行分组,我们同样得到了一些有趣的结果。

若按《战略性新兴产业分类》对于主题行业的划分,新材料方向企业仅昊海生科、华熙生物2家,新一代信息技术方向企业共有6家,剩余的33家都被划分到了生物产业方向。值得注意的是,新一代信息技术方向的6家企业仅山大地纬、泽达易盛两家企业在医疗方面的布局足够深,相关业务在公司总营收之中占据较高份额,其余的4家企业则为泛行业提供数据安全解决方案,医疗业务存在但处于较为边缘的位置。

科创板医疗企业产业分布

但战略性新兴产业分类在业务上存在一定的局限性,例如昊海生科、华熙生物同样存在医药制造这一概念,其划归为新材料的医美主题仅是他们的业务之一。因此,动脉网查阅了41家企业具体业务与概念,并对其重新进行了划分。

按照企业概念对科创板的41家企业进行划分

备注:部分企业标签有重复

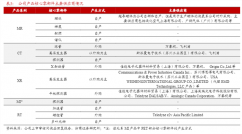

为了鼓励更多有价值的企业上市,科创板允许企业依照第五套上市标准入市。具体而言,企业即使没有盈利,只需满足“预计市值不低于人民币40亿元;至少有一项核心产品获准开展二期临床试验”,便可向科创板申请注册。这一上市标准几乎可以说是为新药研发企业量身定做,但即便如此,依靠第五套上市标准上市的企业并不多,仅君实生物、百奥泰等五家企业依照这一标准进入科创板。

不过,创新药械依然是科创板开板以来最大的受益者。自2015年创新药械开始改革开始,国内的市场已经发生了巨大的变化。中国加入ICH、临床数据全球通行、临床试验注册制改备案制……诸多因素均推动国内创新药械迅速发展,在海通证券分析师余文心看来,这一趋势至少还将未来的3-5年内蔓延。

从数据上看,2020年后上市科创板的医药企业明显增加,五家”A+H”概念股均包含医药制造为主题。在这18家企业之中,从事生物药创新药、原料药与生物制品的企业数量最多,新冠的出现迂回推进了医药制造企业的发展。

再看地域,以高新技术著称的深圳并没能帮广东夺得科创板上市医疗企业数量最多的殊荣,反倒是上海和江苏两个省市拔得头筹,各诞生超过9家上市企业。北京紧随其后,有6家企业上市;后面的广东5家,山东、天津3家;福建、湖北、湖南、浙江、四川各一家企业上市。

科创板医疗企业地区分布

从产业分布地图中我们可以更加清晰地看到高新医疗技术产业的分布状况,整个风向向华东地区偏移。长三角地区无疑在这一方面下足了功夫,通过产业园优势与政策支持,大量的药械企业在浦东张江、苏北工业园落地。

以江苏的BioBAY为例,该产业园由政府推动成立,尝试在园区内打通生物上下游产业链,成立BioTOP具备融资、独立第三方分析检测等智能的机构,又携手新建元控股集团等企业成立基金,进一步以满足园区内企业的资金需求。

科创板医疗企业地域分布

相比之下,我国西部的医疗科技发展则相对乏力,整个地区仅四川的CRO企业成都先导扛起了大旗。这背后同样与医疗产业的发展不均衡存在一定关系,

余文心认为,政策的执行与区域政府的支持是推动区域医疗企业发展的重要原因。“影响上市企业分布的因素非常多,产业园区的规划与建设可算作其中之一。上海张江高科技园区、苏州工业园区都孕育了不少医疗相关产业园,产业的集群简化、扩充了单个企业的资源,加之政策补贴对于创新药械产业的支持,两个地区能跑出这么多科创板企业并不奇怪。但由于时间跨度太小,这些数字也不能完全反映我国医疗高新技术区域发展的现状,北京、深圳、武汉、成都的医疗产业园区及政策同样非常突出,还需要一定时间消化才能取得结果。”

虽尚无准确定论,但地域氛围、产业聚集度、政策支持等因素的确对医疗科技力量的发展具有重要推动作用,西部地区若想要加速相关技术发展,需要的不仅仅是政策与资金,相应的医疗基础设施建设;相关人才的培养同样需要加速提上日程。

三、创新药械迎来上市良机,新一代信息化仍未准备就绪

在没有科创板之前,港交所与纳斯达克一直是众多创新药械企业的首选,而信息化公司则热衷于加入新三板。科创板成立的一年内,这一情况发生了一定程度的改变。

先谈信息化,至今为止,科创板上市的6家均曾登录新三板,拥有一定上市经验,却无新企业直接进入科创。这意味着近年以来,新一批的信息化企业离上市还存在一定距离。

何柄谕告诉动脉网:“15、16年时新三板概念正如日当头,当时传言,进入新三板数年时间后,企业有机会转到主板。因此,很多不足以进入沪深的信息化企业都跟随浪潮进入到了新三板,想要将其当做一个跳板。”

而对于缺乏新企业这个问题,他认为:医疗信息化是一个高度分散化的市场,除了头部企业外,大量份额被所在区域的小型信息化公司所把持,这些公司能够生存,但体量不足及发展前景并不足以满足科创板的上市要求。

“虽然行业分散,但主流赛道上的业务,如HIS、PACS、电子病历、手麻等产品已经比较成熟,缺乏增量,难以有新的公司异军突起,而新一代做AI、CDSS的企业营收又跟不上,估值存在问题,这是造成现状的主要原因。”

不过,仍有一些少量企业具备登上科创板的可能,医渡云、森亿智能、惠每科技、嘉和美康便是其中的种子选手。因此,从这个时间点看,医疗信息化的上市时机还不尽成熟,随着智慧医院、医联体、评级建设等任务进一步推进,新一代信息化企业或迎来上市高峰。

再看药械企业。科创板数据显示,上市企业的累计募资规模在3亿元-30亿元区间内,其中10亿元以内(含10亿元)企业有23家;10亿至30亿区间企业有8家,仅3家企业募资超过30亿元(2家为31亿元,1家52亿元),新近上市的康熙诺一枝独秀,首募52亿元,成为科创板医疗领域中募资额最高的企业。

研发周期相对较短、获得收入相对较为稳定的医疗器械厂商一直是国内投资的大热点,而这一趋势同样反映在了科创板上。从数据可以看到,科创板为众多中小规模的医疗器械厂商提供了有效的融资机会,从事高值耗材、IVD过去往往选择在港股上市,而科创板则将大量相关企业留在了A股。

总的来说,科创板的成立一定程度上促进了资金回流,许多原计划在NASDAQ、港股上市的企业调转船头,转而进入科创板寻求融资。此外,正如上文所言,不少已在港股的企业同样没有放弃科创板这一资金源泉,实现港股A股双上市,其中的君实生物更是走过了新三板、港股、A股三个板块,尽可能融到更多资金。

四、疫情是否影响了科创?

要解答这个问题并不难,通过分析企业第一季度的财报数据我们可以看出一些端倪。

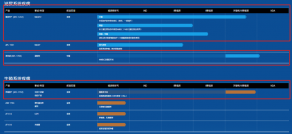

各科创板医疗企业第一季度营收与研发支出数据对比(数据来源于Choice)

从上表可以看出,在数据完整的36家企业中,仅14家企业的第一季度营收收入下滑,其他22家企业并没有因为疫情停止发展的步伐,均有不同程度的营收增长,其中的佼佼者营业收入增幅甚至超过了100%。

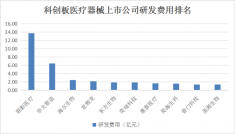

与其他领域不同,科技领域的企业在产生巨大财务收入之前,需要持续不断的研发投入,因此,研发支出的数据一定程度上反应了企业的科技含金量。上述表格中40家企业可做对比的数据,仅5家企业的研发支出项发生了轻微的下降,其他35家企业的研发支出均表现为增长。具体而言,2020年第一季企业平均研发投入2346.5万,总量相较于2019年增幅13.54%。因此,对于科创板医疗企业而言,疫情的出现没有行业带来太多消极影响,相反,一些企业正因此加速了研发与商业化进程。

净利润也一定程度上反映了相同的趋势,由数据可知,23家企业该指标为上升,15家企业下降,总体形势优于主板。

因此,即便是在疫期,市场的变化也并未给医疗领域的科创板企业带来较大影响。如今无论是主板还是科创板,各股股价均已回升。这一定程度上反映了科创板上市企业整体上强劲的实力。

五、其他数据

除了一些严谨的财务数据与企业信息,我们还找到了职工薪酬、职工数量等非实时数据,希望能够侧面描绘科创板企业的现状。

在32家存在公开数据的科创板医疗企业中,有14家公司董事长薪酬在不足百万,其中特宝生物开出的薪酬最低,仅12万元。其余企业没并没有给基于董事长过高的现金薪酬,最高的南微医学向董事长支付了500万元,而整个调研中的中位数为116.87万元、平均薪酬152.18万元。此外,这些企业中员工人均薪酬的中位数为19.82万元

此外,我们又抽样了的64家A股公司,他们的董事长平均薪酬为196万元,中位数为105万元,员工人均薪酬的中位数为15.05万元。

如此来看,科创板企业不仅给老板开出了较高的薪资,相应的员工也因高福利而受益,或许在疫情之下的一年之中,加入科创板企业是一个相当不错的选择。

科创板离成熟还有一段时间

上文的数据虽能一定程度上反映科创板的现状,但一年的时间跨度实在算不上长,企业数量有限,企业与企业间的优劣划分也未凸显出来。

此外,在医疗科技领域火热的人工智能企业、新一代信息化企业并没有在科创板上找到自己的位置,整个科创板的医疗企业类型相对较为单一。不过,随着寒武纪、中芯国际等泛行业芯片制造企业进入科创,或许下游的AI类应用企业也应加紧步伐,把握住这一机会。

数值偏高是当前科创板的另一个特征,这一形态下,企业的公开数据或许不能准确的反映其真实价值。不过,在接下来的一年中,随着投资机构持有的股份将逐渐解禁,这个时候,过去的高PE、高市值公司股价或将逐渐走向理性。

但无论市场如何发展,科创板的出现实实在在地给医疗科技企业带来的活力,疫情、新基建、创新器械等事件都为这一领域带来了无穷的机会,要如何走得更好,还需看企业自己。

作者:赵泓维