3. 美年大健康主营业务(体检)收入下降!

根据表4,截止于2019年6月30日,美年大健康过往12个月的营业收入(LTM)和毛利(LTM)同比增长分别为13%和3%,这远远低于去年同期的同比增长(39%和48%)。

表4

增长的乏力也可以从滚动的营业收入(LTM)略见一斑。根据表5,我们可以发现截止于2019年6月30日,美年大健康过去12个月的营业收入虽然比去年同期增长了13%,但是只比2018年全年增长了1.2%,比截止于2019年3月31日过去12个月的营业收入增加了0.6%。

表5

根据公司2019年半年报,主要是体检服务的增长乏力(1%),而体检服务的收入占公司营业收入总额的96%。

表6

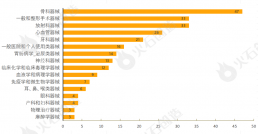

此外根据表6,2019年上半年,除了华北地区的营业收入较去年同期增长63%之外,占总营业收入三分之二的其他地区的收入则分别有不同程度的下跌,华南地区的跌幅最大为24%。

造成营业收入下滑的原因,美年大健康在2019年半年报则没有明确的解释。换句话说,如果不是华北地区增长了4.75亿,则美年中国所有地区的体检收入全部都是下滑的!

请注意:不是增长率下滑(如果是这个词,代表企业还是在增长),而是主营业务收入下滑!

由于美年大健康资产较重,经营杠杆较高。只要营业收入出现下降,利润则必然大幅下滑。

然而故事还没有完,敲黑板,划重点!请注意,美年2018年6月30日至2019年6月30日,又增加了10.7亿的经营性资产,换句话说,有很多新的店已经纳入了报表。

2019年中报,美年健康共在311 个城市布局684 家体检分院,其中控股288家、参股305 家、在建91 家。而2018年报,截止2018年底 在301座核心城市布局633家专业体检中心(含在建)。其中:公司控股256家、参股292家、在建85家,因此2019年中报美年体检分院总数较2018 年底新增51 家,控股新增32家。

2018年中报没有披露这些数据,但有多项规模收购业务,我们只好分析其2017年报:布局400余家体检中心(其中:美年健康控股146家、参股155家、在建超过100家;慈铭体检控股60家、参股5家;美兆体检控股2家、参股3家;奥亚体检参股7家),换句话说2017年底美年控股的体检分院为208家!

由于公司年报中没有直接披露,于是进行合理预测,2018年中期,美年健康控股的体检分院家数为230家,正负误差应不超过10家!详见表7:

表7

之所以强调美年健康的控股体检分院家数,是因为根据会计准则,通常只有控股后才能合并计算主营业务收入(少数不控股但事实控制可合并报表的需进行说明,而实际极为罕见),那么根据表6,我们可以很清晰的发现,美年2019年中报体检总收入为34.43亿,比2018年中报体检总收入34.78亿下降1%!然而这是在控股体检分院家数从230家增长为288家这一年间发生的,那么我们就列另一个数学公式就简单明了!