作为一家以医学影像与放射治疗产品为主的企业,贝斯达目前在市场上面临着于GE、飞利浦、西门子等占据市场大部分份额的国际品牌的竞争,同时自身应收账款高等问题,此前还有新三板摘牌、冲击创业板未果、对赌失败等历史。

3月27日,科创板第二批受理企业出炉,深圳贝斯达医疗位列其中,保荐机构为东兴证券,将成为江苏北人之后,第二家从新三板转战科创板的公司。

据招股说明书,贝斯达拟发行不超过4500万股,占发行后总股本比例不超过10.91%。拟募集资金3.38亿元,募集资金将用于高性能医学影像设备扩能项目、高性能医疗设备关键部件研发及产业化项目、研发中心建设项目及补充营运资金。

作为一家以医学影像与放射治疗产品为主的企业,贝斯达目前在市场上面临着于GE、飞利浦、西门子等占据市场大部分份额的国际品牌的竞争,同时自身应收账款高等问题,此前还有新三板摘牌、冲击创业板未果、对赌失败等历史。

主营医疗影像与放射产品 行业竞争大

贝斯达医疗成立于2000年,是一家集医学影像与放射治疗产品的研发、制造、销售和服务为一体的国家高新技术企业。

贝斯达医疗产品包括永磁型磁共振(MRI)系列;超导型磁共振(MRI)系列;X射线计算机断层摄影装置(CT)系列;悬吊式DR、U臂式DR、移动式DR、数字化胃肠机、数字化乳腺机等放射影像(X线)系列;全数字便携式、推车式彩色超声系列;正电子发射及X射线计算机断层成像系统PET-CT、单光子发射计算机断层成像装置SPECT、大视野γ相机等核医学(ECT)系列;医用直线加速器放射治疗系列;移动医疗体检车;医疗信息化软件共九大系列四十多个产品。产品已覆盖全国所有省、市、自治区,并出口到欧洲、美洲、非洲、中东、东南亚等二十多个国家和地区。

招股说明书显示,目前贝斯达拥有专利50项,专有技术50项,主要计算机软件著作权37项, 医疗器械产品注册证28项,其中三类产品10项、二类产品18项。

根据中国医学装备协会统计,发行人磁共振成像系统产品 2017 年销量国产品牌市场排名第二位,市场保有量排名国产品牌第二位,其中公司永磁型MRI设备销量在市场全部品牌中排名第一位。

但公司也提到,目前行业内竞争激烈。长期以来,我国国产品牌医学影像设备主要面向三级以下公立医院、民营医院销售,我国三级以上公立医院市场基本被GE 医疗、飞利浦、西门子等国际品牌占据,国产品牌近年来市场占比逐年提高,但占比仍然较小,国产品牌进入高端公立医院市场面临激烈的竞争;同时,国产磁共振成像系统生产商间产品差别化较小,竞争集中于少数几个型号,国产品牌产品在民营医院、中小医院市场竞争也日趋激烈。

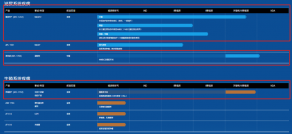

股东中投资机构多

招股说明书显示,贝斯达的实际控制人为彭建中,持股44.26%,其次有3家投资机构持股超过5%。其中包括高特佳、富海银涛和天风证券,分别持股8.23%、7.51%和5.26%。

图|贝斯达股权架构,来源:招股说明书

其中高特佳和富海银涛都和贝斯达有过对赌协议,且最后都对赌失败。另外,天风证券曾是贝斯达的做市商。

业绩两位数增长 应收账款风险高

据招股说明书显示,贝斯达近2016年、2017年、2018年的营业收入分别为3.56亿元、4.15亿元和4.71亿元,2017年和2018年分别同比增长16.57%和13.49%。2016年、2017年、2018年扣非后归属于母公司的净利润分别为8455.08万元、9185.46万元和1.00亿元,2017年和2018年分别同比增为8.64%和9.04%。

公司在研发投入上也不断加大,2016年至2018年公司研发投入占营收比例分别为5.87%、6.16%、9.50%。

但公司也在招股说明书中披露了相关财务风险,其一是应收款项回收的风险。公司作为国内领先的大型医学影像诊断设备产品与服务提供商,产品线较为丰富,单个销售合同总价较高,而公司下游客户主要集中在为数众多的民营医疗机构以及经销商,依行业惯例多选择分期付款的形式购买大型医疗设备。因此,报告期内公司应收款项随着营业收入的持续增长而逐步增加。报告期各期末,公司应收款项(含应收账款、一年内到期的非流动资产和长期应收款)账面价值分别为6.34亿元、7.362亿元和8.08亿元,占当期末资产总额的52.10%、49.08%和51.27%,金额和占比均较高。若客户经营状况发生重大不利变化,存在应收款项无法回收的风险,从而对公司未来业绩造成不利影响。

其二是经营性现金流量净额较低的风险。报告期内,公司经营活动产生的现金流量净额分别为4087.97 万元、4751.13万元和3948.66 万元。由于公司营业收入持续增长和分期收款的销售模式,公司应收款项持续增长,同时存货等占用营运资金增加,致使公司经营活动产生的现金流量净额低于同期净利润水平。未来,随着业务规模的进一步扩大,公司如果不能加快应收款项催收力度、持续强化现金流管理,将会面临营运资金短缺风险,对公司经营造成不利影响。

同时公司还受到医保报销额度下降、报销拨付时间延长导致应收款项增长或逾期的风险的影响。根据目前的医保政策,医疗保险报销的比例及额度由地方政府决定,因此各地区的报销比例及额度根据产品种类而有所不同,医保报销政策是患者在选择大型医学影像诊断设备产品时考虑的重要因素。目前公司产品在大多数省份基本处于医保报销政策覆盖范围之内,如果未来医保报销的比例及额度下降,医院的医保报销资金拨付时间延长,导致应收款项增长或逾期,将对公司业务、经营业绩及发展前景产生不利影响。

新三板摘牌 创业板未果 7年间8次对赌

贝斯达此前曾在新三板挂牌,2015 年9 月29 日,公司股票正式在股转系统挂牌并公开转让,证券代码为833638,登记股份总量22,620 万股。之后在2018年7月27日摘牌离开新三板市场。

2016年公司曾计划冲击创业板,成为了新三板企业IPO历史上首家带着三类股东直接上会的企业,但最后却未获得证监会通过。在相关公告中,发审委对贝斯达曾提出5大问询:

1、报告期内,发行人各期应收款项余额较大。

2、技术来源是否合法及发行人是否具备核心竞争力。

3、发行人在新三板挂牌期间募集资金的使用存在违规情形。

4、不同销售模式下报告期毛利率波动的原因及合理性等问题。

5、在建工程中贝斯达医疗产业园项目期末余额较大。

可见,贝斯达一直存在应收款余额较大的问题。

此外,贝斯达在此前7年间有多大8次对赌,对赌协议的内容除了业绩外,多次提及上市要求,且曾两次因业绩不达标而进行了补偿。

两次不达标的对赌分别是2011年,贝斯达股东彭成随将其持有的股份分别转让给高特佳旗下公司,高特佳与贝斯达董事长彭建中、股东彭成随签订对赌协议,业绩承诺以及2013年12月31日前完成A股发行上市。另一次是投资机构深圳华骏投资、富海银涛贰号与贝斯达对赌,要求其于2014年12月31日前提交A股上市申请。

但目前贝斯达已经解除了所有对赌。招股说明书显示,2017年四五月,彭建中与所有投资机构签订的对赌协议全部集中解除。截至招股说明书签署日,贝斯达历史上存在的对赌协议已经完全解除,签署的相关协议均是交易各方真实意思的表达,不存在影响公司股权稳定性的条款或者情形。