近日,动脉网通过外媒资讯获悉,百时美施贵宝(BMS)宣布将以现金和股票作价合计740亿美元收购新基制药(Celgene)。这两家全球领先抗癌药制造商的合并,拉开了2019年生物制药企业并购的大幕,成为有史以来规模最大的药企并购案之一。

根据两家公司在美国当地时间1月3号发布的声明,新基股东的每一股股票可获得百时美施贵宝一股股票加50美元现金,未来还能获得9美元现金的期待价值权(CVR)。据此,新基估值为每股102.43美元,比1月2日收盘价高54%。新基股价在纽约盘前飙升逾30%,达到88.82美元/股,百时美施贵宝一度下跌逾16%,降到44美元/股。

两家公司合并以后,百时美施贵宝原股东将持有新公司69%的股权,新基原股东将持有新公司31%的股权。

收购新基将使百时美施贵宝获得新基在肿瘤、免疫、炎症领域的多个具有重大潜力的管线资产,包括TYK2、ozanimod、luspatercept、liso-cel (JCAR017)、bb2121、fedratinib等,新基近几年来最成功的抗癌药之一Revlimid也包括其中。

该药是新基旗下的明星药品,是多发性骨髓瘤的一线用药。2017年,Revlimid的销售额接近82亿美元,在全球畅销量TOP10榜单中高居第二,当年新基制药的药品销售额主要来自于Revlimid。

对于收购新基制药,百时美施贵宝首席执行官Giovanni Caforio表示,此次收购将把公司带到新的发展阶段。合并后的公司将拥有9种药品,每种药品的年销售额均超过10亿美元。该公司还将拥有更广泛的药物开发管线,包括可能在未来一到两年内推出的6款药物,它们或许将为公司带来150亿美元的收入。

自带扩张基因的百时美施贵宝

百时美施贵宝是一家以“研发并提供创新药物,帮助患者战胜严重疾病”为使命的全球性生物制药公司,总部位于纽约,其前身是1887年成立的克林顿制药公司。

1898年,该公司更名为百时美·迈耶斯公司(Bristol,Myers Company,以下简称百时美)。1900年,该公司注册为股份制企业,并把业务重点转向药品的批发与零售,从此得以迅速发展。

1924年,百时美总利润第一次达到100万美元,其产品销往26个国家。1929年,该公司在纽约成功上市。20世纪40年代,百时美展开了大规模的兼并活动:1959年收购假发厂家Clairol公司,1965年收购家用产品制造商Drackett、1972年收购外科产品制造公司 Zimmer、1978年收购牙科产品制造商Unitek等。

大规模的收购扩大了百时美的业务范围,也增加了产品研发管线。1974年—1980年间,该公司有11种抗癌新药投入市场,获得了2亿美元的利润。1986年,百时美又兼并了生物技术企业基因系统公司GSC。在此期间,百时美公司在治疗和控制艾滋病方面,也取得了突出的市场地位。

施贵宝公司由医生出身的爱德华·R·施贵宝(Edward Robinson Squibb)于1856年在纽约创立,该公司以生产纯净乙醚为主。1905年,施贵宝的儿子将公司卖给默克公司创始人西奥多·威克。1909年-1929年间,该公司的年销售额从 41.4万美元猛增到1.3亿美元。

1946年,施贵宝公司向拉美、欧洲等地扩张,在墨西哥、意大利以及阿根廷设立生产厂家。1971年,公司更名为施贵宝股份有限公司。1975年,该公司年销售额达10亿美元。

1989年,百时美·迈耶斯公司和施贵宝股份有限公司合并,组成现在的百时美施贵宝,合并估值高达127亿美元。

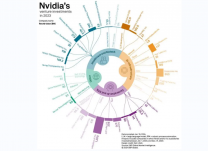

图片来源于statnews官网

可以说,百时美施贵宝自创立起就自带扩张基因,该公司的发展史也是一部企业扩张史。近年来,尽管百时美施贵宝已经成为生物制药领域的巨头公司,依然不忘寻求业务和规模的扩张。

据公开资料显示,近年来,百时美施贵宝共进行了20次企业收购。其中,自2012年以来,百时美施贵宝先后收购了临床阶段的生物制药公司Inhibitex、肿瘤学药物公司F-star Biotechnology Limited、瑞典生物技术公司Galecto Biotech等数十家公司。交易金额最大的一次收购正是近日发生的,以740亿美元收购了新基制药公司。

图表为百时美施贵宝自2012年至今的收购简史