航空发动机是飞机制造行业的重要组成部分。因存在较高的技术门槛、资金门槛等,国内航空发动机整机集成制造行业企业数量不多。

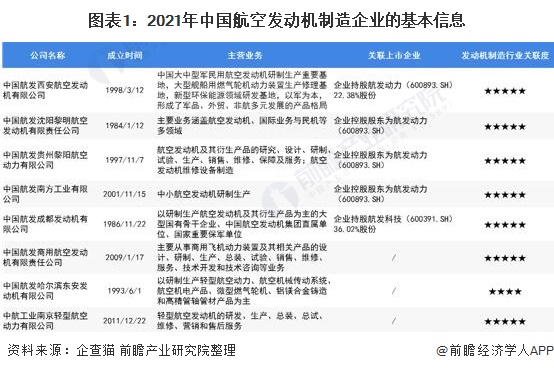

我国航空发动机整机集成制造领域共有八大主机厂,具体包括中国航发西安航空发动机有限公司、中国航发沈阳黎明航空发动机有限责任公司、中国航发贵州黎阳航空动力有限公司、中国航发南方工业有限公司、中国航发成都发动机有限公司、中国航发商用航空发动机有限责任公司、中国航发哈尔滨东安发动机有限公司和中航工业南京轻型航空动力有限公司。

航空发动机行业主要上市企业:目前国内航空发动机制造行业上市企业有航发动力(600893.SH)、航发科技(600391.SH)。

本文核心数据:航空发动机市场份额、市场集中度

1、中国航空发动机制造行业竞争派系

我国航空发动机整机集成制造领域共有八大主机厂,具体包括中国航发西安航空发动机有限公司、中国航发沈阳黎明航空发动机有限责任公司、中国航发贵州黎阳航空动力有限公司、中国航发南方工业有限公司、中国航发成都发动机有限公司、中国航发商用航空发动机有限责任公司、中国航发哈尔滨东安发动机有限公司和中航工业南京轻型航空动力有限公司。

上述国内八大航空发动机主机厂全部为中国航发集团下属子公司,其中5家注入上市公司或作为上市公司母公司,与航发动力(600893.SH)关联的主机厂有4家,基本覆盖了当前航发集团主要在研或已服役的先进发动机型号;中国航发成都发动机有限公司参股航发科技(600391.SH),主要生产大中型涡喷、涡扇发动机产品;另外三家企业没有关联上市企业。

2、中国航空发动机制造行业市场份额

根据《航空知识杂志社》资料,目前我国航空发动机主机生产企业的年销售收入大约300亿元,再结合行业上市公司披露的发动机业务营收数据,初步测算航发动力的市场份额约为87.2%,航发科技的市场份额约为5.6%,其他企业市场份额为7.2%。

注:1)上述数据是根据上市公司年报披露数据整理,为避免重复统计,企业关联公司和子公司的业务营收未单独列出;2)航发动力的发动机业务统计“航空发动机及衍生产品”数据,航发科技的发动机业务统计“内贸航空及衍生产品”数据。

3、中国航空发动机制造行业市场集中度

由于航空发动机领域具有高技术水平、高研发投入、涉及军工机密行业等特征,国内航空发动机行业以航发动力为代表的龙头企业市场集中度较高,行业CR2超过90%。

注:上述数据是根据上市公司年报披露数据整理。

4、中国航空发动机制造行业企业布局及竞争力评价

基于以上分析,并结合行业企业发动机制造业务收入、毛利率、产品类型等情况,综合评价企业的航空发动机制造业务竞争力,航发动力竞争优势明显,是国内航空发动机领域的绝对龙头。

5、中国航空发动机制造行业竞争状态总结

从五力竞争模型角度分析,航空发动机行业属于航空飞机的核心部件,替代品威胁较小;现有竞争者市场集中度较高,垄断特征明显;上游供应商一般为发动机零部件制造企业,大都属于高新技术领域,企业议价能力较强;

而下游消费市场主要是军工单位和民航公司等,议价能力较弱;同时,因航空发动机制造行业的技术壁垒、资金壁垒明显,潜在进入者威胁较小。整体来看,中国航空发动机行业市场竞争较小。

更多数据参考前瞻产业研究院发布的《中国航空发动机行业市场前瞻与投资战略规划分析报告》, 同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院