公司表示,这一领域将发展成为千亿级市场。类似天津钢管规模的企业,在全国有2万到3万家,即便只覆盖到其中1%的市场,那就是200家,一年营业收入也将有60亿元至70亿元。

目前,公司还为武汉华星光电、北京市自来水集团、美巢集团、桑德环境、金科环境、京东方等企业的多个项目提供产品和服务,还有不少订单来自半导体、多晶硅和氟化工等领域。

“双碳”目标下,围绕压缩空气系统节能减排的新商业模式正在形成。丰电科技提供的压缩空气系统包括硬件和软件部分,其中自主开发的软件产品有FDB容积式空压机专用变频控制系统、MACC节能控制系统、FDEMS能源管理系统、节能管路、ERS能量回收系统、干燥机和过滤器等。

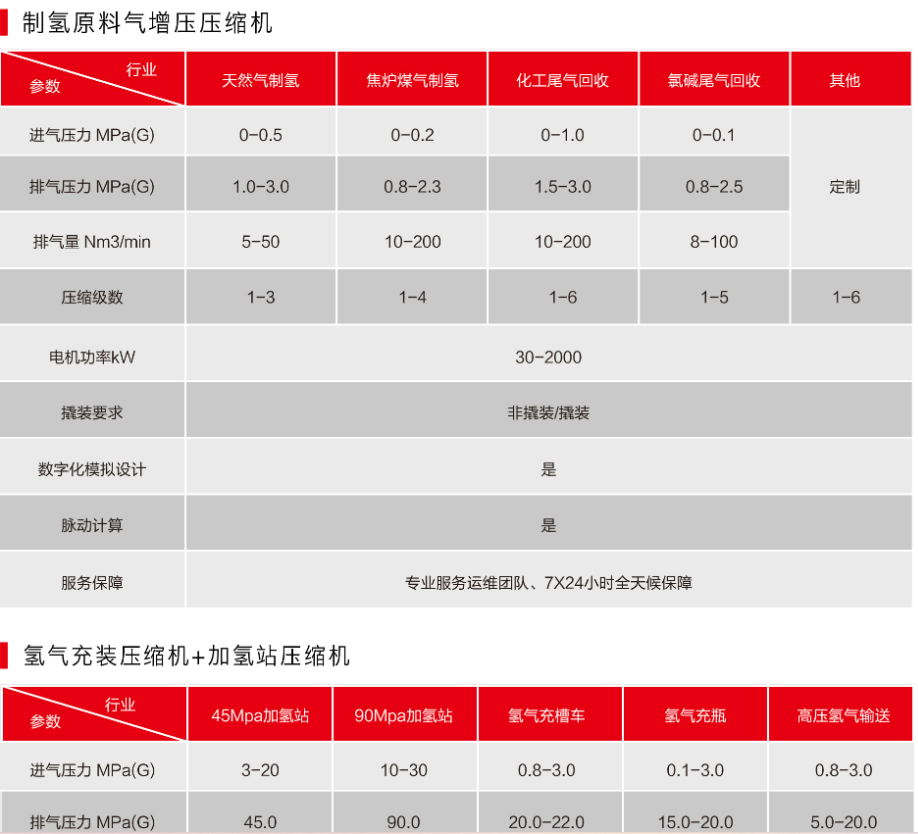

不过,目前公司最有看点的在于其氢气压缩机业务,在其年报中称之为“工艺气体压缩机业务”,公司2019年底投资设立的控股子公司丰电金凯威(苏州)压缩机有限公司,负责这块业务,产品覆盖制氢原料气压缩机、氢气充装压缩机、加氢站压缩机,能为氢能提供全套压缩气体解决方案。

公司开发的新产品 45Mpa 加氢站用压缩机已经开始销售;同时加速推进重大专项项目的 70MPa 加氢站用压缩机研制,预计2021年下半年度完成样机试制。报告期内,丰电金凯威常熟新生产基地建设进展顺利,预计2022年可建成投产。

丰电金凯威目前订单增长较多,签署了上海舜华、兰州石化、四川亚联高科、上海华西科技、山东东岳化工、山东东岳硅材、云南能投硅材科技、新疆东方新希望等多个项目。

2020年,公司与河北启明氢能源发展有限公司、苏华建设集团有限公司、贵州盘江电投天能焦化有限公司三家客户签订了销售合同,分别向丰电金凯威订购了氢气压缩机设备数台套,用于氢气充装和制氢,累计合同金额人民币 773万元。

2021年,丰电金凯威与中国化学工程第十一建设有限公司于签订的《张家口市交投壳牌新能源有限公司绿色氢能一体化示范基地项目氢气隔膜压缩机采购合同》,由丰电金凯威供货6套氢气隔膜压缩机设备,已顺利完成交付。

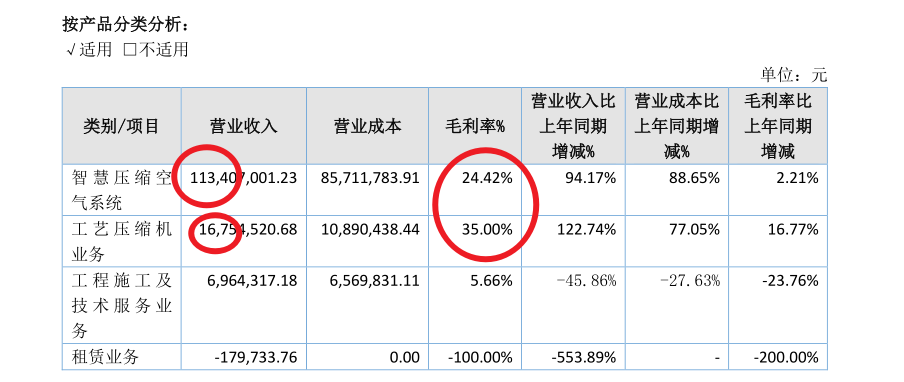

2021上半年,公司氢气压缩机业务毛利率35%,营收增长122%,营收为1675万。

据中国氢能产业联盟与石油和化学规划院的统计,2019年我国氢气产能约4100万吨/年,产量约3342万 吨,按照能源管理,换算热值占终端能源总量份额仅2.7%。据《中国氢能源及燃料电池产业白皮书2019/2020》数据,至2050年,氢能在交通运输、储能、工业、建筑等领域广泛使用,氢气年需求量将提升至6000万吨,在我国终端能源体系中占比达10%,产业产值达到12万亿;至2060年为实现碳中和目标,氢气年需求量将增加至1.3亿吨左右,在我国终端能源体系中占比达到20%。

因此,氢能源具有很大的发展潜力。

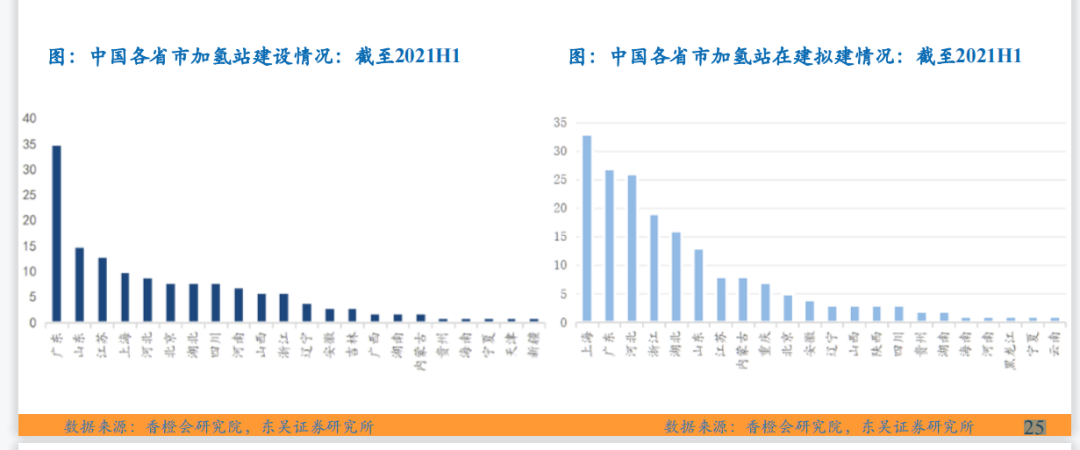

据香橙会研究院统计,截至2021年上半年中国累计建成146座加氢站(不含3座已拆除加氢站),其中已投运加氢站136座,已建成待投运加氢站10座,在建加氢站71座,规划建设加氢站117座。

据日本次世代自动车振兴中心数据,截止2021H1日本共有147座加氢站投入运营,位居世界第一位。2020年我国新建成加氢站51座,2021年上半年建成加氢站20座。

可见,虽然氢能源长期前景看好,但是目前还处于发展早期,加氢站数量非常少,很难给相关企业带来多少实实在在的业绩,氢能源产业链上的很多企业目前营收规模小,而且是亏损状态。

我国大多数加氢站暂未实现商业化运营,大范围扩建仍存在较大瓶颈,主要体现在:

· 首先,氢气在我国属于危险化学品,加氢站仍存在审批程序繁琐和不规范、行政许可要求不统一、主管部门不清晰等问题,一定程度上阻碍了我国新建加氢站的建设进度。

·其次,我国加氢站建设&运营成本高昂,普遍没有实现盈利,是大规模普及的一大核心壁垒。①通常情况下,我国一座加注压力35MPa、日加注量500kg固定式加氢站的初始投资额高达1500-2000万元(政府补贴300-500万元);②从产业链角度来看,上游氢能供应体系不健全,下游燃料电池汽车暂未大规模放量,加氢站暂不具备商业化运营的条件,导致运营成本也普遍较高。

加氢站三大核心设备包括氢气压缩机、加注设备和储氢系统:

其中氢气压缩机和加注设备价值量较高,氢气压缩机一般需要两台,占我国加氢站投资额的32%,仍高度依赖于进口,是我国加氢站设备国产化的主要降本点。

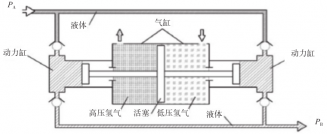

氢气压缩机分为机械式和非机械式两大类,应用于加氢站的仍以机械式为主。

国内加氢站较多采用液驱式和隔膜式压缩机,压力不超过45Mpa,其中隔膜式在活塞和气体间加入液油和隔膜,密封性及纯净度优于液驱式,但二者都仅适用于中小排量。

根据势银(TrendBank)调研结果,国内加氢站主要采用隔膜式压缩机和液驱式压缩机,两者的应用比例大概为12:5。

液驱式压缩机:海德利森、康普锐斯等专注于液驱压缩机。2018年后我国加氢站几乎全部采用进口产品,其中 麦格思维特MAXIMATOR在我国年出货量超过 20套;在本土企业中,深圳思特克和济南赛思特正在积极开展国产化研发及推广工作。

采用液驱压缩机的代表加氢站有——中石化西上海油氢合建站、中石化安智油氢合建站、宇通加氢站(由海德利森提供)等。

隔膜式压缩机:美国PDC占据我国主要市场份额。①国内厂商通过外购PDC压缩机机头,搭配国产零部件,可大幅降低整套系统成本;②北京一通曾于 20 世纪 80 年代开发了排气 200 Mpa的氢气隔膜压缩机,用于我国航空航天气动试验,国内现有氢隔膜压缩机技术大多源自原北京一通。

中鼎恒盛、豪顿的压缩机也是此类型。丰电科技自主研发的90MPa大排量加氢站压缩机,就属于隔膜压缩机。隔膜压缩机国产化替代及高压力隔膜压缩机的技术突破,对于加氢站成本的降低及加氢站建设发展有显著的推动作用。