库存高企、营利双降,一路靠并购走来,韦尔股份真正价值几何?

文丨庆秋

BT财经原创文章

净利润缩水30多亿,千亿市值的IC大厂韦尔股份正在遭遇寒流。

1月17日,韦尔股份(603501)现身沪股通十大成交活跃股,位居沪股通港资成交额第9位,港资总计成交6.16亿。韦尔股份最近一个月上涨11.74%,上榜沪股通3次,成为芯片赛道的明星股。

但是韦尔股份这个千亿芯片巨头业绩却现出隐忧,2022年净利预计下降超过七成。

2023年1月13日,韦尔股份披露业绩预告,2022年全年归母净利润预计为8亿至12亿元,同比减少73.19%到82.13%。扣除非经常性损益后,预计2022年度归母净利润预计9亿至13.5亿元,同比减少96.63%到97.75%。

令人意外的是,韦尔股份非但没有跌停,反而收盘涨超8%,冲击涨停!有投资者认为,底部位置放出利空,半导体板块反弹指日可待。

这是否为一场击鼓传花的游戏,本文不做探讨,我们更关注的是韦尔股份的负面业绩到底还会持续多久?

业绩下行早有端倪

韦尔股份全称为上海韦尔半导体股份有限公司,2007年由毕业于清华大学的虞仁荣创办。最初业务为半导体产品分销以及半导体分立器件研发设计等,经过十年发展,2017年成功登陆上交所。该年,韦尔股份实现营收24.06亿元,归属净利润1.37亿元。

2018-2021年这四年里,韦尔股份一直保持着高速的增长,营收从2018年的97.02亿元飙升至2021年的241.04亿元,复合增速达35.44%;净利润则从2018年的1.45亿元增长至2021年的44.76亿元,复合增速高达213.69%。

但实际上,自2021年下半年开始,业绩下行的趋势就已经显现出来了。

2021年第三季度,韦尔股份的营收首次出现同比下降,营收为58.66亿元,降幅1.01%。2021年第四季度,营收和净利润也是首次出现了双降,其中营收57.89亿元,不仅同比下降1.13%,环比也下降了1.31%。

2022年情况进一步恶化,连续三个季度都出现了营收下降,且同比降幅逐步扩大。2022年第一季度,营收55.38亿元,同比下降10.84%;2022年第二季度,营收55.33亿元,同比下降11.27%;2022年第三季度,营收43.11亿元,同比下降26.51%。

净利润方面,除了2022年第二季度实现了同比上涨外,其余两个季度都出现了同比下降。令人警惕的是,2022年第三季度的净利润出现负数,亏损1.2亿元,同比下降109.41%。韦尔股份上次季度亏损还是2018年的第四季度。

此次公告带来的是更糟糕的消息。韦尔股份2022年前三季度的净利润总计为21.5亿元,按公告披露的全面亏损额来计算,意味着2022年第四季度亏损程度进一步扩大,达到-13.5~-9.5亿元。

周期误判,存货高企

对于韦尔股份业绩大幅缩水的罪魁祸首,业内普遍认为是存货问题。

韦尔股份在公告中表示,预计全年计提存货跌价准备为13.4亿元至14.9亿元。2022年前三季度,韦尔股份已针对可变现净值低于成本以及部分库龄较长的产品,计提存货跌价准备4.93亿元。也就是说,第四季度的存货跌价准备计提达到了8.47亿元-9.97亿元。

2021年第四季度,韦尔股份的存货价值为88亿元,到了2022年第三季度,存货价值则飙升至144亿元。有券商研报表示,这一数字在A股主要数字芯片设计公司中是最高的。

前两年,由于消费电子市场火热、物流紧俏等原因,芯片需求量激增,导致出现“缺芯潮”。作为芯片供应商,韦尔股份也吃到了不小的行情红利,营收净利双双大增,股价最高也冲击到了255元以上,更是加大了扩产备货的力度。

然而,缺量涨价的周期红利无法长期持续。2022年,消费电子芯片行业就进入了寒冬,多方权威数据证实了这一点。

根据Gartner发布的数据可知,2022年第三季度,台式机和笔记本电脑的总出货量同比下降18%至6940万台。其中,笔记本电脑出货量下滑严重,同比下降19%至5470万台。台式机出货量1470万台,同比下降11%。2022年第四季度,全球笔记本电脑出货量共计6530万台,同比下降28.5%,下降幅度为历年最大。数据显示,2022年全年,联想、惠普等电脑厂商出货量均出现较大程度的下滑。

CINNO Research数据显示,自2022年2月以来,中国大陆智能手机市场已连续十个月出现同比负增长。2022年11月,国内智能手机销量约为2047万台,同比下降21.7%,创下2015年以来最差的单月销量;预计2022 年全年国内智能机销量仅在 2.5-2.6 亿部,将是2015 年以来最差的年度销量成绩。根据 Strategy Analytics 无线智能手机策略(WSS)服务研究报告,2022年11月,全球智能手机的出货量(卖入)和销售额(卖出)分别同比下降了 20% 和 18%。

终端市场的疲软也反馈到了产业链上游。据半导体产业协会 (SIA) 的数据来看,2022年11月全球半导体产业营收为455亿美元,较2022年10月的469亿美元下滑2.9%,也较2021年同期的500亿美元下滑9.2%。根据IC Insights数据,2022年,CMOS图像传感器的销量预计将出现13年来的首次下滑,预计销售额将下降7%至186亿美元,全球单位出货量将下降11%至61亿个。

可以看到,消费电子市场2022年全球范围内下行低迷,芯片产品价格自然也回归到正常区间。业内人士普遍认为,韦尔股份应该是市场判断出现失误,囤货过多。高企的存货则成了韦尔股份沉重的负担,导致公司损失惨重。

有机构预测,韦尔股份的存货还在进一步攀升,存货水平将在1-2个季度内达到峰值,2023年中才会回归正常。

对比,韦尔股份总经理王菘表示,库存商品主要为通用型号产品,生命周期较长,竞争力较强,意指未来去库存的阻力较小。但有电子行业分析师认为,当前终端需求低迷,公司可能会采取降价的方式缓解库存压力,长期以往必将影响业绩。

成也并购,败也并购?

媒体普遍认为,韦尔股份此次业绩受到重创,更多的是受到了行业环境的负面波及。那么,抛开行业周期影响来看,韦尔股份自身是否足够强大呢?

回顾韦尔股份的发展情况,我们可以发现,其业绩大爆发始于2019年。而这个时间点正好是韦尔股份以蛇吞象之姿收购了知名芯片设计厂商豪威科技。

据媒体报道,豪威科技1995年在美国成立,专注于CMOS图像传感器(CIS)研发、设计及销售。1999年,豪威科技推出了首颗ASIC产品;2000年,登陆纳斯达克。

之后,豪威科技开始了产品技术的大爆发——2002年推出全球首个手机CIS芯片,2004年推出全球第一款130万和200万像素的手机CIS芯片,2006年推出世界上最小的NSTC CIS芯片,2007年推出首颗汽车HDR-SOC传感器,2009年推出首颗安防CIS芯片……

数据显示,按营收计算,2022年全球CIS市占率排行榜上,豪威科技位列第三,仅次于索尼、三星。

不过,这个第三的名头也如今已经被韦尔股份拿去了。

2016年,豪威科技被由中信资本、北京清芯华创和金石投资组成的中国财团私有化收购了,成为了北京豪威的子公司。2017年9月20日,虞仁荣担任北京豪威董事;同年9月29日,担任北京豪威总经理兼CEO,北京豪威由此成为了韦尔股份的关联方。当时,韦尔股份就启动了对北京豪威的收购,拟拿下86.48%的股权。但由于部分股东反对,预案宣布不到一个月就终止重组了。

2018年4月,韦尔股份再一次筹划收购北京豪威的股权。拟以2.6~3亿元拿下了北京豪威的1.97%股份,又拟以发行股份的方式购买27名股东持有的北京豪威96.08%股权,最终于2019年8月拿下了北京豪威。

截至2021年底,北京豪威的总资产接近240亿元,创造净利润超过32亿元,成为韦尔股份最重要的子公司。

事实上,韦尔股份不断壮大,正是靠不停的收并购。在2017年上市之前,韦尔股份就相继收购了香港华清、北京京鸿志、北京泰和志、无锡中普微等公司。虽然在半导体领域跑马圈地,但外界看来韦尔股份仍是一家分销公司。2017年上市招股书披露,营收支柱为电子元器件分销业务,贡献了约七成的营收,半导体设计及销售业务占比30.1%。

收购北京豪威是韦尔股份的重大转折点,业务形态结构发生了变化。

2022年上半年度,韦尔股份的半导体分销业务实现收入19.25亿元,总营收的占比已降至17.45%,其余基本上都由半导体设计研发业务贡献。

然而,成也萧何,败也萧何。早在2022年12月就有消息称,豪威在内部员工邮件中表示公司将在2023年降低20%成本,相应措施包括停止所有招聘、离职不替补、高管降薪、停发奖金等。截至2022年6月末,北京豪威实现净利润12.31亿元,同比减少42.73%。由此,也拖累了韦尔股份整体业绩。

有业内人士表示,豪威虽然全球排名第三,但市占率仅为9%,相比于第一名索尼44%、第二名三星30%的市场份额,并没有太多优势,而且豪威产品大多集中在中低端领域,也比不上霸占中高端市场的索尼三星。因此,即便韦尔股份未来将大量库存消化下来,市场对其中长期的增长预期仍不乐观。

押注汽车芯片

韦尔股份还没有停下并购的脚步。

2022年5月22日,韦尔股份发布公告称,公司全资企业绍兴韦豪拟以不超过40亿元通过集中竞价或大宗交易等方式增持北京君正的股票,增持后累计持有北京君正股份数量不超过5000万股。

早在2021年11月,韦尔股份以5.5亿定增的形式获得了北京君正约530万股股票。2022年期间,韦尔股份又通过集中竞价方式累计购买北京君正约1860万股,合计支付价款15.18亿元。若此次收购成功,韦尔股份将持有北京君正10.38%的股份,成为后者的第四大股东。

据 Omdia(former HIS)统计, 2021年度北京君正SRAM、DRAM、Nor Flash产品收入在全球市场中分别位居第二位、第七位、第六位,均处于市场前列。而这些产品应用的领域是汽车电子、工业与医疗、通讯设备及消费电子等领域。

韦尔股份也在公告中表示,北京君正的存储芯片在汽车市场有着较好的客户基础,公司与北京君正在车载电子市场将深化合作,助力公司在车载电子市场继续扩大市场份额。

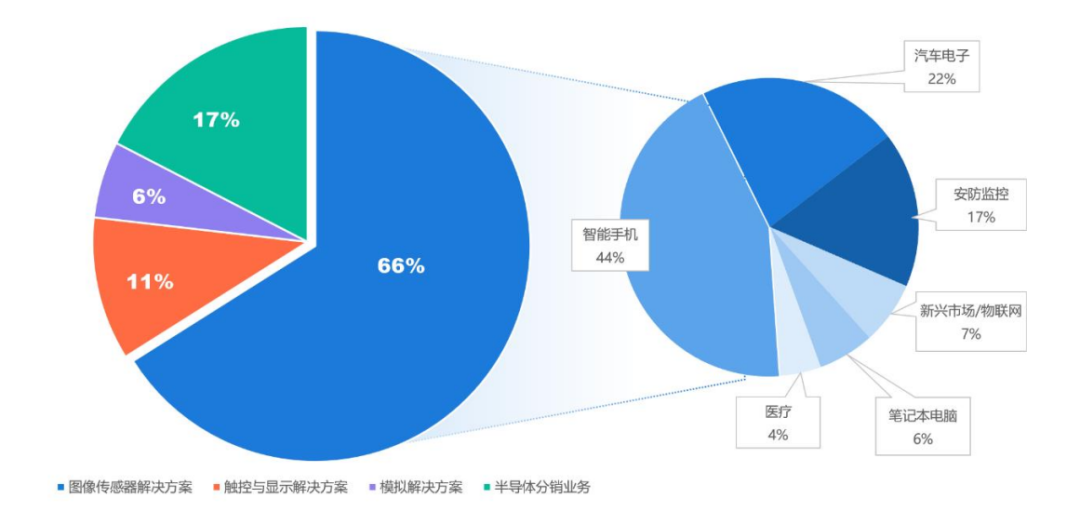

财报显示,韦尔股份2021年营收中的67.47%来自于CMOS图像传感器。而在CMOS传感器的下游应用中,智能手机方面的收入占比为57%。2021年,韦尔股份CMOS图像传感器产品销量仅同比增长5.66%。而在2019-2020年,CMOS图像传感器产品销量分别同比增长78.93%、53.66%。2022年上半年,CMOS图像传感器占研发业务营业收入的比例为80.15%,较上年同期下降20.97%。

因此,韦尔股份急需新的增长点,而汽车芯片是个不错的选择。

据悉,虞仁荣在2021年度业绩暨现金分红说明会上表示,目前市场对车载摄像头数量、像素的需求在不断增长,摄像头单车使用的CIS数量由1-4颗增加至8-10余颗。

业内人士吕也表示,目前手机市场已经进入成熟期,智能汽车市场正在迅猛发展,未来有望成为消费电子领域的领头赛道。

韦尔股份自身也在汽车市场有所布局。有消息称,2019年韦尔股份就在汽车CIS市场占据了约29%的市场份额。2021年4月,韦尔股份正式加入NVIDIA DRIVE自动驾驶汽车开发生态系统,又与地平线达成智能驾驶战略合作。

2022年上半年,韦尔股份源自于汽车市场的销售收入同比也实现了较高增长,汽车产品在图像传感器中占比较2021年底的14%提升至2022年六月底的22%。

韦尔股份也寄希望于入主北京君正,由此在汽车芯片领域获得更大的市场话语权。

不过,北京君正近来的业绩并不喜人。2022年第三季度,北京君正实现营收14.2亿元,同比减少2.9%;归属净利润2.2亿元,同比减少21.3%;毛利率也较上年同期下滑了1.6个百分点。

北京君正加入后,会让韦尔股份重蹈北京豪威的覆辙吗?如今看来,一路靠并购发展而来的韦尔股份,虽然贵为千亿市值的芯片大白马,但并未在市场上占据足够强大的优势,一切仍有变数。

文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言。

原文标题 : 谁害了韦尔股份?