自ChatGPT大热之后,作为AI基础设施的“英伟达”就引起了市场的高度关注,截至撰稿时,其股价距离去年低点已反弹两倍有余。如此高亢的市场情绪加之现实股价的验证,许多投资者很自然会得出:在新概念驱动之下英伟达要重新走出“大牛”之市。

在我们的实践与分析中非常警惕“归因逻辑”,当个股行情走高之后,市场会不自觉将其归因于某个有利因素,这在短期内可能有效,但如果主观上放大某种因素反而会扭曲资产的价格。

针对上述现象,我们试图对英伟达有更加立体的观察,本文核心观点:

其一,在定性方面,英伟达仍然是非常乐观的“高确定成长股”,这使得其短期内股价波动非常容易受流动性影响,短期内股价完全归因于ChatGPT概念不一定正确;

其二,中长期内企业经营质量取决于ROE等指标的改善,这是决定中长期给投资者足够回报的基础,ChatGPT发力应该体现在中长期,而不是短期情绪的影响。

短期看流动性

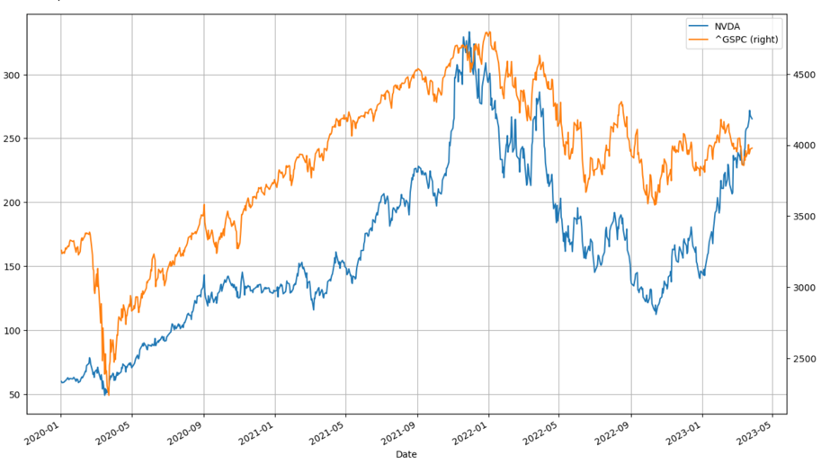

我们整理了英伟达股价与标普500指数自2020年后的走势情况,见下图

作为一家具有十分强大护城河的GPU巨头企业,英伟达股价具有鲜明的“与大盘高度互动和高贝塔”此双重特点,简而言之,在危机之时,大盘与个股乃是唇寒齿亡的关系(如在2020年初的熔断事件中以及2022年暴力加息时,个股跌幅往往强于大盘),而当美联储开启放水,美股迎来“狂欢牛”,英伟达又可获得高于大盘数倍的红利(峰值几乎高于低点6倍有余)。

作为一家6000多亿美元市值的行业头部企业,与大盘能保持如此之高的“斜率”是非常难得的(同比之下,微软,苹果五年贝塔多在1左右,而英伟达则接近于2)。也就是说,受一系列利好因素影响(如全球自动驾驶,AI需求以及ChatGPT概念),GPU需求潜力中枢仍在上移,其基本面的利好因素偏多,给市场更多的“确定性”。

我们也知道,市场是偏爱于“高确定的成长性”,在上述因素驱动之下,英伟达的“高质量成长股”定性也就是确定的。

于是从量化角度去分析,英伟达股价就不仅仅要依托于其基本面,亦要有大盘牛市因素,换句话说,若无大盘“牛”,个股基本面就难以完全反馈在市值之上。从长期来看,市值会是市场对企业未来经营质量的投射,但中短期内影响市值的因素亦有其他因素,此时不顾一切以基本面利好去评判企业是不够客观的。

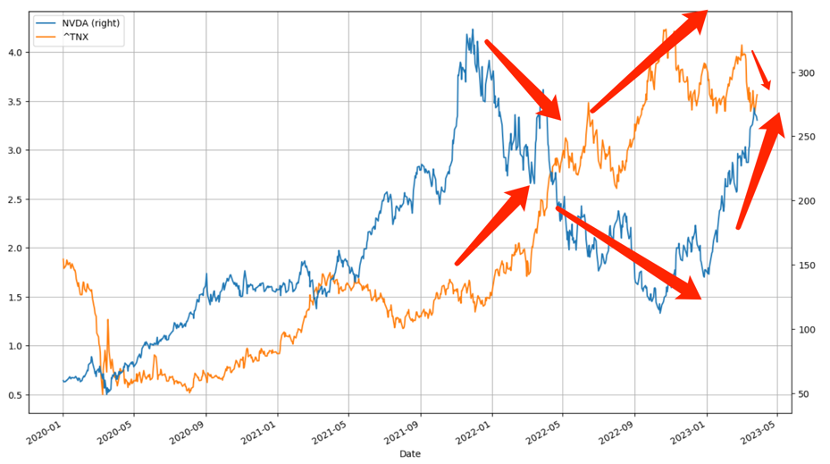

上图我们制作了美十年国债收益率与英伟达股价的走势情况,前者作为美国金融市场无风险利率乃是评判流动性的重要指标。可以非常明显看到,图中两条折线呈现高度的负相关性,简单来说随着2022年美联储开启暴力加息,市场估值框架发生了巨大的变化:流动性收窄,贴现率飙升,资产价格受到剧烈压缩。

即便是处于高光时刻的英伟达亦不能避免,股价更是急转直下,这又一次提醒我们短期内流动性应该决定市值的第一要素。

我们也注意到,2022年10月之后,随着美十年国债收益率的触顶,美股大盘开始企稳,英伟达也随之走出阴影,股价迎来“小牛”。

阅读至此,可能有朋友对上述现象十分不解,既然美联储在强势加息之中,为何市场利率水平不再上行,而美股又稳定了呢,这怎么会明显反常识呢?

由于篇幅原因,我们仅做简单推演,决定市场利率的因素除了美联储加息这一“价格”因素外,亦有数量因素。我们知道2022年10月之后,中国市场宏观政策有所调整,人民币汇率开始走上复苏道路,欧洲市场亦是企稳,欧元和英镑告别贬值周期。

于是在数量因素之外,就走出了:非美经济体复苏预期提高——非美货币升值潜力提高——市场甩出美元购入非美货币——市场美元流动性提升——利率市场下行。

也就是说,2022年末美债和美股的反弹主要是非美经济体的复苏预期所决定的。而在硅谷银行暴雷之后,则又提高了美联储不可能继续鹰派的概率,从价格这一要素上提高美股利好。

回顾整个事件之后,就很容易得到此次危机的主要矛盾:加息政策下对债券价格的影响。该观点许多文章对此都有涉及,但很多缺乏量化手段。

假设硅谷银行持有的都是10年期美国国债,票息率为1.5%,当贴现率上升(主要参照十年美债收益率),其账面价值会发生如下变化:

在上图中我们可以比较清晰看到美联储加息对债券价格的影响,美十年国债收益率从1.5%涨到4%,债券价格缩水20%。且值得注意的是,2023年1月CPI同比增长6.4%,在就业为代表的数据的支持下,美联储越发鹰派,市场预期3月加息50个基点,甚至有认为4月仍然将保持此幅度。

在此情景下,美10年国债收益率又飞到了4%这一高点(此前加息25个基点预期该数字已经有所缓和),若通胀继续高企,利率继续上扬,那债券缩水预期也将继续放大。

由于此前美联储加息25个基点给市场以逐渐放缓甚至结束加息的预期,如今再度加息50个基点,资产价格就要推倒再来,市场猝不及防。

当下美联储的救助计划更多是防止该事件扩大到整个银行系统,承担起了“最后借贷人”的角色,但若要真正稳定市场情绪,使硅谷银行事件影响降到最低,还是要从稳定债券价格入手,简单来说,如果债券账面亏损可以控制在15%上下,其风险还是相对可控的,根据巴塞尔协议银行业资本充足率不低于8%,剩余亏损才是储户本金,其风险应该在5%上下,存款并未完全灭失,损失也相对可控。

看到此处相信朋友们已经看出问题,在此危机之下,美联储的终极手段乃是放缓加息节奏,压缩债券折现率,稳定金融资产价格。

事件爆发之后,美十年国债收益率从4%以上跌落至如今的3.5左右,其本质也是希望能够通过压低贴现率来稳定资产价格。

于是就出现了在一系列危机言论之下,美股大盘反而趋于稳定,而英伟达则再度走高的局面(加之短期ChatGPT情绪性利好)。

总结本部分观点:

其一,从量化角度去看,市场仍然给予英伟达“成长股”这一重要身份,其特点为受流动因素下的大盘波动较强,敏感度较高;

其二,当我们站在流动性角度去分析英伟达时,对接下来整体是乐观的,一方面美联储需要控制贴现率来稳定金融市场价格,而另一方面,随着美国下半年衰退预期的增加,非美经济体的复苏亦会拉低美元指数,接下来无论是数量抑或是价格因素对英伟达都是比较友好的。

中长期看ROE

在用较大篇幅用流动性角度介绍英伟达之后,我们再看基本面。

由于P/E=b/(wacc-g)=b/(wacc-roe*b)(其中b为收益留存率,wacc为加权平均资本成本,g为可持续增长率),由于分母对结论更敏感,因此决定企业的估值能力,在基本面中往往取决于ROE,这也是巴菲特最为看重的指标。

我们整理了英伟达历年的ROE走势情况,见下图

令我们有所诧异的是,在英伟达股价表现最佳的时候,其ROE乃是在下行之中,这也是明显反直觉的。通过观察与分析,其原因主要有:

其一,2022年在内外部一系列因素之下,芯片行业出现了比较明显的高库存现象,英伟达的库存周转天数也是急剧攀升。库存流动性放缓,库存占资产比重攀升,提高了股东权益规模。

其二,在一般情况下,当企业利润爆表之时,为稳定ROE的表现,企业往往要通过回购以及加大股息的方式来控制总权益规模的膨胀,但英伟达在过去并没有完全采纳此方法,这也就导致利润大量积蓄在股东权益科目中,一定程度上抑制了ROE的改善;

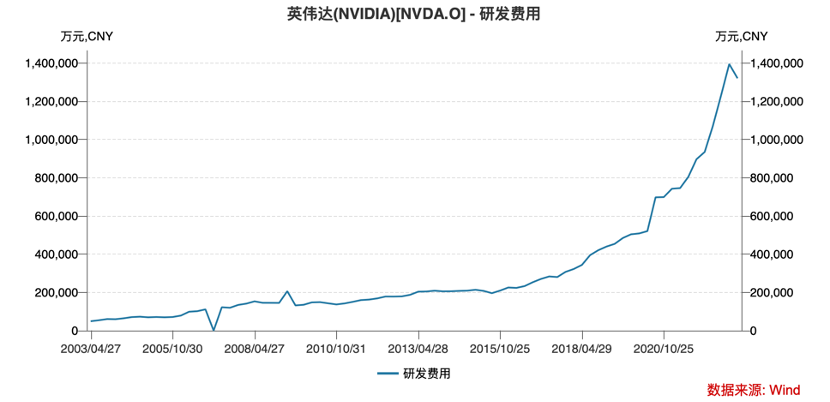

其三,由于该行业高度依赖研发,当行业处于巨变期时,更要以研发构筑自身护城河,研发的强势支出也一定程度上影响了英伟达的损益表。

以上要素大致可以解释ROE出现波动的主要原因,但尽管如此,其表现仍然高于大多数中概股,逊于苹果和微软(后者的回购和股息政策比较积极),在行业中属于高水平序列。

ChatGPT大热之后,许多分析师也在评判其对英伟达业绩的影响,如中信证券估算:中短期对英伟达潜在业绩贡献为:训练端 12.3 亿美元、云端推理 104.5 亿美元。但我们需要强调的是,要注意新业务增长与原业务衰退的对冲因素,如游戏,以及经济衰退预期下的自动驾驶对芯片的需求下降等等,如果我们只看到积极一面,而忽视整体的不利因素也会扭曲资产定价模式。

在流动性利好方面,我们要对中长期经营质量方面审慎一些,以确保估值的安全性。

当我们对英伟达客观估值时,就要考虑:

1.随着美联储的转鸽,其wacc下行概率增加,利于估值;

2.在经营方面既要考虑到企业有利的一面,亦要想到原有业务的下行压力,同时资本结构也在考虑之内,这方面比较复杂,有些管理层可以做到,而有些未必可以短期内实现,考虑此因素我们比较纠结,市场也往往难以形成共识。

3.短期内,英伟达的股价依托于美联储的表态,鲍威尔的一举一动对英伟达意义重大,中长期内,英伟达需要积极改善经营质量,要将如今对于ChatGPT利好兑现在财报之中,我们是非常期待的。

原文标题 : 英伟达能吃透ChatGPT红利吗?