11月22日晚间,据港交所文件显示,商汤科技已通过上市聆讯。联席保荐人为中金公司、海通国际和汇丰银行。

从今年8月底提交申请到11月通过聆讯,商汤的上市进程进行得可谓顺利。该公司有望在年内挂牌上市,成为国内 IPO 融资最高的 AI 独角兽。

在国内,商汤与旷视、云从、依图在行业内并称“AI四小龙”。由于商汤的市场份额、融资规模在四小龙中都位列第一,因此其赴港上市的过程备受关注。

据第三方咨询机构Frost & Sullivan的报告显示,在AI行业里,商汤科技的收入水平已在2020年位列亚洲第一,占据中国计算机视觉市场11%的市场份额。

【主要业务】

商汤科技,作为一家赋能百业,行业领先的人工智能软件公司,主要向各个行业的客户提供软件平台。

截至2021年6月30日,软件平台的客户数量已超过2400家,其中包括约250家《财富》500强企业及上市公司,119个城市及30多家汽车企业,同时赋能了超过4.5亿部智能手机及200多款手机应用程序,其中有5款每月活跃用户超5亿的手机应用程序。

公司将研发视为立身之本。自成立以来,公司在全球竞赛中获得70多项冠军,发表了600多篇顶级学术论文,拥有8000多项人工智能发明专利及专利申请。

商汤在智慧城市、智慧商业、智慧生活及智能汽车这四大业务领域取得领先的市场地位。

关于商汤四大业务的解读,详情请见之前的文章《传闻商汤科技今日港交所上市聆讯,解读四大业务布局》点击查看。

【收入模式】

软件平台的销售,是商汤科技主要的收入来源,其中包括软件许可、人工智能软硬一体产品及相关服务。

而软件平台销售的定价方式主要根据AI模型的数目及模型的复杂程度、项目涉及的物联网设备数目及类型、所需的硬件设备、部署及运维服务。此外,商汤也会向客户提供研发服务,并根据项目所需的技术及研发资源进行定价。

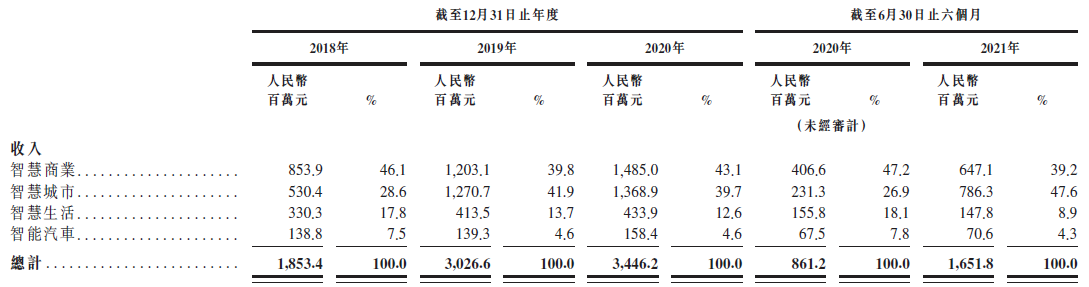

公司业务分布在智慧城市、智慧商业、智慧生活及智能汽车这四大板块。根据2021上半年的财务数据,这四大板块收入分别为7.86亿元、6.47亿元、1.48亿元和7060万元,营收占比分别是48%、39%、9%、4.3%。也就是说,智慧城市、智慧商业这两大板块是主要营收部分,合共占总营收的87%。

【公司业绩】

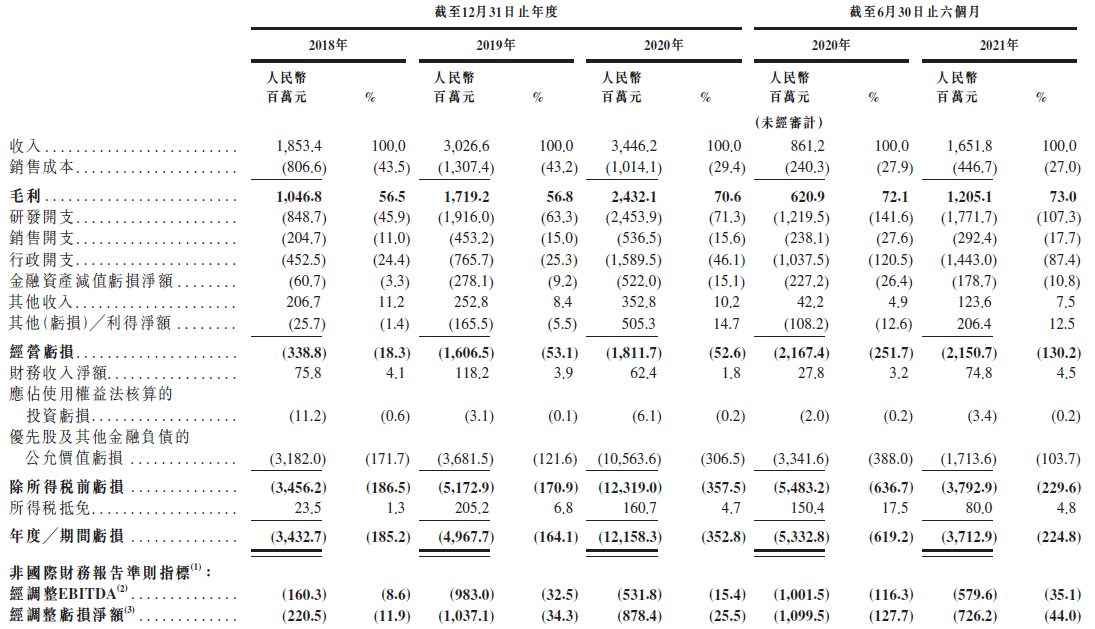

招股书显示,2018年-2020年和2021年上半年,商汤科技的营业收入分别是18.5亿、30.3亿、34.5亿元和16.5亿元;经调整的净利润分别为-2.2亿元、-10.4亿元、-8.8亿元、-7.3亿元。

可以见得,商汤过去三年的营收增速表现较好,2019年至2021年上半年,营收同比增速分别达到63.3%、13.9%和91.9%。与此同时,净亏损幅度正在不断收窄。

【研发支出】

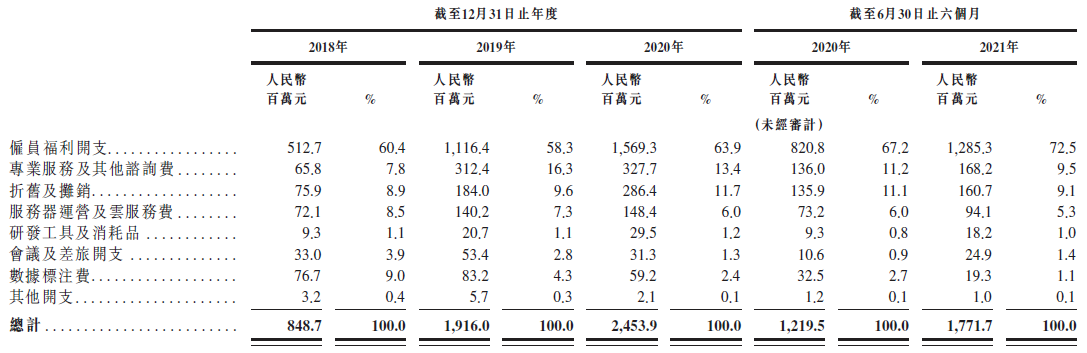

招股书显示,2018年-2020年和2021年上半年,商汤科技的研发费用分别是8.5亿、19亿、24.5亿和17.7亿元,研发费用逐年上升。招股书上表示,研发费用的增加主要是因为研发团队的扩大。据了解,商汤目前已有研发人员3593名,比“AI四小龙”其他三位旷视、云从、依图的研发人员总数还要高。

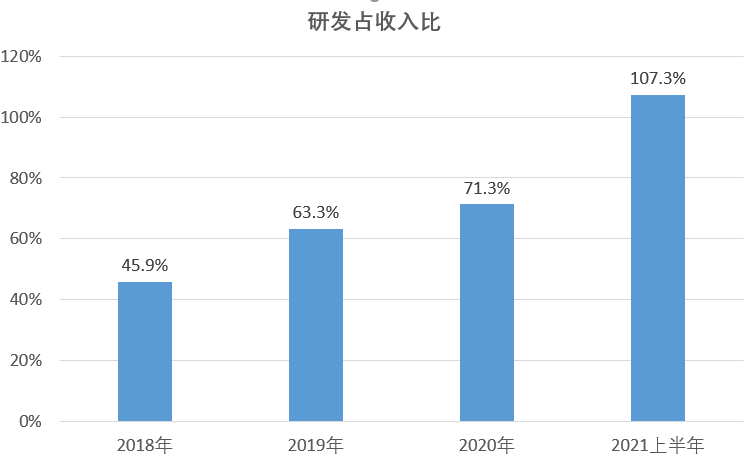

对比过去三年半的营收规模,研发费用占营收的比例也在不断加大,分别占营收的45.9%、63.3%、71.3%和107.3%。今年上半年,研发费用的金额甚至超过了同期的营收规模。

过去三年,商汤投入大量研发开支,支持产品和服务的创新。公司招股书上表示,商汤预计未来的收入增长率将保持高于研发费费用的增长率,从而令经营杠杆不断提高。

【募资用途】

商汤科技香港IPO计划募资10亿美元,募资将主要用于:

1.60%将用于增强研发能力。

● 10%用于扩大公司AIDC的总算力。公司计划采购先进的服务器及硬件设备,并扩大超级计算集群以提升总算力。

● 10%用于加强核心人工智能芯片的设计能力。公司将研发自有的人工智能芯片解决发方案,根据AI模型定制的芯片,提升整体表现及成本。

● 15%用于提升与人工智能模型有关的能力。公司计划训练出更具通用能力的基础模型以处理跨场景、行业及设备的任务。

● 25%用于进一步开发产品,增强其他AI研发能力。公司计划升级软件平台,尤其是增强SenseMARS及SenseAuto的功能,并投资于跨领域AI应用研究,不断开发软件平台的新功能。此外用于招募更多顶尖AI专家和赔偿人才。

2.15%将用于业务扩展,为软件平台探索更多商业化机会,比如IoT设备SenseME平台、元宇宙SenseMARS平台及智能汽车SenseAuto平台的商业化以及支持人工智能的碳中和。

3.15%将用于寻求战略投资及收购机会,让公司的AI产品及服务在未来可以在更多行业渗透应用。

4.10%将用于营运资金及一般用途。

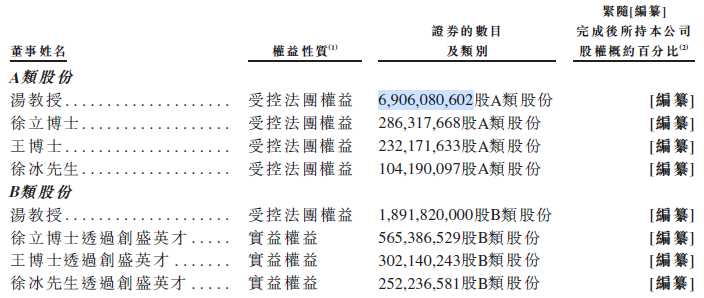

【股东架构】

招股书显示,商汤在香港上市采用“同股不同权”的架构,A类股份持有人每股可投10票,而B类股份持有人每股可投1票。其中,创始人及执行董事汤晓鸥先生通过其全资公司Amind实益拥有6,906,080,602股A类股份,并间接控制1,891,820,000股B类股份,持股比例为21.73%。

全体董事和高级管理人员,合计持股35.86%。

此外,软银持有4,730,521,397股B类股份,占14.88%权益;而阿里巴巴持有2,411,030,000股B类股份,占7.59%权益。

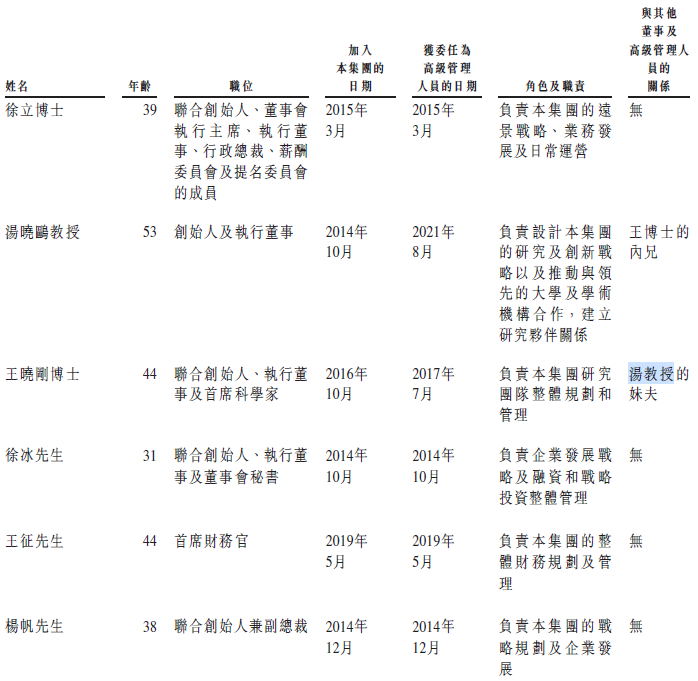

【高管团队】

徐立博士,39岁,为联合创始人、董事会执行主席、执行董事及行政总裁。主要负责公司远景战略、业务发展及日常运营。加入商汤之前,徐立博士为联想集团的研究科学家,在2010年12月获得香港中文大学计算机科学与工程博士学位,曾任香港中文大学任博士后研究员,专注于计算机视觉及计算机成像学研究。

汤晓鸥教授,53岁,为创始人、执行董事。主要负责研究及创新战略的设计以及推动与领先的大学及学术机构合作。曾经担任香港中文大学信息工程系教授、中国科学院深圳先进技术研究院副院长、香港人工智能及数据实验室的董事、上海人工智能创新中心负责人、国库控股集团以及香港科学园公司的董事会成员。

王晓刚博士,44岁,为联合创始人、执行董事及首席科学家。主要负责研究团队整体规则和管理。曾经担任香港中文大学电子工程系教授、中国增强现实核心技术产业联盟主席。王博士本科毕业于中国科学技术大学,之后获香港中文大学研究硕士学位、麻省理工学院计算机科学博士学位。

徐冰先生,31岁,为联合创始人、执行董事及董事会秘书。主要负责企业发展战略及融资和战略投资整体管理。曾任香港中文大学多媒体实验室的博士候选人,重点研究深度学习及计算机视觉。

王征先生,44岁,担任CFO,主要负责整体财务规划及管理。曾任银湖资本的董事总经理和大中华地区主管。曾以最高荣誉毕业于耶鲁大学,获得计算机科学和经济学专业学士学位。

杨帆先生,38岁,为联合创始人、副总裁。主要负责战略规划及企业发展。杨帆先生曾担任微软中国的研究级软件发展工程师,目前是深圳证券交易所的行业专家、清华大学人工智能国际治理研究院战略合作及发展委员会的副会长,分别于2003年和2006年获清华大学电子工程学学士学位及硕士学位。

【或是全球AI行业最大的IPO】

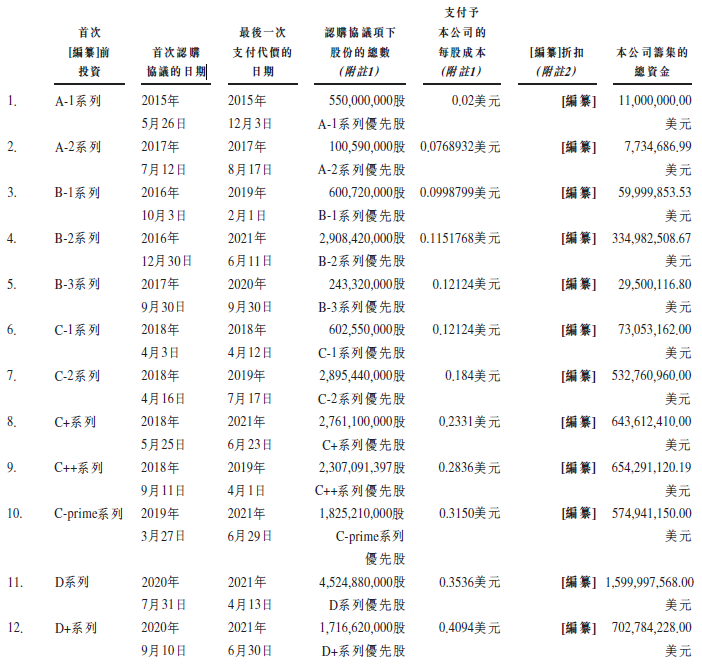

自成立以来,商汤科技累积已完成12轮融资,总金额约52亿美元,投资方有不少明星资本,包括软银中国、阿里巴巴、中金公司、IDG资本、松禾资本、高通创投、万达集团、赛领资本、厚朴投资、银湖资本和淡马锡等。

据悉,商汤香港IPO前最后一轮融资在今年6月完成,融资后估值达到120亿美元。若上市维持最后一轮融资的估值水平,那么商汤可能会成为全球AI领域最大规模的IPO。