自动驾驶全面分析系列第四篇,上三篇是市场分析、技术分析、产业分析,敬请关注本公众号(史晨星)。

16. 中国两强争霸:百度、上汽

百度 Apollo:自动驾驶的“安卓”系统

2013 年,百度启动无人车项目

2017 年 4 月,发布 Apollo 计划

2018 年央视春节联欢晚会,Apollo 自动驾驶汽车跑上港珠澳大桥,完成“8”字交叉跑的高难度动作

2018 年 7 月,发布 Apollo3.0,与金龙合作量产小巴“阿波龙”下线

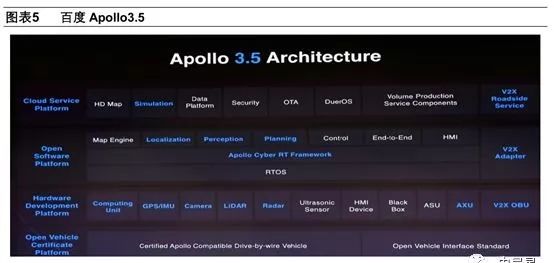

2019 年 1 月 CES Apollo3.5 发布,可支持复杂城市道路自动驾驶

百度 Apollo 计划以“开放”和“联盟”为特色,覆盖了100 多个品牌,300 余个车型,AI 能力累计搭载量超过 1200 万,目标成为汽车时代的“安卓”。

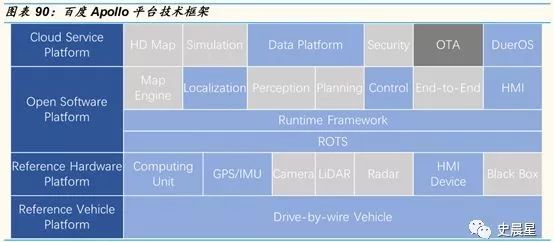

Apollo 平台是一套完整的软硬件和服务系统,包括车辆平台、硬件平台、软件平台、云端数据服务等四大部分。

上汽:研发+投资,全面布局

2014 年,上汽前瞻技术部在上海成立,上汽加州资本在硅谷设立

2017 年,中、美、以色列三国研发体系成型

2018 年 8 月,Marvel X 上市,全系标配 AICruise 全速段智能巡航、All-Time Safety 全时主动安全智能辅助,国内首发 L2 ,额外搭载 ARHUD。

2019 年 2 月,上汽大通发布自动驾驶 MPV D60,高速道路超级巡航、拥堵路况下自动跟车、智慧停车场无人泊车,国内首发 L2.5。

2018 年,上汽红岩联合西井科技打造无人驾驶港口集装箱卡车。

上汽自动驾驶视频

17. 产业化:2020 L3,2025 L4,2030 L5

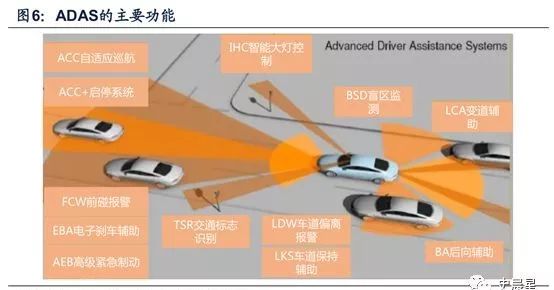

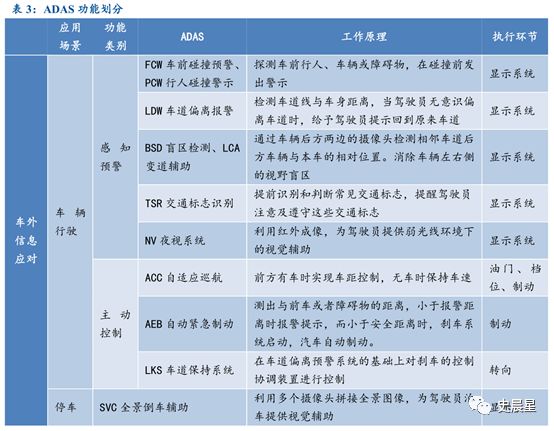

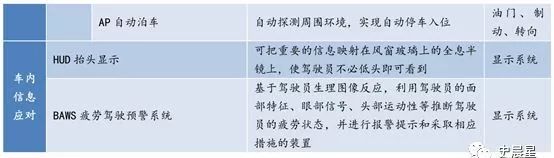

L1~L2 为自动驾驶系统辅助人类驾驶,称为高级驾驶辅助系统ADAS(Advanced Driver Assist System),分为 2 大类:安全类、便利类。

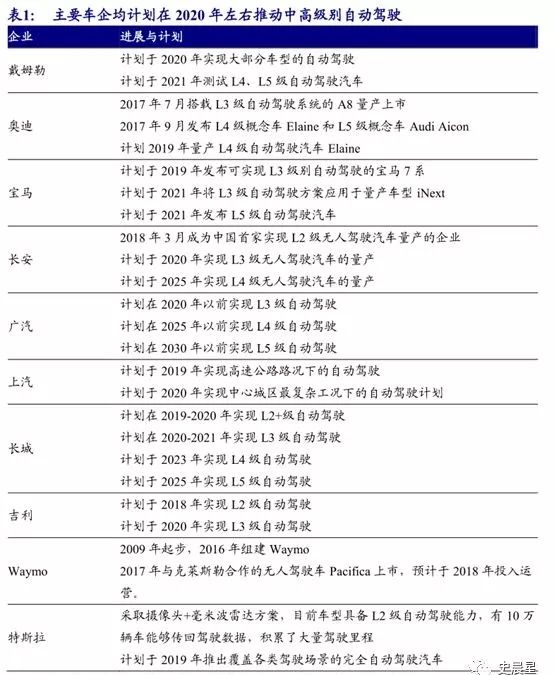

我们采用爬虫对目前 2872 个车型进行了配置抓取,根据自动驾驶全面分析系列第一篇市场分析对 L2 的定义,具备组合式自动化功能,同时实现横向+纵向控制,目前 L1 渗透率 20%,L2 渗透率 10%。

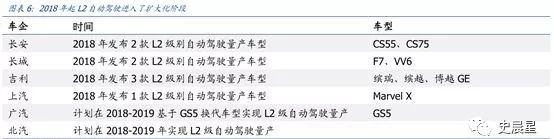

2020 年左右落地 L3 自动驾驶成为产业链共识

根据 Waymo 路测的数据,MPD 自动驾驶脱离里程数每 16 个月翻番,可以认为是自动驾驶的摩尔定律。

人类其实是非常出色的司机,每1000万(10^7)英里才有一次致伤事故,比表现最好的无人车(每次放手可行驶1万英里)强 1000 倍,按照Waymo过去的表现(每16个月翻一番)预计 2030 年能赶上人类,综上,我们认为:2020 L3,2025 L4,2030 L5。

18. 三大场景:封闭区域、高速公路、城市道路

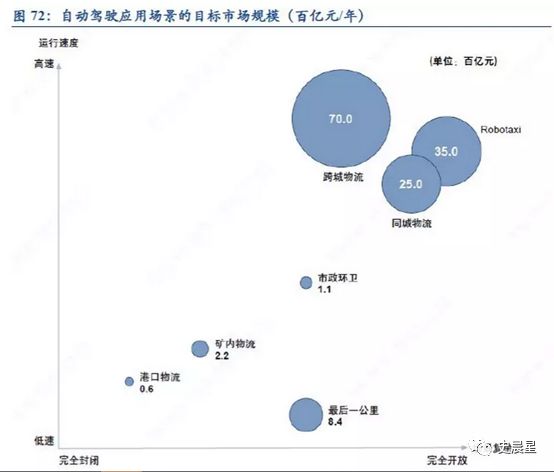

我们认为,自动驾驶分为三个重要落地场景——封闭区域、高速公路、城市道路,每个场景再细分为人员运输、物品运输,未来将分步落地。

19. 封闭区域:自动泊车、智慧矿区两大场景

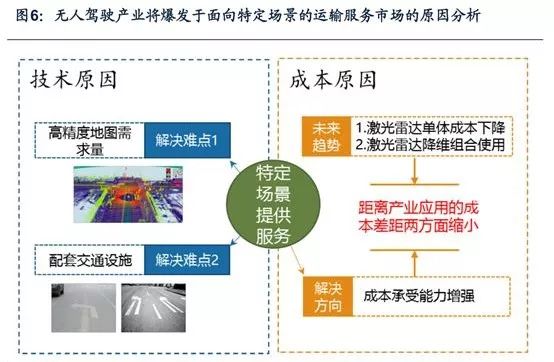

基于技术、成本两个方面考虑,我们认为自动驾驶汽车的产业爆发机会在于特定应用场景的开发。

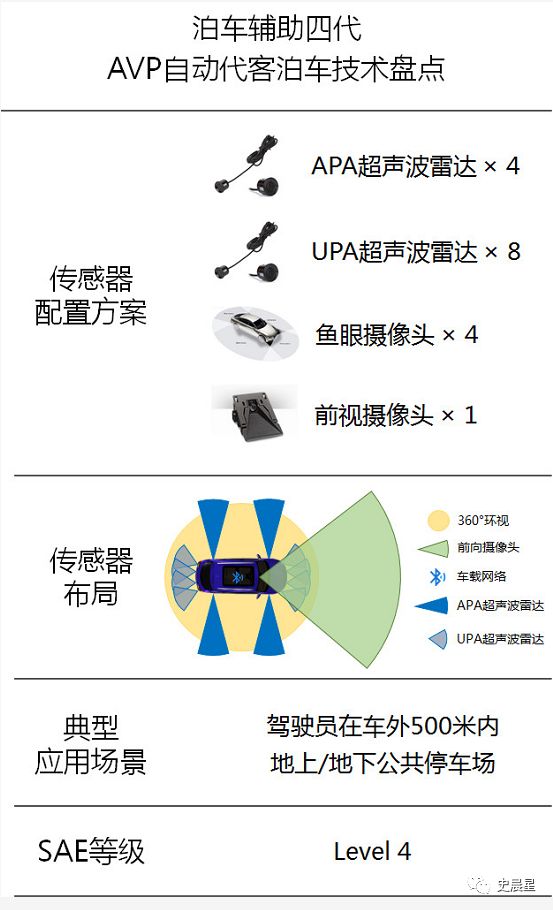

自动泊车:L2 APA→L3 RPA→L4 AVP

自动泊车是以车作为操控主体,不用人工干预自动停车入位的功能,将提升 20% 停车场空间利用率,降低30% 的运营成本,节省 70% 取还车时间,对于商业中心、交通枢纽、餐饮文娱意义重大。

不同阶段自动泊车隐含多个技术代差

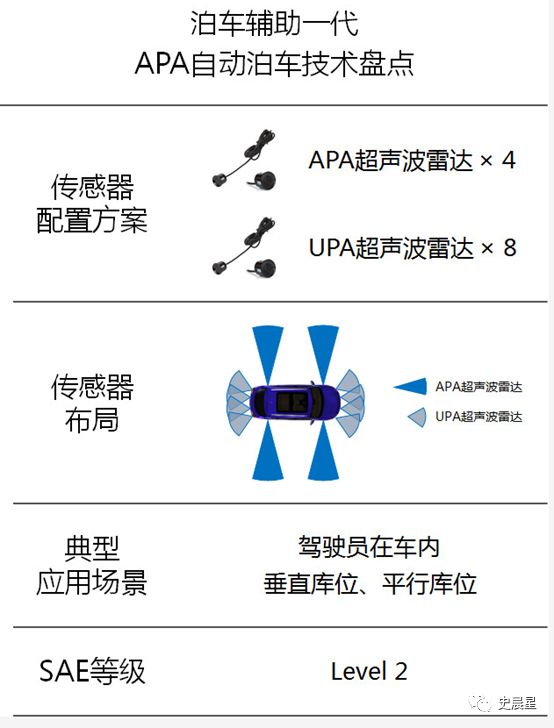

L2:APA 自动泊车辅助系统

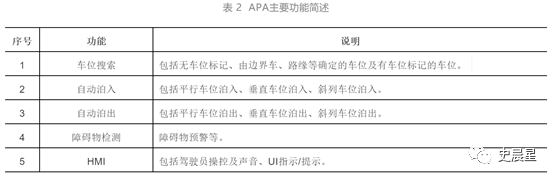

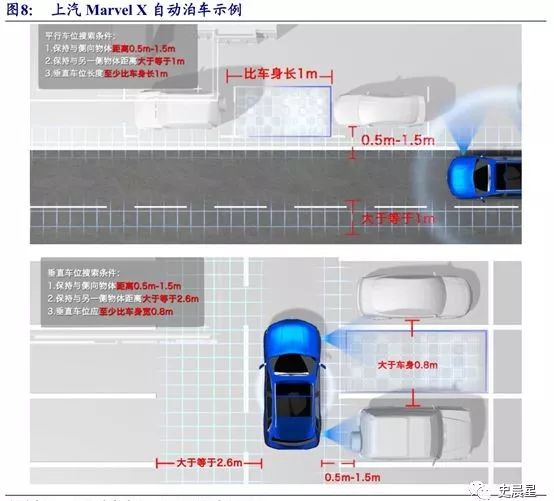

自动泊车辅助系统 APA(Auto ParkingAsist)在汽车低速巡航时,使用超声波雷达感知周围环境,帮助驾驶员找到尺寸合适的空车位,并在驾驶员发送泊车指令后,将汽车泊入车位。

APA 自动泊车辅助需要驾驶员在车内实时监控,以保证泊车顺利完成,属于 SAE Level 2 级别。

典型如上汽 Marvel X。

L3:RPA 远程遥控泊车

远程遥控泊车辅助系统 RPA(Remote ParkingAsist)解决了停车后难以打开自车车门的尴尬场景,在汽车低速巡航并找到空车位后,驾驶员离开汽车,在车外使用手机蓝牙发送泊车指令,控制汽车完成泊车操作。

以下视频是博世与奔驰联合开发的 RPA

L4:AVP 自动代客泊车

自动代客泊车 AVP(Automated ValetParking),我们把车开到办公楼下后,直接去办正事,把找停车位和停车的工作交给汽车,汽车停好后,发条信息给驾驶员,告知自己停在哪,我们下班时,给汽车发条信息,汽车即可远程启动、泊出库位,并行驶到驾驶员设定的接驳点。

AVP 需要引入停车场的高精度地图,再配合 SLAM 或视觉匹配定位的方法,才能够让汽车知道它现在在哪,应该去哪里寻找停车位

如下视频所示为奔驰与博世共同研发的AVP产品

各企业情况如下:

低速车:载人、载货、作业车

低速车场景较多,包含低速载人无人车、低速载货无人车、无人作业车等,2020 年中国低速自动驾驶车销量将达 1.1 万台,市场容量 300 亿。

低速车企业较多,下面根据不同场景,一一分析。

末端配送:龙头 Nuro,需要 L4,短期无法实现

末端配送由自动驾驶配送小车替代配送人员完成对货品、外卖等末端的配送工作,一般有两个环节:

一是从取货、取餐地点到目的地门口,主要行驶在城市街道中,是典型的 L4 场景,短期无法实现。

二是在办公楼、居民楼,以及小区内部“送货到家”的过程,但需要与园区物业、楼宇开发商等展开深度合作,与自动门、电梯等智能化系统实现互联互通

和共享单车一样,小型无人配送车容易被破坏。

Nuro

2016 年,谷歌无人车项目首席工程师佛格森与首席软件工程师朱佳俊创立

2018 年 2 月,发布 L4 无人配送车 R1

2018 年 12 月,与食品零售商 Fry’s Food 合作,在亚利桑那州斯科茨代尔地区开展无人送货服务,共有两个货仓,每个货仓至多可存放10个购物袋的商品

2019 年 2 月,获得 9.4 亿美元融资,估值 27 亿美元

其它还有 Auto X、智行者、新石器等,限于篇幅不一一介绍了。

智慧矿区:矿卡无人化→自动调度→矿区无人化

矿区环境恶劣、招工难、降本增效(运输成本占 60%),对自动驾驶需求非常迫切。

矿区低速封闭场景、不受交规限制、成本敏感度低(100 吨矿车成本 1000万),具备无人驾驶商业化条件,市场容量 2000 亿。

日本小松

1996 年,日本小松第一辆 77t 无人驾驶卡车在采石场试验

2016 年,小松发布无人驾驶矿用卡车,取消了卡车上的司机驾驶室

2017 年,小松在澳大利亚、南北美洲的 6 座矿山,无人驾驶卡车总数超过 100 台,累计运输了 15 亿吨的物料

卡特彼勒索罗门(Solomon)铁矿区 59 辆无人驾驶卡车,累计运量 2.4 亿吨,是世界单一矿区规模最大的无人车队,比普通同类车队的生产力高20%。

慧拓智能 2014 年成立,由中科院青岛智能产业技术研究院孵化,与徐工集团联合研发 110 吨无人矿卡,据说与知名矿企在合作智慧矿山示范,但对外信息非常少,属于比较神秘的公司。

踏歌智行 2016 年成立,技术源于北京航空航天大学,2019 年 3 月完成 A 轮融资,完成了包钢集团白云鄂博矿、鄂尔多斯乌兰集团荣恒煤矿、伊泰集团纳林庙煤矿等矿区实测。

希迪智驾 2017 年成立,香港科技大学李泽湘教授创办,2018 年实现 3000 万元收入,2019 年 3 月向内蒙古某矿场交付了无人矿卡。

港口:需要 L4,短期无法实现

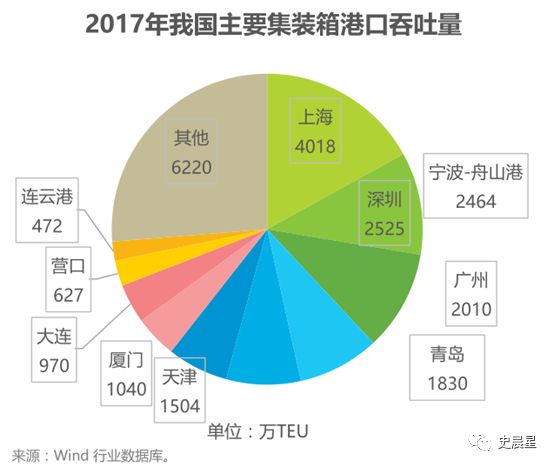

我国 90% 进出口物资通过海运经港口实现,全球前 10 大集装箱港口中国占 7 个,全国生产码头 27578 个,万吨级及以上泊位 2366 个,集装箱泊位 328 个,市场空间约 100 亿。

目前国内多个港口探索通过自动化改造提升集装箱运输效率和服务质量,如上海港洋山四期 7 个集装箱泊位集成 26 台岸桥 120 台轨道吊 130 台AGV,吞吐 630 万TEU/年,但港口需要 L4 级自动驾驶,短期无法实现。

图森未来、西井科技、主线科技等在在港口物流开始试运营。

清洁、军事、农业、园区内客运等场景还在探索中。

20. 高速公路:物流干线运输、乘用车两大场景

物流干线运输:9 万亿,奔驰 Torc Robotics、图森未来

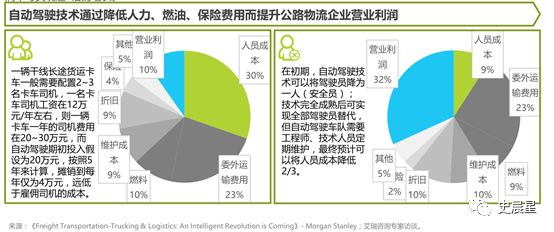

2017 年中国物流费用 12 万亿占 GDP 14.5%,公路运输占 76%,市场容量 9 万亿,包含 1400 万辆中远途城际运输卡车、3000 万辆城市内运输货车。

自动驾驶物流车辆一方面可以节省人力成本,另一方面,可以减少司机因疲劳驾驶或操作失误而导致的事故。

2016 年我国货运车辆在全国机动车占比中只有12%,但却制造了 48% 的事故死亡数。

物流干线运输是典型的 L3 场景,自动驾驶汽车一般行驶在高速公路上,且行驶的路线往往是固定的路段,5 大势力 30+ 玩家正在抢夺 9 万亿市场。

奔驰 Torc Robotics

2005 年,Torc Robotics 在美国弗吉尼亚州成立

2007 年,参加 DARPA 获得第三名

2014年,戴姆勒推出世界首款自动驾驶卡车 Mercedes-Benz Future Truck 2025

2017 年,Torc Robotics 推出 Asimov 无人驾驶汽车

2019 年 3 月,戴姆勒(奔驰母公司)收购 Torc Robotics

图森未来

2015 年创立

2019 年 2 月,落地德克萨斯州、亚利桑那州、加利福尼亚州 3 个州,专注于仓到仓的货物运输,日均完成 3-5 次货物运输

2019 年 6 月,完成 2 亿美元融资,估值 10 亿美元

其它企业包括嬴彻科技、智加科技、飞步科技等。

乘用车高速公路自动驾驶包括 Tesla、奥迪 A8、凯迪拉克 CT6、Bosch等,详细介绍请关注本公众号(史晨星)后查看自动驾驶全面分析系列第三篇产业分析。

21. 城市道路:公共交通、出租车两大场景

公共交通:L4 场景,短期无法实现

公交运营中,人员成本占整体运营成本的 75%-85%,公共交通实现自动驾驶可大幅降低,但公共道路上属于 L4 场景,短期无法实现,企业包括 Navya、PostBus、EasyMile、Local Motors、Optimus Ride 等。

出租车/网约车:Zoox、Aurora、Pony.ai

自动驾驶出租车/网约车能够节省大量人力成本,大面积应用将会降低消费者对私家车的购买需求,从而提升整体交通通勤效率,但公共道路属于 L4 场景,短期无法实现,企业包括 Waymo、Aurora、Zoox、Drive.ai、Pony.ai、Roadstar、WeRide 等。

Zoox

2014 年 7 月,Tim Kentley-Klay 和 Jesse Levinson 创立 Zoox

2018 年 7 月,获 5 亿美元融资,估值 32 亿美元

2019 年 2 月,加州车辆管理局最新自动驾驶脱离报告,Zoox 第三名(1 次/2000英里),进步最快,比去年提升 11.5 倍(1次/160英里)

Aurora

2017 年初,Aurora 成立,CEO Chris Urmson 是前谷歌无人车项目CTO,CTO Drew Bagnell 是 Uber 感知和自动化部门的老大,第三位联合创始人 Sterling Anderson 带着特斯拉的团队搞出了 Autopilot。

2019 年 2 月,获得 5.3 亿美元融资,估值 25 亿美元。

Pony.ai(小马智行)

2016 年 12 月,百度 T11、T10 员工彭军、楼天城创立,专注于无人驾驶出租车(Robotaxi)

2018 年 7 月,完成 1.02 亿美元融资,估值 10 亿美元

2019 年,加州 DMV 自动驾驶路测报告第五名,1 次/1022英里,中国企业第一

苹果 Drive.ai

2015 年,斯坦福大学人工智能专家吴恩达人工智能实验室学生创立

2019 年 6 月,苹果收购 Drive.ai

22. 投资:先热后冷、马太效应、三大阵营、四大逻辑

“人们总是高估一项科技所带来的短期效益,却又低估它的长期影响。”

—— RoyAmara

Hype Cycle(技术成熟度曲线)是技术兴奋度度和发展成熟度的直观表现,最初由 Gartner 公司提出,如下图所示:

自动驾驶先热后冷,处在黎明前的黑暗

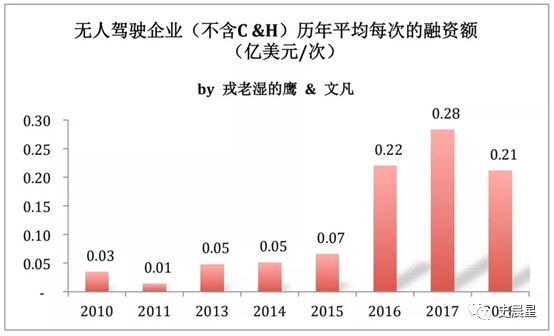

2015 年到 2017 年,全球自动驾驶 193 起投融资,金额高达 1438 亿美元,占汽车科技行业 70%,2018 年开始降温,平均融资金额 2100 万美金。

技术加速成熟,马太效应,强者恒强

2019 年,自动驾驶行业相继出现两单巨额融资案例,一级市场火爆佐证了我们对于自动驾驶行业技术加速成熟趋势的判断。

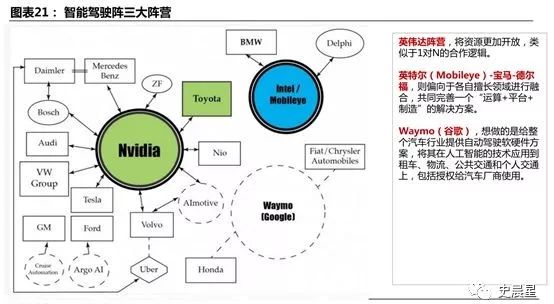

合纵连横,国内外形成三大阵营

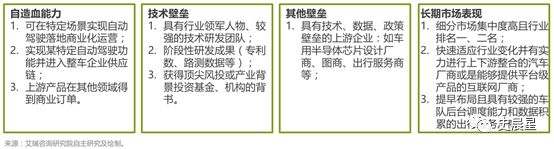

投资四大逻辑

最后发起一个投票,九大场景中,大家认为哪个最先落地呢?