从1949年开始至今,我国经历了工业气体行业的起步阶段、初步发展阶段,目前正处于高速发展阶段。市场规模逐年上升,并且在2026年有望达到3221亿元。从分布情况来看,江苏省工业气体相关企业数量最多,目前主要为“东强西弱”的格局。

结合目前的发展现状,未来我国工业气体行业的专业社会化外包程度会提高,并且用于新兴领域的工业气体会越来越多。

行业主要上市公司:上海石化(600688)、诚志股份(000990)、杭氧股份(002430)、华谊集团(600623)、创元科技(000551)、中泰股份(300435)、金宏气体(688106)、华特气体(688268)、和远气体(002971)、金通灵(300091)、凯美特气(002549)、南大光电(300346)、昊华科技(600378)、雅克科技(002409)、郴电国际(600969)、正帆科技(688596)等。

行业概况

1、定义

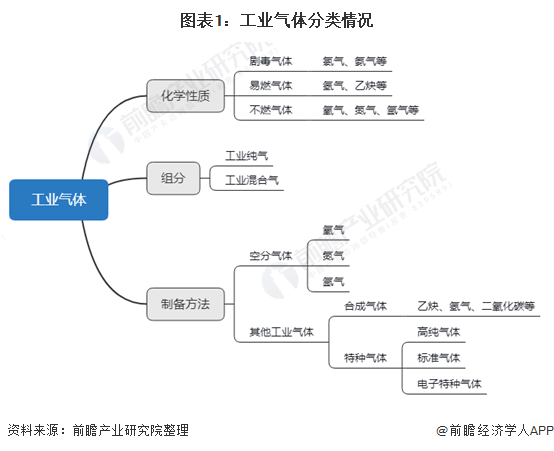

工业气体产品种类繁多,按化学性质不同可以分为剧毒气体(如氯气、氨气等)、易燃气体(如氢气、乙炔等)、不燃气体(如氧气、氮气和氩气等)。

按组分不同可以分为工业纯气和工业混合气。按照气体制备方法的不同,工业气体可以分为空分气体和其他工业气体两大类,其他工业气体又包含合成气体和特种气体。具体情况如下:

2、产业链剖析:下游应用领域较广泛

中国工业气体产业链上游主要是原材料与设备供应商,主要涉及到空分设备制造商与化学原料供应商等;

中游则是工业气体供应商,其中代表性企业有杭氧股份、和远气体等,其中杭氧股份也是上游知名的空分设备制造商;

工业气体下游应用领域较为丰富,不同气体根据其不同的特性在下游应用上有不同侧重,主要应用领域有钢铁冶炼、石油化工、焊接及金属加工等领域。

行业发展历程:正处于高速发展阶段

我国工业气体行业从1949年开始发展,最开始只有氧气、氦气和氢气几个简单品种;20世纪80年代,发达国家进入中国布局,行业进入起步阶段;21世纪后我国工业气体行业发展更进一步,同时上游空分设备也取得技术突破,大大的激发了从业者的发展热情,目前我国工业气体行业正处于高速发展期。

行业政策背景:政策推动行业发展

目前我国工业气体行业企业整体竞争力较弱,在政策方面国家鼓励工业气体创新发展,实现技术突破以提高国内企业竞争力,同时提高行业标准,促进行业健康发展。

行业发展现状

1、市场规模与用户规模逐年增长

据统计,2014-2019年我国工业气体行业市场规模持续提升,从2014年的898亿元增加到了2019年的1477亿元,复合增长率达到10.5%,前瞻测算得2020年我国工业气体行业市场规模约为1632亿元。

注:2020年为测算数据。

2、主要应用于钢铁与石化行业

从应用领域来看,我国工业气体主要应用于钢铁与石化行业,其次是其他化学品与电子产品。2014-2019年,应用领域的占比整体变化不大,但是可以发现应用于钢铁行业的工业气体比例在逐年缓慢下降,同时应用于电子产品的工业气体比例在逐年缓慢上升;2019年应用于钢铁领域的工业气体比例为24.04%,应用于电子产品的工业气体比例为10.56%。

3、具有周期性与区域性

当前我国工业气体行业呈现出周期性与区域性特点,周期性方面,由于我国工业气体下游应用领域与宏观经济关联度高,所以也受到宏观经济周期性的影响,目前随着下游应用领域的逐渐多元化,周期性带来的影响被逐渐稀释;区域性方面,受到运输限制的影响,工业气体产量主要集中在周边地区,目前主要为“东强西弱”的格局。

4、专业社会化外包占比逐年提高

目前国内市场中,大型工业用户主要用气模式仍以自产自销为主,这类用户的产需容易不对称,并且供气不够稳定,设备综合利用率较低,容易造成资源浪费的现象。对于数目众多、用气规模较小的中小型工业用户而言,目前则主要改为采用外包给专业气体生产企业供气这种更经济的模式。据统计,2014-2020年以来,我国企业自有设备供气占比逐年提高。

注:2020年为测算数据。

行业竞争格局

1、 区域竞争

截至2021年7月7日,我国企业名称以及经营范围含有工业气体企业共有334516家,其中江苏省企业数量最多,为93814家;其次是广东省,有26115家,排行第三的是山东省,有21758家企业。从区域来看,华东地区的工业气体相关企业数量最多,达到了169161家,第二是是华南地区,仅有34547家。

注:数据统计截止至2021年7月7日。

注:数据统计截止至2021年7月7日。

2、 企业竞争

——竞争梯队分布

我国工业气体行业企业在发展的过程中形成了不同的竞争梯队,尽管目前外资企业占据了大量的市场份额,但是国产企业的发展势头毫不逊色。目前位于国内第一梯队的是外企德国林德、法国液化空气以及美国空气;第二梯队则是 2020年相关营收大于50亿元的国内企业,分别是上海石化、诚志股份与杭氧股份;第三梯队的相关营收位于10-50亿元的区间内,主要有华谊集团、金宏气体、创元科技与中泰股份。

——市场份额占比情况

目前中国工业气体行业仍以外资企业德国林德、法国液化空气以及美国空气化工为主;国内厂商中,2020年上海石化中工业气体相关产物“中间石化产品”的营收为82.51亿元,占当年市场规模的5.06%;其次是诚志股份,其相关产品为“清洁能源产品”,营收达到了81.1亿元;第三的是杭氧股份,其业务“气体销售”在2020年的营收为54.2亿元。

注:外企的占比情况来自弗若斯特沙利文统计的2019年情况,2020年为前瞻统计所得。

根据中国气协在2020年11月5日公布的2020年度气体行业知名品牌,北京首钢气体有限公司、重庆同辉气体有限公司、北京环宇京辉京城气体科技有限公司与杭州制氧机集团股份有限公司,涉及到的工业气体产品包括氧气、二氧化碳、一氧化碳以及稀有气体。

行业发展前景及趋势预测

1、2026年市场规模有望达到3221亿元

2014-2020年我国工业气体行业市场规模复合增速约为10.5%,同时根据业界经验数据,全球气体行业增速是全球GDP增速的2-2.5倍。疫情前正常情况下2019年我国GDP增速为6.1%,依此增长规律,2026年我国工业气体市场规模有望在2026年达到3221亿元。

注:2020年为测算数据。

2、专业社会化外包占比将继续提高

2019年中国工业气体外包率远低于发达国家,约为55%,相比发达国家80%的外包率仍有较大差距,前瞻测算得2020年第三方现场制气在整体现场制气中的占比将达到57%。未来这种专业社会化外包占比提高的趋势将给专业气体生产企业带来巨大增长机遇和广阔的市场空间。

3、新兴分散零售市场需求快速增长

现阶段,虽然冶金、化工等传统大宗用气市场在工业气体市场的需求端仍然占据了相当比例的份额,但是其市场规模较为稳定,用气品类也较为单一,以氧气、氮气等大宗工业气体为主。

近年来,受益于我国新能源、半导体、电子信息、生物医药、新材料等新兴产业的快速发展,新兴分散零售用气市场正不断发展壮大,用气数量和用气种类在工业气体应用中的占比也越来越高。该市场的特点是用户对单一气体的需求量相对较小,但对气体品种的需求较多。基于该市场的需求特点,新兴分散零售市场的供气方式主要以瓶装气体或液态气体零售为主。

总体来看,未来我国工业气体行业规模将持续增长,并且外包率仍有提升空间,同时在应用方面也将更加多元化,总结如下:

来源:前瞻产业研究院