作为全球仅次于肿瘤的用药市场,自免领域一直蕴藏着巨大机遇。

比如,上一任药王修美乐,2022年年销售额212亿美元,靠的就是自免领域的巨大优势。当然,自免顶流不只有修美乐。2022年全球药物销售额前100名中,自免药物占比超过20%,合计实现974亿美元销售额,平均每个药物实现44亿美元销售额。

这也导致,自免市场的纷争从未停止。越来越多大药企,在此囤集重兵。

最新的入局者是渤健,以11.5亿美元的预付款和最高达6.5亿美元的潜在里程碑付款收购HI-Bio。

这起百亿人民币的并购案,看点不仅在于金额,更在于“靶点”,两个新的自免靶点随之浮现。

其一为CD38单抗felzartamab(菲泽妥单抗),用于治疗原发性膜性肾病(PMN)、IgA肾病、肾移植术后抗体介导的排斥反应(AMR)等自免疾病,其中用于治疗PMN、AMR的II期研究已经完成;

其二为C5aR1单抗HIB210,目前处于I期临床阶段,同样用于自免疾病治疗。

值得注意的是,这两款产品的中国权益均在天境生物手中,HIB210(TJ210)还包括在韩国的开发、商业化权益。而天境生物表示,正在推进包括菲泽妥单抗及TJ210在内的自身免疫性管线开发。

或许,渤健的入局,也预示着CD38单抗和C5aR1单抗在自免领域开始起风了。

/ 01 / 自免新蓝海浮现

自免市场之所以能够吸引诸多药企入局,除了市场规模较大,另外一个核心要素是,机制的复杂性,让更有竞争力的后浪不断涌现。

此次渤健入局的CD38单抗、C5aR1单抗都是自免领域相对较新的面孔。尤其是CD38备受市场瞩目。

毕竟,强生的达雷妥尤单抗在血液瘤领域大获成功,即将迈过百亿美金。而如今,越来越多的研究表明,CD38除了是多发性骨髓瘤等血液肿瘤治疗的重要靶标,其表达还与自免疾病有关。换句话说,在自免领域,CD38也大有可为。

CD38是B细胞尤其是浆细胞表面重要的生物标志物,利用靶向CD38抗体清除过度活化的B细胞/浆细胞,可用于治疗自身免疫病,尤其是自身抗体参与致病的相关疾病,比如系统性红斑狼疮(SLE)、免疫球蛋白A肾病(IgA肾病)等。

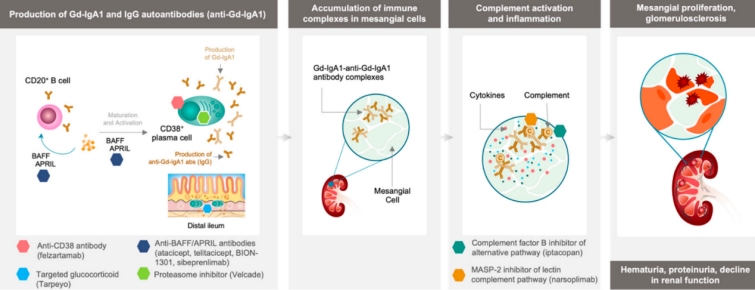

以IgA肾病为例。尽管与大多数自免疾病类似,其发病机制并不单一,至今也未完全清楚。关于其发病机制,目前比较公认的是的“四重打击”学说,简单来说,半乳糖缺陷 IgA1(Gd-IgA1)和Gd-IgA1自身抗体(抗Gd-IgA1抗体)免疫复合物形成、沉积于肾小球,触发补体介导的炎症反应,导致肾功能丧失和终末期肾脏病(ESKD)。

可以看到,没有免疫异常就没有IgA肾病。而Gd-IgA1和抗Gd-IgA1抗体的产生被认为是由CD38阳性浆细胞驱动的。基于此,耗竭CD38阳性浆细胞,正在成为IgA肾病治疗的新策略。

已有临床初步证明,通过抗CD38抗体与CD38结合,可以通过两种互补的作用机制诱导细胞杀伤,包括通过自然杀伤细胞的抗体依赖的细胞介导的细胞毒性(ADCC)和通过巨噬细胞的抗体依赖的细胞介导的吞噬作用(ADCP),耗尽浆细胞,进而阻止Gd-IgA1和抗Gd-IgA1抗体的产生,并可能减少免疫复合物沉积、炎症和组织损伤,从而保留IgA患者的肾功能。

此外,也有临床研究证实了CD38单抗通过ADCC等机制,清除长寿命浆细胞,具有治疗SLE等自免疾病的潜力。

多发性骨髓瘤之外,一场围绕CD38自免适应症的突围已经打响。而在适应症拓展上的无限想象,是自免药物的天然优势。从血液瘤走向自免,意味着CD38正在开拓一片广阔的新蓝海。

/ 02 / 先行者的“破局”

不差钱的大药企,向来是“不见兔子不撒鹰”。此次渤健的入局,显然是因为起风了。

5月22日,HI-Bio宣布,渤健将以11.5亿美元的预付款和最高达6.5亿美元的潜在里程碑付款收购公司,而其核心管线为CD38单抗felzartamab(菲泽妥单抗)和C5aR1单抗HIB210(TJ210),均用于开发治疗自免疾病。

其中,进展最快、最受关注的菲泽妥单抗正开发用于原发性膜性肾病(PMN)、IgA肾病、肾移植术后抗体介导的排斥反应(AMR)等多个适应症的临床研究,且均展现出不错的潜力,并获得FDA多项审评认定,包括用于治疗PMN的突破性疗法认定(BTD)和孤儿药资格认定(ODD);用于治疗AMR治疗的ODD。

以PMN为例,根据HI-Bio在2023年ASN年会发布的Ib/IIa研究数据,88%患者在一周内就观察到PLA2R抗体滴度的早期和实质性降低(中位降低45%),76.9%患者在治疗结束时6个月时有深度反应(>50%)。PLA2R抗体的减少使得患者血清白蛋白和尿蛋白肌酐比(UPCR)的改善,76%患者血清白蛋白升高,65.4%患者在最后一次研究访问时24小时UPCR减少。安全性方面,报告的大多数治疗紧急不良事件为轻度至中度。

目前,菲泽妥单抗用于PMN、AMR的II期研究已经完成,IgA肾病的II期研究在进行中。而HI-Bio计划在即将召开的欧洲肾脏协会(ERA)大会上发布两项临床数据,包括AMR研究的二期数据和IgAN研究的中期数据。

在最新数据即将公布之前,渤健宣布斥巨资收购HI-Bio,某种程度上说明相关数据较为亮眼。毕竟,在达成收购协议之前,渤健势必会对公司进行全面的尽调。

而渤健开发主管Priya Singhal医学博士表示:“我们认为,这种后期资产已经证明了对三种严重未满足需求的肾脏疾病的关键生物标志物和临床终点的影响,是渤健投资组合的战略补充,因为我们继续扩大我们的管线并利用我们在免疫学方面的专业知识。”

渤健表示,HI-Bio计划将菲泽妥单抗三大适应症推进至临床III期阶段。

正如渤健开发主管所言,AMR、IgA肾病、PMN这三种肾病均存在严重未满足的临床需求。以AMR为例,根据美国非盈利组织“器官共享网络”(UNOS)的数据,美国约有93000名患者在等待肾移植,每年有1/20的患者在等待移植时死亡;尽管使用标准的免疫抑制方案,AMR仍会发生,这也是移植后肾失功的主要原因。

目前晚期AMR尚无获批疗法,或许菲泽妥单抗有望成为首个治疗晚期AMR的有效疗法。而相比AMR,IgA肾病市场规模更大。数据显示,截至2024年美国大约有13万名IgA患者,而按照弗若斯特沙利文报告,到2030年全球IgA肾病患者可达1016.52万人,其中过半患者或来自中国,毕竟中国IgA肾病发病率最高。

尽管患者群体规模庞大,但IgA肾病患者可用的有效疗法相当有限。若菲泽妥单抗能够在该领域突围,其天花板势必将进一步抬升。

当然,这一“钱景”的最终归属,还有待商榷。

/ 03 / 并购连锁反应?

之所以说还有待商榷,是因为菲泽妥单抗的大中华区权益并不在HI-Bio手中。

菲泽妥单抗最初是由MorphoSys(后被诺华27亿美元收购)开发。2017年11月,天境生物从MorphoSys手中获得了菲泽妥单抗(TJ202)在大中华地区的独家开发和商业化权益。

据天境生物披露,除了菲泽妥单抗,其还拥有HI-Bio另一核心管线HIB210(TJ210)的大中华区及韩国开发和商业化权益,并正在推进包括菲泽妥单抗及TJ210在内的自身免疫性管线开发。

2022年6月,HI-Bio与MorphoSys达成参股与授权许可协议,获得了菲泽妥单抗在大中华区以外的全球其它地区所有适应症的开发和商业化权益。

正如前文所说,IgA肾病具有显著的人种差异。在美国,IgA肾病属于罕见病,仅有13万名患者;亚洲国家发病率明显高于欧洲、美洲及非洲等国家,而在亚洲国家中,中国和日本的发病率又是最高的。

根据最新数据,在中国,2022年IgA肾病的新确诊人数在10万左右,存量患者的规模超过100万人。如果算上未明确诊断IgA肾病的患者,这一数字可能会超过400万。

而由于有效治疗手段欠缺等因素,导致IgA肾病患者长期预后极不理想。这意味着,IgA肾病药物在国内具有不错的市场前景。

考虑到菲泽妥单抗的权益分割,以及国内市场的前景,或许未来更重磅的BD交易,会在国内诞生。

这一点,可以参考年初诺华收购信瑞诺医药。2023年,诺华以最高35亿美元的金额收购Chinook,而这家公司吸引诺华的点,就是治疗IgA肾病的两款药物。诺华获得了Chinook所有的资产,包括其持有的信瑞诺医药50%股份。不过,考虑到国内潜在较大的肾病市场,似乎让诺华并不满足只有50%的权益。

也正因此,诺华决定收购信瑞诺医药另外50%股份。

作为引进方,享有海外药企管线的国内权益,随着海外药企被并购,它们也正在成为谈判对象。

原文标题 : 自免新蓝海浮出水面,百亿重磅交易之后