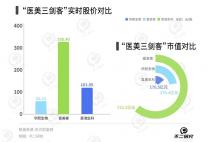

从玻尿酸到胶原蛋白,华熙生物与巨子生物的医美辅材交接棒

最近三个月,巨子生物迎来了市值持续一年下跌以后的困境反转。

在2023年3月底股价来到历史最高点的58.8港元/股后,公司在三个月内经历了断崖式下跌,尽管在接下来半年的时间内止住了颓势,经历了几度起伏,但事实却是,在年前市场氛围的催化下,到今年2月5日,报价来到28.75港元,创下了阶段最低点。

然而,在年关过后,随着市场情绪回归,巨子生物迎来了一波强势反弹,到4月底,股价来到了最近一年的最高点48.3港元/股,总市值超过480亿港元,位居国货美妆企业榜首。

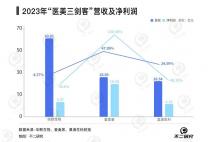

与此同时,公司也录得了上市以来最好的一份年报。3月25日,巨子生物发布的2023年财报中显示,公司全年实现35.24亿元,同比增长49%,净利润14.48亿元,同比增长44.6%,二者均为历史最佳水平。

业务经营有声有色,资本市场全线飘红的同时,巨子生物又在舆论场赚得诸多关注。在今年315,公司发布“3·15透明承诺”,对公司品控做出公开承诺。

然而,没有哪家公司能永远稳赚不赔,静水深流,巨子生物内部真的像表面上那么好吗?

和许多其他公司一样,细究之下,巨子生物也正面临许多风险的考验,在光鲜亮丽背后,巨子生物却也似乎距离自己的一次大考越来越近。

01

风光无限的胶原蛋白“一哥”

近年来,重组胶原蛋白,这一在抗老化领域中崭露头角的生物材料,正在迎来它的黄金阶段。

作为人体内含量最丰富的蛋白质,胶原蛋白广泛存在于身体各部位,是支撑起皮肤的一张有弹力也有硬度的网。重组胶原蛋白就是基于基因工程技术,在某一段人胶原蛋白的基础上拼接上非人体胶原蛋白,本质上走的是胶原蛋白的产业化之路。

与此同时,透明质酸则似乎逐渐已经属于"the old time "。在此前,当提及抗皱抗氧化时,透明质酸往往是头号选择,其也有一个更加大名鼎鼎的名字——玻尿酸。但在如今的医美语境中,评判一个人“满满的胶原蛋白”和“满满的玻尿酸”,几乎是完全不同的语义,前者颇为羡慕,后者则带有戏谑之意。

图源:华通证券

事实上,从行业规模来看,这个趋势也正在形成,据弗若斯特沙利文数据预测,2026年基于胶原蛋白的皮肤护理市场份额将超过透明质酸,年复合增长率达52.6%;2027年国内胶原蛋白的整体市场规模将达到1738亿元。

图源:浙商证券

医美界,正在进行一场主题由玻尿酸向重组胶原蛋白的新老交替。而在这场权力更迭中,离权杖最近的,无疑是近年来大放异彩的巨子生物。

2022年11月,巨子生物成功在港交所发行上市,成为中国胶原蛋白第一股。

从有据可考开始,2019年,巨子生物营收9.57亿元;2020年,营收11.9亿元;2021年营收15.52亿元;2022年营收23.64亿元,到2023年,巨子生物实现35.24亿元,五年间,营收翻了四倍,年复合增长率达到38.5%,发展速度不可谓不迅猛。同期,公司的毛利润和净利润,分别从7.97亿和5.52亿,增长到29.47亿和14.52亿,年复合增长率分别是38.67%和27.35%。是一个标准的处于高增长阶段的企业。

在保持高增长的同时,预计在2024年,巨子生物旗下的重组胶原蛋白液体制剂、重组胶原蛋白固体制剂预计将取得医疗器械第三类注册证,新产品上线,有望为公司带来更进一步的新增长动力。

此外,巨子生物的一大成功还体现在其渠道布局的成功。

2023年,公司在主要电商渠道均实现较快增长,旗下两大主要品牌可复美和可丽金的线上全渠道 GMV 增速在 618 期间分别超过165%和70%,在双十一期间分别超过100%和50%,在电商大行其道的当下,巨子生物踩在了正确的步点上。

图源:浙商证券

似乎巨子生物正处于全红状态。

02

曾经玻尿酸一哥华熙生物的困境

好的业绩是积极因素,但并不是保证资本市场表现良好的唯一因素,这种剧情正在频繁上演。一个例子就是华熙生物。

2020年,华熙生物实现营收26.33亿元,2021年营收49.48亿元,2022年63.59亿元,连年创下新高。同一报告期,华熙生物净利润分别录得6.46亿元、7.82亿元、9.71亿元,增速则分别达到10.24%、24.17%、21.05%,持续处于两位数的增长状态。

然而,华熙生物的股价却在2021年7月达到最高点后戛然而止,随即迎来长达三年的下跌。到今年,股价一度创下50.22港元/股的历史新低,缩水到了巅峰时期的311.25港元/股的六分之一。

图源:Choice金融终端

其中一大原因,是行业迎来巨变。

华熙生物本深耕于玻尿酸,作为全球最大的玻尿酸原料生产商,其最开始在B端出圈,是因为用微生物发酵法生产玻尿酸的方式,取代了彼时国内主流的动物组织提取法。比起后者,微生物发酵法安全风险更低,还能节约成本,几乎是降维打击。于是,华熙生物得以坐享玻尿酸红利。

然而近两年,眼看着华熙生物靠玻尿酸赚得盆满钵满,已有越来越多的企业加码玻尿酸相关业务。

例如,昊海生科的第三代玻尿酸产品“海魅”开启快速放量,2023年,昊海生科玻尿酸产品生产228.74万支,同比增长32.78%;销量238.18万支,同比增长87.71%。其玻尿酸项目占医疗美容与创面护理产品营收为6.02亿元,同比增长95.54%,占总营收的56.94%。

而爱美客也得益于其以“嗨体”为核心的溶液类注射产品以及“含左旋乳酸-乙二醇共聚物微球的交联透明质酸钠凝胶”(濡白天使)的稳步增长,在营收和净利分别实现了47.99%和46.33%的扩张。

此外,还有安华生物、鲁商发展、阜丰生物等企业依然保有一部分关键技术产能,越来越多的玩家入局玻尿酸市场,自身又没有革命性技术产品推出,带来的一大结果,就是玻尿酸相关产品褪去高价光环,玻尿酸终端产品的价格从2018年的每瓶约1557元降至2021年的每瓶1111元,整体利润空间大幅缩减。

2021年,华熙生物创下了其六年来的净利率新低——15.67%。

与此同时,为了应对竞对的争相涌入,华熙生物不得不将更多的收入放到营销上。研发费用占比被营销费用的需求推的越来越低。

从2019年到2021年,华熙生物的研发收入占比分别为4.98%、5.36%、7.04%,之后便开始下滑,2022年占比为6.10%,2023年虽也来到7.35%。

相对地,从2018年到2020年,华熙生物的销售费用从2.84亿元增长至10.99亿元,三年间累计增长了277.41%。而2021年,华熙生物的销售费用进一步增加到了24.36亿元,同比增长了121.62%,几乎占到了全年营业收入的一半。2022年则达到了30.49亿元,同比增长25.17%,继续保持着较高的增长速度。销售净利率则呈现持续的下滑态势。

数据源:同花顺

从陷入“重营销,轻研发”的质疑开始,华熙生物就注定回不到过去了。

与此同时,华熙生物在2023年“五连增”终结,实现营业总收入60.76亿元,同比下降4.45%;归母净利润5.93亿元,同比下降38.97%。

对于营收的下降,华熙生物也承认系激烈的竞争格局带来了挑战,并剖析道“2023年公司高速增长遇到压力,主要源于过去业务增长过快,导致内部组织管理滞后于业务的发展速度”。

显然,过去一味追求增长,没能再度点亮新的科技树,让华熙生物逐渐丧失了曾经一骑绝尘的优势,开始不得不放低身段,在众多对手围剿的市场中肉搏和撕咬。

03

隐忧犹存,巨子或成下一个华熙?

华熙生物的现状无疑让人对巨子生物有了更多的担心的理由,事实上,华熙生物面临的困局或也将是巨子生物不得不遭遇的。

无论是生物科学,还是医美,都是技术壁垒高的行业,“得技术者得天下”,在这其中,从0到1往往比从1到100更加难以攻克,后者是产量上的差距,前者是技术上的天差地别。

相比于与行外人在从0到1上的巨大优势,巨子生物对局内人主要依靠的是从1到100的数量优势。目前,巨子生物分子库类型达33种,是唯一可制备全长重组胶原蛋白的企业,数量领先。

然而,随着行业内的其他龙头企业也开始发力于人源化胶原蛋白,过去巨子最大亮点在于全类型胶原能力,但目前,除了巨子生物外,创健医疗也已实现对 I-III 型胶原的提取。

图源:创健医疗

江苏吴中则开始发力全长且具备完整三螺旋结构的重组胶原蛋白,其通过从美国引进具有三聚体结构的重组III型人胶原蛋白生物合成技术,填补了仅在水光等领域的美白、养护等方面大量使用,无法在更多应用领域破壁的空缺。

技术优势的被蚕食在其研发投入上有所见,2019年至2022年,巨子生物的研发开支仅占同期总营收的1.2%、1.1%、1.6%、1.9%。对比同为医美行业的华熙生物、昊海生科、爱美客,其在2022年研发支出分别为3.82亿元、1.82亿元和1.73亿元,在总营收中的占比分别为6.1%、8.55%和8.93%,均远超巨子生物。虽然2023年,巨子生物的研发支出为7500万元,同比增长70.5%,但仍仅占总营收的2.1%,与同级别对手们相形见绌。

除此之外,随着锦波生物、聚源生物、爱美客等不同竞争对手的入局,巨子生物面临的销售端压力也越来越大。

2019-2022年,巨子生物在销售和经销方面的开支分别为9380万元、1.58亿元、3.46亿元和7.06亿元,销售费用率分别为9.8%、13.3%、22.3%、29.87%,占总营收比重从9.8%攀升至29.86%。2023年,巨子生物的销售及经销开支高达11.65亿元,同比上涨了64.8%,占营收比重更是高达33%。对此,巨子生物在财报中解释称,该增长主要是由于其线上直销渠道快速扩张,令线上营销费用有所增加。

图源:浙商证券

由于竞争加大,价格降低,还会倒逼企业将更多精力放在营销上,而相对的,研发经费自然较少,技术力越发难以推动新产品和差异化竞争,从而加大对营销的依赖,逐渐陷入恶性循环之中。

除了以上的隐患之外,巨子还身陷业务不平衡的问题。

财报显示,巨子生物旗下功效性护肤品营业收入来到26.47亿元,占总收入的75.1%。比去年高了9.1个百分点。医用敷料业务虽然也增收至8.6亿元,但占比由32.2%降到24.4%。作为支撑起巨子几乎所有业绩的两大业务,他们的占比在一年内从2:1来到3:1,两大业务的“跛脚”程度愈发加深。

公司对单一品牌依赖度也在进一步加深。作为巨子生物的两大核心品牌,2023年,可复美和可丽金贡献了96.6%的收入。其中可复美在2023年销售收入同比上涨72.9%,占总收入的比重已经来到八成。从2019年到2023年,可复美收入从2.90亿元一路增长至27.88亿元,4年来累计增长了861%;而可丽金则只是从4.81亿元增长至6.17亿元,仅增长28%。

显然,巨子需要担忧的,可能比当年的华熙更多。

04

写在最后

在当下,巨子生物正在迎来公司成立后最风光的一段时间,在二级市场上,公司走出了一条斜率很大的上升通道,毋庸置疑的是,公司作为行业龙头的地位在未来一段时间内仍然不可撼动。

然而,另一方面,巨子也正在面临诸多既有或潜在挑战:研发技术壁垒不明,竞争对手增多,单一品牌依赖度过高,还陷入“重营销轻研发”的怪圈,在消费降级的氛围影响下,如若未来重组胶原蛋白价格战也开启,巨子生物走上华熙生物的老路绝非耸人听闻。

毕竟既然从玻尿酸到重组胶原蛋白的火炬传递如此迅速,谁也不能保证下一个风口会不会在明天就到来。

原文标题 : 医美新风口下,胶原蛋白难成巨子生物的“护身符”