本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

爱美客这家公司的表现越来越复杂。

2020年7月市之初,疫情也压不住爱美客股价的高开疯走之势;但随后,营收与利润翻了翻的增长再增长,市值却迎来对折再对折的缩水局面;尤其是,2024年元旦刚过,爱美客就急于公布去年业绩快报,却还是没有扶起股价的颓势。

对于当下爱美客在资本市场的表现,不同的视角自然有不同的解释,有人说市场低迷没有人可以独善其身,有人说是平庸的公司终将归于平庸。

在我们看来,爱美客并不平庸,但将市值的走弱甩锅给大环境同样不公平。事实上,决绝的下行行情,在诉说着一个浅显不过的道理:曾经所向披靡的“医美茅”,一度完美的逻辑,正在被逐渐瓦解。

01医美“卖拐人”

消费企业上市后走弱的基本逻辑在于:多空力量持续较量下,需要一个稀缺的故事来支撑企业估值。但上市后,资本市场发现所谓的稀缺并不能与消费市场的不可替代永远画等号,于是诸多企业开始了以价换量的数字游戏。

在单价、销量两难全的语境下,爱美客却将单只成本不足32元的嗨体,卖出十数倍的溢价,营收三年翻三倍。同样拥有强势形态的,还有爱美客上市之初的股价,一年四倍涨幅,猛然间市盈率一度飙到的337倍,整个过程固然令人晕眩,但相对也算其来有自。

首先,在医美领域中,嗨体具备实打实的稀缺属性:

史蒂夫·乔布斯有一个核心理念,即不信任市场研究和焦点小组,因为这些问题都基于问他们想要什么,他总是跟随自己的想象,并相信人们根本不知道他们想要什么,直到你提供给他们。这一点,以iphone 4引领的智能手机启蒙时代,市场需求跟着苹果创新走可以证明。

来源:公开网络

在中国,至少有两位与乔布斯一样会创造市场需求的人,一位是让人“没病走两步”的赵本山,另一位则是爱美客创始人简军。

2016年底,爱美客的嗨体拿下产品注册证,是当时首款应用于颈部修复的注射材料。随后,一句“颈部状态暴露你的真实年龄”,让追求幼态脸的万千少女慌了神,转移到颈纹上的焦虑支撑起一个极具潜力的市场需求,自此嗨体也凭借一己之力支撑起爱美客业绩增长大旗,将其一路捧入资本市场。

直到如今,嗨体,这小小的一瓶由装入透明质酸钠、L-肌肽、甘氨酸、丙氨酸、脯氨酸、维生素B2和注射用水组成的复合溶液,仍然是唯一经国家药监局批准的针对颈部皱纹改善的三类医疗器械产品。要知道,三类医疗器械的2年以上注册周期+2至4年临床周期,足够长的独占期内,爱美客量价两全地吃透了颈部除皱市场红利。

图:2017-2019年嗨体市场表现情况,来源:爱美客公告

其次,值得注意的是,在这个全新的市场里,爱美客兑现业绩的杀手锏在于B2B2C的渠道优势。

如果说敷尔佳卖医用敷料的秘诀在于发挥自身的医疗资源禀赋,那么爱美客卖嗨体的逻辑则是实现与非公立医疗机构的“共赢”。

选取2019年的节点数据,爱美客销售费用为7717万元,占营收比重为13.84%,这在同行业可比公司中并不算高(昊海生科33.92%、艾尔建21.52%、华熙生物27.65%)。但这些资金能起到对市场的撬动作用在于,爱美客把销售费用花在了刀刃上,其产品的销售渠道以对接非公立医疗机构为主,而列在销售费用中的资金,更像是为了绑定这些医疗美容机构付出的“提供服务”的成本。

来源:招股书

02 爱美客估值逻辑变迁

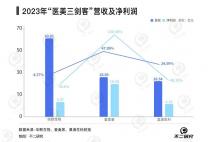

一手稀缺产品,一手渠道禀赋,爱美客高举高打的业绩走势至今持续了八年。2024年开年,爱美客公布了去年的业绩预告,2023年的爱美客预计净利润为18.1亿元-19亿元,同期增长率为43%-50%,但它所延续的,却已经不是2020年的逻辑了。

图:近八年爱美客业绩情况,来源:财报数据

笔者认为,注射用透明质酸(复配)溶液产品能否为企业带来丰厚收入与利润,主要取决于三方面:首先是交联技术、生产工艺提供产品的安全性、持久性和舒适性,决定了应用市场是否有足够复购以打开长尾增长空间;其次是获批的适应症决定了产品的应用场景和竞争格局;最后是获批速度决定产品的先发优势。

当前,爱美客的嗨体仍然是唯一获批的作用于颈部修复的注射用玻尿酸产品,但源于中国医美市场成熟度的提高,爱美客的唯一性随时可能被打破。

一方面,我们知道三类医疗器械所需的审批流程较长,再加上注射产品需要长期的临床观察周期,二者加起来导致产品从设计到上市之间有漫长的时间差。但嗨体获批上市已有七年之余,谁也无法确定明天市场上不会有一款新获批的嗨体竞品。

另一方面,我们注射用医美产品的供给市场足够成熟,为新产品上市提供了充分条件。

应用市场与上游技术的持续验证下,注射用玻尿酸产品的制备工艺已经达成共识。根据非交联、双向交联、单项交联的形态、粘度、弹性、质地等获应用于保湿、填充除皱、轮廓塑性等场景,根据分子大小注射于皮肤浅层/真皮层来使用不同的部分等完备体系下,很难再有企业能够出奇制胜。

技术成熟下,供给市场无论是设计还是备案的路线都已理顺,供给产品或将迎来爆发。据药智网数据,截止2023年10月,我国现有经过审批在有效期内额玻尿酸注射产品有59款,均为三类医疗器械,其中国产产品26款,进口产品33款。

除此以外,重组蛋白的火热也向嗨体的应用市场发起威胁。2023年8月,锦波生物的注射用重组胶原蛋白获批,虽然作用部位是额部,但未来是否会将胶原蛋白的热火烧到颈部市场,都尚未可知。

最后,除了供给增长后竞争者对于渠道端的争抢加剧外,供给市场成熟的另一层隐含意义在于,互联网+医美减轻了消费市场的决策成本,通过争抢医疗机构与医生资源来获得消费用户的竞争逻辑,正在减弱。

过去依赖大机构推荐、听取医生建议的消费者学会博采众议,无论是从社交网络经验交流、还是医美交流平台的科普,都为消费者增加了决策自信,而网络化采购医美产品也逐渐成为新消费形式。敷尔佳所面临的巨子生物来自网络营销的冲击,是否会在爱美客身上重演,或许是投资者需要关注的一个重要问题。

以上,当时当下爱美客王牌产品的稀缺性面临诸多威胁,以机构见长的渠道优势面临较多不确定性,构成了爱美客估值逻辑的变迁。

03爱美客急需下一个“嗨体”

截至3月4日,爱美客市值为697亿元,较最高值已跌去60%。此刻的投资者已明了:独占稀缺赛道本身是一种预期,包含着对未来持续高增长的期待,爱美客要想回到曾经的高估值水平,就必须重新讲一个让投资者达成共识的价值故事。

截至目前,爱美客的经营策略为围绕医美主线多产品铺开的策略。截至目前,爱美客平均2.17年就推出一款新品,已获得注册证的9个医疗器械产品,形成了基于透明质酸的系列皮肤填充剂、基于聚左旋乳酸的皮肤填充剂和面部埋植线产品矩阵,具体为:

· 透明质酸系列:嗨体、逸美、宝尼达、爱芙莱、逸美一加一;· 聚左旋乳酸系列:濡白天使;· 埋植线系列:紧恋;

· 其他:生物蛋白海绵、止血复合敷料。

以上产品在市场推广方面,延续了绑定医疗机构和医生资源的思路,爱美客在2022年年报中对濡白天使的介绍为,“濡白天使已经进入超过600家医疗美容机构,授权700余名医生”。但后来的产品再也没有如嗨体一样有亮眼的成绩。

其一,前面提到注射用玻尿酸领域已经较为成熟,除了嗨体目前仍在颈部修复领域存在一定稀缺性外,市场上与爱美客竞争的,用于鼻唇沟、鼻唇部、面部、额部的产品十分丰富,爱美客并没有走出领先身位。

其二,聚左旋乳酸作为再生类注射剂被认为是玻尿酸的2.0版本,但这一赛道也十分拥挤,华东医药的少女针、长春圣博玛的艾维岚,都与濡白天使直接构成竞争,此外,尚礼和四环医药公司也在此领域布局了在研项目。

其三,埋线产品2020年、2021年、2022年销量分别为0.48万包、1.39万包及1.59万包,对应收入在184万元到538万元区间,占营收比重不足1%,起量趋势不明显之外,这部分收入对如今身量巨大的爱美客来说不过杯水车薪。

最后,爱美客的在研产品还包括重组胶原蛋白、多肽、肉毒毒素(引入),慢性体重管理等产品,但此刻以上领域已经逐渐显现出代表企业。

重组胶原蛋白领域前有抢跑者巨子生物、锦波生物、后有巨头华熙生物入局;多肽领域更是红海渐蓝,其中以多肽美妆见长的珀莱雅也正将注意力转向医疗器械备案;

国内肉毒产品除了已上市的保妥适、衡力、吉适、乐提葆外,与爱美客同样或自研或代理布局肉毒的有精鼎医药、复星医药、华东医药、昊海生科、步长制药、康哲药业、因明生物等诸多企业;

慢性体重管理方面,截至2023年6月底,爱美客在研产品利拉鲁肽注射液刚刚完成一期临床试验,其适应症与已上市的司美格鲁肽交叉度极高,其市场前景从开拓市场转变为需要从司美格鲁肽等手里争夺份额。

总体来说,爱美客的股价走出如今的形态,并非投资者对其财报上的数字不满意,而是爱美客的口袋再拿不出让资本市场眼前一亮的产品。从卓越到均衡,当期待落空,爱美客总要适应估值回落的终局。

原文标题 : 重估爱美客:“医美茅”逻辑正在瓦解