出品 | 子弹财经

作者 | 段楠楠

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

2023年最热的行业莫过于AI,资本市场上,但凡与AI沾边的概念股,股价均一飞冲天。随着AI应用的逐步深入,AI与各行各业的结合也成为资本关注的重点。

11月30日,AI制药独角兽晶泰科技向港交所递交招股书,计划在港股主板上市。与其它企业不同,晶泰科技拟通过18C规则寻求在港交所主板上市。

港交所18C规则又分为已商业化公司和未商业化公司两类,晶泰科技使用的是未商业化公司的上市规则。在该规则下,对申请企业的营收并无要求,但要求公司最低市值在100亿港元以上,另外对研发以及日常营运资金都做了规定。

对于晶泰科技而言,18C规定的未商业化公司的上市标准,公司都能满足。不过由于AI制药发展仍在初期,公司仍需要大量的资金来支撑研发,且行业内竞争对手众多,晶泰科技扭亏为盈之路依旧漫长。

1、获腾讯加持,6年估值涨超1600倍

晶泰科技官网显示,公司是一家以AI和机器人驱动创新的科技公司,创立于2015年。与国内AI公司不同,晶泰科技诞生于美国麻省理工学院,这与公司创始人温书豪有很大关系。

官网显示,温书豪是中国科学院物理学博士,并且是美国加州大学、麻省理工学院博士后。

在麻省理工求学时,温书豪与合作伙伴马健、赖力鹏合伙创立了晶泰科技。创立初期,由于资金短缺,公司生存十分困难。2016年,温书豪及晶泰科技遇到了自己人生的“贵人”马化腾。

根据温书豪回忆,在与马化腾交谈过程中,马化腾盛赞了晶泰科技为国为民的初衷,并且表示对晶泰科技AI制药的看好。

随后几年,晶泰科技完成了数轮融资,其中腾讯是晶泰科技最大的机构投资方。招股书显示,截至IPO发行前,腾讯通过旗下子公司意像架构持有晶泰科技13.66%股权,为公司第一大外部机构股东。

在腾讯“光环”加持下,加之公司创始人团队学历普遍较高,吸引了众多知名投资机构。除了腾讯外,红杉资本、谷歌、软银等企业均投资了晶泰科技。

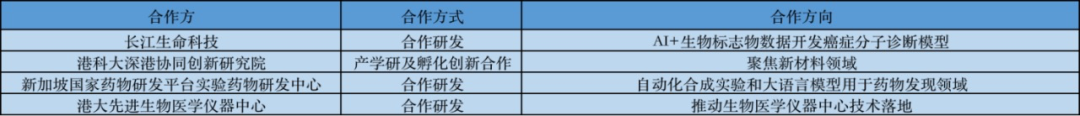

在资本的加持下,晶泰科技估值一路暴涨。招股书显示,2015年9月,晶泰科技便完成了Pre-A轮融资,投前估值为830万元、投后估值为1030万元。

2015年11月,晶泰科技完成了A1轮融资,投后估值暴涨至9790万元,不到两个月的时间,晶泰科技估值便暴涨超9倍。

(图 / 晶泰科技招股书)

此后,晶泰科技又完成了A-2轮融资、B轮融资、B+轮融资、B++轮融资、C轮融资以及D轮融资。经过8轮融资,晶泰科技累计获得了超52亿元融资。完成D轮融资后,晶泰科技投后估值高达19.68亿美元。

截至2023年12月7日,离岸人民币汇率为7.17,以人民币计价晶泰科技估值为141亿元。这也意味着,从2015年首次融资,到2021年D轮融资,6年的时间里,晶泰科技估值上涨超过1687倍。

值得注意的是,此次上市晶泰科技参考的上市标准是未实现商业化的公司。高达141亿元的估值,对于一家初创企业来说,不可谓不高。

2、身处高成长赛道,三年半经营亏损近14亿

「子弹财经」认为,晶泰科技之所以能获得如此高的估值,与公司所处的行业有很大关系。从底层技术来看,晶泰科技是一家以AI为驱动的科技公司。目前,AI行业正在高速成长。

加之晶泰科技瞄准的应用领域是生物制药领域,在AI加持以及生物制药广阔的市场空间下,公司估值一路走高。

弗若斯特沙利文数据显示,2023年全球药物研发外包服务市场规模为123亿美元,预计到2030年增长至325亿美元,年复合增长率为14.9%。2023年中国药物研发外包服务市场规模为34亿美元,到2030年将增长至119亿美元,年复合增长率为19.6%。

由于研发投入高且研发时间长,如何降本增效成为各大医药公司都在探索的方向。晶泰科技研发了智能药物研发平台,能准确预测药物的多种重要特性,提高了药物临床前研究的效率与成功率。

依靠庞大的市场规模,理论上来说AI制药市场空间巨大。

与药明康德等大型CXO企业不同,晶泰科技药物研发主要专注在临床前阶段,而非药品研发的全过程。

但药物能否真正有效,还需要后期多次临床试验。过往案例证明,AI制药临床前的药物发现很多并未达到预期。

数据显示,截至2022年底,全球共有80条AI药物管线获批临床,其中仅有5条管线推进至临床三期。目前为止,仍未有一款AI研发的药物获批上市,这也让相关企业盈利能力受到限制。

对于晶泰科技而言亦是如此。数据显示,2020年至2022年(以下简称“报告期内”),公司收入分别为3563.6万元、6279.9万元、1.33亿元,三年内公司收入增长274.21%。

2023年上半年,晶泰科技收入再度大幅上升,实现收入7996.7万元,同比上升86.20%。

然而,在收入大幅增长的情况下,晶泰科技亏损非但没有缩小,反而继续扩大。

报告期内,晶泰科技经营亏损1.26亿元、2.99亿元、5.25亿元,2023年上半年,晶泰科技再度亏损4.35亿元。三年半时间内,公司累计经营亏损接近14亿元。

(图 / 晶泰科技招股书)

对此,晶泰科技给出的解释是,虽然公司经营收入增长较为强劲,但由于公司研发支出、行政开支以及营销开支连年增长,导致公司日常经营出现亏损。

数据显示,报告期内,公司研发开支、行政开支以及营销开支合计分别为1.48亿元、3.77亿元、6.04亿元,相关费用支出逐年递增。

除此之外,由于可转换、可赎回优先股及其它金融负债公允价值变动所产生的损失,2020年至2023年上半年,晶泰科技年内实际亏损分别为7.34亿元、21.37亿元、14.39亿元、6.20亿元,三年半的时间累计亏损接近50亿元。

以此来看,晶泰科技扭亏为盈之路依然漫长。

3、底层数据获取难,客户留存率下滑

从晶泰科技所处行业来看,公司理论上增长空间无限。不过由于AI制药技术并不成熟,且市场竞争对手较多,公司收入能否持续扩大还存在很大疑问。

从收入来看,晶泰科技业务主要分为药物发现解决方案和智能自动化解决方案两部分。

(图 / 晶泰科技招股书)

过去几年,晶泰科技不论是药物发现解决方案还是智能自动化解决方案收入均在快速增长。数据显示,2020年两个方案合计项目为110个,2022年底增长至293个。

(图 / 晶泰科技招股书)

由于项目个数的大幅增长,公司整体收入也大幅上升。2020年,公司收入仅为3563.6万元,到2022年增长至1.33亿元,三年内公司收入增长274.21%。

值得注意的是,虽然晶泰科技项目以及收入增长较快,但客户留存率却在下降。数据显示,2020年至2023年上半年,公司客户留存率分别为53.8%、67.5%、51.4%及51.4%,呈逐年下降趋势,对于客户留存率的下滑,晶泰科技并未给出具体原因。

不过,激烈的行业竞争大概率是客户留存率下滑的重要原因。

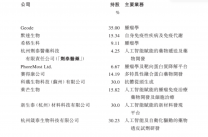

目前来看,AI制药玩家主要分为以下三类:

一是头部药企,如辉瑞、强生、诺华、拜耳等国外头部药企,国内则有药明康德、正大丰海、豪森药业、云南白药等大型药企也参与AI制药研发当中。

二是互联网头部企业,例如腾讯等企业,利用AI模型和平台优势也在自建AI药物研发平台。例如,腾讯打造的“云深智药”就是基于自身的算法以及数据库,构建的AI药物临床前研究平台。

三是数量众多的AI药物研发企业,观知海内咨询披露的数据显示,全球仅从事AI制药早期药物开发领域企业数量就高达392家,而其它领域的AI制药企业也有数百家之多。

这些大型药企中,部分是晶泰科技现有客户,如果大公司自身AI制药研发进展较为顺利,对晶泰科技的采购大概率会减少。

此外,与大型药企和头部互联网企业相比,晶泰科技存在数据量不足的缺点。在AI药物研发过程中,底层数据是AI药物研发的基础。部分公开资料如文献资料等,晶泰科技尚能通过公开渠道获悉。

不过,公开数据质量难以保证,以此计算会导致AI模型运算可靠性较差。而真正的核心数据则掌握在各大医药公司手里,这些都属于非公开数据,更适合用来做模型的训练和计算。

这也导致AI制药选出来的药物真正能往后推进的少之又少,上述也提及全球目前仅有5条AI药物管线推进至临床三期。

晶泰科技也同样面临这一行业共性难题,在招股书中,晶泰科技表示,一旦监控和审核的数据质量较差,将会导致公司研发服务受到重大伤害,届时将对公司业务、前景、和声誉都产生较大影响。

对于晶泰科技而言,由于身处AI制药高速成长的行业,让公司未来充满了想象空间。因此,在D轮融资中,晶泰科技获得了将近20亿美元的超高估值。

若顺利上市后,晶泰科技能否维持将近20亿美元或者是更高的估值?仅靠AI行业的“想象空间”并不够支撑一家企业走得更稳、更好,如果收入不能维持高速成长,届时,晶泰科技估值很有可能大跌。

*文中题图来自:摄图网,基于VRF协议。

原文标题 : 获腾讯加持,晶泰科技六年估值涨超1600倍,三年半累亏近50亿