作者 | 若楠 鸠白

排版 | Cathy

监制 | Yoda

出品 | 不二研究

互联网医疗下半场,圆心科技五闯IPO!

12月18日,互联网医疗行业的“独角兽”北京圆心科技集团股份有限公司(下称“圆心科技”)再次递交招股书,继续向港交所发起上市冲击。

这是其自2021年10月以来第五次递表,前四次申请均因6个月内未完成聆讯或上市而自动失效。

「不二研究」据圆心科技招股书发现:2023年上半年,圆心科技累计亏损23.67亿元。目前,圆心科技主要面临增收不增利、过度依赖单一产品等问题,在「不二研究」看来,这主要是由于圆心科技高额的营销费用或将稀释其毛利率,且盈利模式较为单一;与此同时,当阿里健康、京东健康等互联网巨头入局,互联网医疗下半场竞争加剧。

▲图源:freepik

圆心科技是一家提供专注于患者的医疗服务周期的服务的医疗健康公司。

「不二研究」据其最新招股书发现:2023年上半年,圆心科技营收46.45亿元,同比增加43.10%;同期,净亏损为4.4亿元,同比增加2.33%。

同期,圆心科技院外综合患者服务的营收为44.15亿元,当期营收占比为95.0%。

此前5月的一篇旧文中(《四次递表,圆心科技四年累亏18亿》),我们聚焦于互联网医疗行业的“独角兽”圆心科技四闯IPO,尽管搭乘“互联网+”东风,但其毛利率与研发费率偏低。

时至今日,圆心科技不仅面临增收不增利、营收结构较为单一等问题未解,且直面阿里健康、京东健康等互联网巨头的同质化竞争。

当数字健康市场竞争加剧,即使顺利推开IPO大门,圆心科技能否讲好“医-药-险”新故事?由此,「不二研究」更新了6月旧文的部分数据和图表,以下Enjoy:

互联网医疗下半场,圆心科技五闯IPO!

此前,圆心科技曾四次递交招股书,这是继其于2021年10月15日、2022年4月19日、2022年10月21日、2023年5月29日招股书失效之后的再一次申请。

根据新版招股书定位,圆心科技为一家提供全周期医疗健康服务的公司。招股书显示:2020-2023年上半年,圆心科技近四年累计营收219.87亿元,其院外综合患者服务的收入为208.5亿元,仍未摆脱单一的盈利模式。以2023年上半年为例,来自药品销售收入为44.15亿元,当期营收占比高达95.0%。

与此同时,圆心科技难逃增收不增利“怪圈”,其三年半累计亏损高达23.67亿元;其中,2020-2022年圆心科技的亏损率由8.6%上升到10.4%。

在「不二研究」看来,搭乘“互联网+”东风,圆心科技的营收规模迅速扩大,亏损额度也在拉大;作为互联网医疗行业的“独角兽”,其超过9成营收来自药品销售,科技成色不足。

随着互联网医疗赛道竞争逐渐加剧,圆心科技能否圆梦IPO尚存变数;即使成功推开IPO大门,它也需要直面下半场的激烈竞争与资本市场的未知考验。

01

三年半累亏23亿

圆心科技创立于2015年,这一年正是中国互联网医疗的创业风口。

彼时,微医、春雨医生等纷纷布局互联网医疗赛道,圆心科技也在同年推出主营线上问诊业务的“妙手医生”平台。

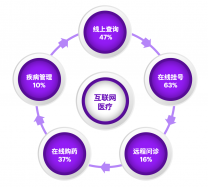

创业至今,圆心科技主要有三条业务线,即:院外综合患者服务,旗下拥有“妙手医生” “圆心药房”两个平台;供给端赋能服务,对应“圆心医疗”;创新医疗健康服务,主要包括“圆心惠保”等。

从业务板块看,三大支柱业务分别对应卖药、在线问诊、保险。其中,妙手医生于2017年获得互联网医院牌照;圆心药房为互联网医院及处方共享平台。

圆心科技的创始人何涛并非医学科班出身,曾在医疗领域的健一网担任高管。成立近8年,其完成多轮融资,明星投资机构包括腾讯、红杉资本、启明创投、易方达等,累计融资规模达百亿元。

此次IPO前,腾讯、红杉为主要外部股东,腾讯持股为19.55%,其通过深圳利通持股为8.41%,通过林芝腾讯持股为8.41%。红杉持股为15.75%,其中通过红杉信远持股3.11%,通过红杉环信持股3.32%,通过红杉嘉辰持股2.45%。

在招股书中,圆心科技引用弗若斯特沙利文报告称,若按收益计算,其为中国第一大专注于处方药的综合医药及医疗交付平台。

圆心科技招股书显示:2020-2023年上半年的营收为36.29亿元、59.38亿元、77.75亿元、46.45亿元;尽管2020-2023年上半年其营收规模逐年上升,但亏损额度也在持续扩大,难逃“增收不增利”。

2020-2023年上半年,其净亏损分别为3.63亿元、7.57亿元、8.05亿元和4.42亿元,三年半累计亏损高达23.67亿元;同期,经调整后的净亏损为3.13亿元、6.21亿元、6.96亿元和3.91亿元,累亏同样超过20亿元。

值得关注的是,2020-2023年上半年圆心科技的毛利率分别为9.2%、9.0%、9.3%和8.8%。尽管圆心科技的毛利率在2020-2023年上半年有所波动,但整体呈上升趋势。

对比互联网医疗行业的部分公司,圆心科技的毛利率处于行业低位:以2023年上半年为例,平安好医生毛利率为32.20%、京东健康毛利率为22.9%,叮当健康的毛利率则高达30.39%。

此外,2020-2023年上半年,圆心科技录得经营现金流出净额2.04亿元、8.14亿元、6.40亿元和1.47亿元;其在风险因素中坦承,主要由于不断加大院外综合患者服务的市场推广力度,导致销售及市场推广开支相应增加。

在「不二研究」看来,作为互联网医疗行业的“独角兽”,尽管圆心科技已是资本宠儿,却依然难逃经营持续亏损;从经营数据来看,主要由于低毛利率叠加高销售费率所致。

当互联网医疗赛道竞争加剧,圆心科技选择五次闯关IPO;其未来造血能力及盈利时间表,或是说服资本市场的一大关键。

02

9成收入源于药品销售

尽管圆心科技的三大业务看似形成“药-医-险”闭环;但从业绩数据而言,其院外综合患者服务(即:药品销售)撑起超9成营收,它也因此被业内戏称“卖药为生”。

如果拆解收入构成,2020-2023年上半年,来自院外综合患者服务的营收为35.37亿元、56.15亿元、72.83亿元和44.15亿元,同期营收占比高达97.5%、94.6%、93.7%和95.0%,在收入中占绝对主力。

同期,来自供给端赋能服务的营收仅为379.5万元、4718万元、8549.6万元和3364.3万元,当期营收占比仅为0.1%、0.8%、1.1%和0.7%;来自创新医疗健康服务的营收为8847.1万元、2.76亿元、4.07亿元和1.97亿元,当期营收占比2.4%、4.6%、5.2%和4.3%。

仅以2023年上半年为例,来自供给端赋能服务、创新医疗健康服务的两项业务,在整体营收的合计占比仅为5.0%。

在「不二研究」看来,圆心科技依赖院外综合患者服务“一条腿走路”,固然在创业初期享受到快速占领市场等红利,但这也是拖累其整体毛利率的主要原因之一。

2020-2023年上半年,院外综合患者服务的毛利率为7.6%、6.9%、6.9%和6.5%。圆心科技院外综合患者服务毛利率显著低于行业水平的原因或与“药转保”业务相关。

硬币的另一面,营收占比低的两项业务却拥有较高毛利率。2020-2023年上半年,供给端赋能服务的毛利率分别为28.1%、49.1%、45.0%和52.2%;同期,创新医疗健康服务的毛利率高达72.1%、43.1%、46.0%和51.4%。

由于两者的整体营收占比仅为5%,并不能撬动整体毛利率大幅提升。

目前,圆心科技的主要营收来源为药品销售。「不二研究」认为,这看似找到可以突围的盈利模式,但由于药品是标类商品,附加服务值不高,叠加供应端影响,实则毛利率较低。

且同业间竞争激烈,药品的销售量往往考验营销能力。烧钱“跑马圈地”之下,圆心科技的销售及市场推广开支高企,2020-2023年上半年分别为5.00亿元、8.20亿元、10.30亿元和5.57亿元,销售费率达13.7%、13.8%、13.2%和11.99%。

与之形成鲜明对比的是,2020-2023年上半年,其研发开支为4629.4万、1.13亿、1.88亿和1.05亿元,研发费率仅为1.3%、1.9%、2.4%和2.3%。

有个注脚是,首份招股书中圆心科技宣称其为医疗科技公司,但在新版招股书中其改变定义为医疗健康公司。

即使作为一家医疗健康公司,圆心科技的科技成色似也略显不足,这或许会影响到资本市场“用脚投票”。

03

“医-药-险”新故事尚需时间

作为一个同质化竞争严重的赛道,互联网医疗行业的许多公司,并未逃脱市场积累初期“烧钱圈地”的怪圈,何时实现造血盈利、摆脱单一盈利模式等,已成为行业共同难题;毛利水平处于第二梯队的圆心科技同样无法避免。

据招股书显示,截至2023年6月30日,圆心药房品牌旗下拥有321家药房,其中265家位于医院附近半径1公里以内的位置。另据招股书补充披露,截至2023年12月11日,圆心科技拥有并经营138家指定大病医保双通道药房。

▲图源:freepik

同业间“短兵相接”已不可避免,圆心科技也在瞄准毛利率更高的创新医疗健康服务,即:保险业务。

据其招股书披露,2023年6月30日,圆心科技为177家保险公司及8家再保险公司提供服务、与保险公司合作推出40多款新特药保险产品、协助在超过120多个城市推出普惠型商业健康保险,并分销合计57项健康险产品,管理超过5830万份保单。

值得注意的是,这些保险合作重点包括的是未进医保或者新型高价治疗药物,包括CAR-T等产品。

一位保险业内人士向「不二研究」分析称,在“药转保”模式中,患者通过支付低于药品售价的保费向保险公司投保;医药企业借助保险销售特价药,获得增值税抵扣优势;TPA通过汇集大量患者获得议价能力;保险公司则依赖业务量扩大保费规模。

在互联网医疗下半场的竞争中,资金储备也将是决定未来竞争力的因素之一。目前,圆心科技尚未实现自我造血,“药转保“能否讲出新故事,不仅需要时间验证,也需要资金支持。

内忧外患之下,其距离“第二增长曲线”的新故事,尚有很长一段路。

圆心科技如何突围?

互联网医疗在疫情“出圈”,也迎来一波 “上市潮”,但却是“几家欢喜几家愁”。

有的数度折戟于IPO之路,有的成功登陆港交所。即使在上市敲钟之后,命运也不尽相同,其中不乏股价腰斩、跌跌不休的上市公司。

重振旗鼓之后,圆心科技再战港股,是否能够圆梦IPO仍存在不确定性。

目前,圆心科技主要面临增收不增利、过度依赖单一产品等问题,在「不二研究」看来,这主要是由于圆心科技高额的营销费用或将稀释其毛利率,且盈利模式较为单一;与此同时,当阿里健康、京东健康等互联网巨头入局,互联网医疗下半场竞争加剧。

其在招股书中称,此次IPO募资将用于发展院外综合患者服务、扩大医院服务网络覆盖范围、扩大供给端赋能服务等。

前车之鉴下,IPO也仅是一个新开始。自定义为全周期医疗健康公司,圆心科技不仅是让资本相信新故事,更需要说服产业链与市场,毕竟互联网医疗的下半场竞争才刚刚开始。

本文部分参考资料

1.《圆心科技第五次港交所递表,“医-药-险”闭环故事如何讲?》,见智研究Pro2.《圆心科技五度递表港交所 最大处方药院外交付商为何难盈利》,经济观察网

不二研究郑重声明:文中观点系作者个人观点,不代表本平台就此提出任何投资建议。投资者应谨慎理性作出投资决策。

原文标题 : 三年半累亏23亿,圆心科技“带伤”闯关IPO