作者:木清,编辑:小市妹

2023年11月13日,有着“县城医学影像之王”之称的一脉阳光第二次递表港交所,上一次是2023年5月11日,但因为过了时效期而失败。

作为目前中国领先的医学影像专科医疗公司,一脉阳光在努力拓宽自身的业务边界,只不过其所处的行业本身就是薄利,而且一脉阳光由于重资产、运营成本高等问题,一直难以实现盈利,与此同时,公司创始人又被卷入贿赂事件,还低价转股套现等,这些都让一脉阳光的上市之路充满坎坷。

【医学影像龙头,3年半亏6亿】

2014年,王世和、顾军军、于开涛和陈光伟四人一起成立一脉阳光,王世和担任一脉阳光董事长兼执行总裁,顾军军担任公司董事。在下海经商前,王世和曾是公立医院的一名肿瘤科医生,有着多年的医院工作经历。

成立之初,一脉阳光主要从事影像中心业务,即为医院或者个人提供影像检查及诊断等服务,以及为业务伙伴的影像中心提供运营管理服务。随后又分别在2018年和2019年将业务范围拓展至一脉云服务以及影像赋能解决方案业务。目前业务覆盖16个省、自治区及直辖市。

▲一脉阳光业务类型,来源:招股说明书

根据弗若斯特沙利文报告显示,2022年,按照医学影像中心网点数目、设备数目、执业影像医生数目、日均检查量及患者支付的费用来计算,一脉阳光医学影像在中国所有第三方医学影像中心运营商中排名第一,而且一脉阳光还是目前中国唯一一家为整个医学影像产业链提供全面影像服务及价值的医学影像平台营运商及管理者。

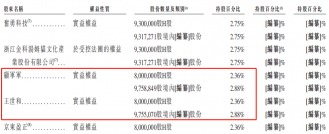

龙头公司自然是不缺投资机构的青睐。从2016年一脉阳光进行A轮融资开始,到2021年7月D轮融资结束时止,4轮股权融资共融得超16亿元的资金,也引入了诸如高盛中国、百度资本、中金资本、京东健康(06618.HK)、中国人保(601319.SH)等知名机构投资者,4轮融资结束,也将一脉阳光的估值推升到了超70亿元的高点。

只不过一脉阳光虽作为行业龙头,却也难以实现盈利。

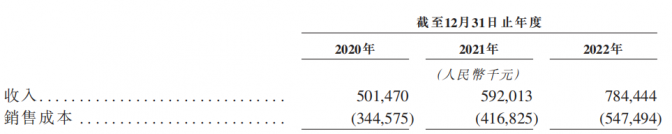

招股说明书显示,2020-2023年6月底,一脉阳光的整体营业收入分别为5.01亿元、5.92亿元、7.84亿元和5.30亿元,近3个完整财年,营收整体增长56.49%。

▲近年来一脉阳光经营业绩情况,来源:招股说明书

而与稳步增长的营收相比,一脉阳光的盈利却是十分艰难。同期公司的净利润分别为-1.20亿元、-3.82亿元、-1.51亿元和0.47亿元。2023年上半年艰难转盈,不过在过去3年半的时间里,亏损总额依然达到6.06亿元。

究其原因,一脉阳光的盈利难与其自身的业务特征和业务模式有着很深的联系。

【资产重成本高,患者认可度不高】

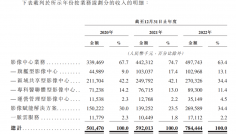

影像中心业务一直是一脉阳光的营收大头,一直贡献着超60%的公司营收。通过8个旗舰型影像中心、24个区域共享性影像中心、43个专科医联体型影像中心、13个运营管理型影像中心为机构类客户或者个人客户提供影像检查及诊断服务。在检测中心建设过程中,除了检测人员外,最重要的就是建筑物和检测设备。

然而,购置影像设备、购置物业等就是一笔不小的开支。目前一脉阳光配置和管理的先进影像设备总数超210台,2020-2023年6月底,一脉阳光对应的资本开支就分别为2.39亿元、1.43亿元、2.72亿元和0.51亿元,合计达到7.05亿元,妥妥的重资产型业务。

▲近年来一脉阳光购买物业、设备等的支出情况,来源:招股说明书

而资产重紧接着就会带来折旧高问题。近3年半物业和设备折旧分别为1.02亿元、1.24亿元、1.38亿元和0.73亿元,呈现逐年走高的趋势,且折旧在销售成本中占比一直超过20%。在2022年,设备采购和折旧的合计金额更是达到了4.05亿元,占当年销售成本的超70%。

采购与折旧在销售成本中的占比居高不下,一脉阳光的毛利很难有实质性的改善,而一脉阳光为了减少自身的资金压力,避免增加过量的融资债务,同时增加自身资本量,美化报表,于是采取了大量融资租赁的方式。近年来,医疗设备融资租赁的利息就合计达到了0.91亿元,而大额利息支出也是一笔不小的财务负担。

再从收入端来看,一脉阳光想要让收入保持高速增长恐怕很难。

国家卫生健康委员会网站显示,2023年1-5月,全国医疗卫生机构总诊疗人次16.7亿,其中公立医院14.0亿人次,民营医院2.8亿人次,可见国人对民营医院的认可程度还不是太高,需要检测或者治疗时,首选的还是公立医院。

▲2023年1-5月全国医疗服务情况,来源:国家卫生健康委员会网站

这也使得近年来针对个人的旗舰型影像中心业务毛利率一直很不理想。2020-2022年分别为-50.7%、-3.3%和-9.4%,直到2023年上半年才艰难转正,针对个人的业务,更像是在亏本赚吆喝。

▲旗舰型影像中心业务毛利率情况,来源:招股说明书

而多与公立医院合作的区域共享型影像中心是一脉阳光毛利率的主要来源,只不过,近年来区域共享型影像中心单次检查收入从2020年的108.8元下降至2023年6月底的76.9元,整体降幅达到29.32%。

▲区域共享型影像中心业务单次检查收入情况,来源:招股说明书

与此同时,在国家层面医保控费力度愈加强烈的环境里,一脉阳光想要对服务提价恐怕很难。

而盈利难似乎也成了行业通病。美股上市的第三方影像龙头RadNet,Inc.(RDNT.O)经营30多年,拥有357家影像中心,2023年前三季度营收11.96亿美元,但净利润仅490.4万美元,净利率仅0.41%。

资产重、成本高又提价难,一脉阳光的第三方影像业务似乎并不是一个能持续赚钱的好买卖。而公司面临的另一项审查挑战主要来自创始人的一些“黑历史”。

【创始人卷入贿赂事件,还低价转股套现4.7亿】

招股说明书中提到,王世和曾在一起刑事诉讼案件中担任证人,指认某医院的前管理人员,在王世和担任一家医疗设备贸易集团董事长时,向其收取了一笔款项,该管理人员最终被判受贿罪,王世和并未被司法机构指控。

类似的事情也发生在另一个创始人顾军军身上。2017年一家医疗器械公司及其副总经理被判受贿罪,而在整个行贿期间,顾军军都担任该公司的法人和总经理。后在审理过程中,顾军军仅作为证人出庭指证,并未受到司法机构指控。

不过港交所的《上市规则》中对创始人和公司董事的诚信与廉洁品格有很高的要求,所以为了公司整体利益,助力上市推进,从2021年起王世和不再担任一脉阳光董事长,顾军军不再担任一脉阳光董事,从此两位正式退居二线。

而也是从2021年开始,两位创始人开始低价套现。

2021年12月,王世和以0.78亿元的对价,向南昌一脉出售了5.9085%的股份,然而在当年7月份的D轮融资上,要获得4.7788%股份所需的对价还是2亿元。

在2022年12月和2023年3月,王世和与顾军军又分别以11.82元/股的单价转让12.4802%和3.0950%的股权,转让对价分别为2.63亿元和1.24亿元,远低于同期的其他股东14.71-15.95元/股的股权转让单价。王世和与顾军军两位创始人近3年来合计套现近4.7亿元。

虽然两位创始人逐渐淡出了大众视野,但创始人“历史”的影响还没有完全被抹去,公司盈利持续性还有待进一步观察,如此情况下,港交所能否买账还不好说。不过就算通过了港交所聆讯,想要市场上的他投资者最终买单也不是易事。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

原文标题 : 创始人套现4.7亿退居幕后,一脉阳光三年半亏超6亿陷盈利难题