出品 | 子弹财经

作者 | 胡芳洁

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

手握胶原蛋白核心技术的锦波生物,虽已成功迈入北交所的大门,但并没有拿到与华熙生物、巨子生物等医美/美妆公司同场竞技的“入场券”。

7月20日,锦波生物登陆北交所,摘得北交所“最贵”新股殊荣。当天,锦波生物发行底价49元/股,报收127.25元/股,涨幅高达159.69%。

锦波生物得到资本市场的热烈“回应”,显然与其掌握的核心技术有关。

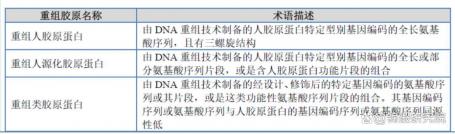

2021年6月29日,锦波生物自主研发的三类医疗器械“重组Ⅲ型人源化胶原蛋白冻干纤维”获国家药品监督管理局批准上市,是我国唯一一款获批的重组人源化胶原蛋白注射剂。

不过,虽然掌握核心技术,但在热度渐长的胶原蛋白市场,锦波生物并没有分到多少蛋糕。2022年,锦波生物实现营收3.9亿元,只有“胶原蛋白第一股”巨子生物、“医用敷料第一股”敷尔佳营收的零头。

作为国内唯一一款获批的重组人源化胶原蛋白注射剂,锦波生物的拳头产品“薇旖美”也并没有形成“以一敌百”的爆发力。

是什么原因导致锦波生物如今“技术好,生意差”的尴尬局面,未来又有哪些突破的可能性?

1、锦波生物的冰与火

“当求美者的需求是有效延缓皮肤老化、保持皮肤紧致和弹性时,胶原蛋白发挥的治疗作用更为突出。但是胶原的过敏机率比玻尿酸要高,所以安全性是医生或者消费者选择胶原品牌时最为看重的要素。”联合丽格医疗美容集团董事长李滨对「界面新闻·子弹财经」表示。

在他看来,锦波生物薇旖美这款产品,不仅在合规性上有优势,在植入皮肤组织后相容性耐受性好,出现过敏等反应的概率低,几乎等同于人体自身的胶原蛋白,这也是该产品与其他产品的最大区别。

2021年6月29日,锦波生物自主研发的“重组Ⅲ型人源化胶原蛋白冻干纤维”作为三类医疗器械获国家药品监督管理局批准上市,并以此推出“薇旖美”品牌注射剂产品(以下简称“重组人源化胶原蛋白植入剂”)对外销售推广。

其中,“薇旖美重组Ⅲ型人源化胶原蛋白冻干纤维4mg”是最为核心的产品。

(图 / 国家药品监督管理局官网)

根据注册证信息,该产品用于面部真皮层填充以矫正额部动力性皱纹,包括眉间纹、额头纹和鱼尾纹。

面部年轻化是医美消费的核心战场,携带一线核心技术突破而横空出世的薇旖美,自诞生就自带光环,2022年卖出约16万瓶,贡献收入1.17亿元,占锦波生物主营业务收入29.87%。

然而,手持“杀手锏”的锦波生物,无论是在医美市场,还是在护肤品市场,都没有分到多少蛋糕。

2022年,锦波生物实现营收3.90亿元,归母净利润1.09亿元。与“玻尿酸大王”华熙生物、“胶原蛋白第一股”巨子生物、“医用敷料第一股”敷尔佳等医美/美妆公司相比,锦波生物的营收只有它们的零头。

2022年,华熙生物、巨子生物、敷尔佳分别实现营收63.59亿元、23.64亿元、17.69亿元。

由于规模局限性等原因,锦波生物奔走多年,最终在北交所上市。目前,北交所上市企业规模都较小,且有投资门槛、流动性较弱,这在一定程度上也影响着上市企业的发展。

锦波生物成立于2008年,聚焦于功能性蛋白的研发、生产和销售,并以功能性蛋白为核心成分拓展出医疗器械业务、功能性护肤品业务等。这一业务布局依然延续至今。

作为一家研发导向的高新技术企业,锦波生物研发费用率惊人。

2020年-2022年,锦波生物研发费用率为14.74%、12.45%和11.64%,远远超过华熙生物和巨子生物。同期,华熙生物研发费率在6%左右,在业内已算领先,而巨子生物研发费率则不到2%。

(图 / 锦波生物招股书)

有限的收入规模,加上高额的成本投入,使得锦波生物急需一款现象级爆品来助推收入增长,从而缩小与上述竞争者的差距。而2021年面世的薇旖美重组人源化胶原蛋白植入剂,成为绝佳“人选”。

只是,薇旖美能担此大任吗?

2、尴尬的薇旖美

根据招股书,2021年,锦波生物重组人源化胶原蛋白植入剂销售额2842万元,到2022年提升至1.17亿元,同比增长超过300%。

因为收入快速增长,其在营收中的占比,也从12.18%提升至29.87%。

虽然增速明显,但是1.17亿元的体量,作为医美注射剂中的明星单品,表现并不算突出。

以华东医药旗下“少女针”伊妍仕为例,2021年8月在中国正式上市,比薇旖美晚两个月获批。

该产品由华东医药子公司欣可丽美学销售,据华东医药披露数据,2021年欣可丽美学实现营收1.85亿元,2022年上半年实现营收2.71亿元。这意味着上市近一年的时间,少女针实现销售额约4.5亿元。

爱美客2020年底推出的嗨体熊猫针,据海通国际研报 ,2022年收入规模约4.5亿元。

而锦波生物的薇旖美在2021年和2022年收入合计约1.45亿元,与上述明星单品的销售额相差甚远。

(图 / 锦波生物招股书)

在李滨看来,部分原因是由于用户对薇旖美这款新型产品的认知度不够造成的。“因为医疗器械在宣传上有很多限制,加上产品售价较高,所以影响了产品的普及率。”

他进一步表示,“薇旖美产品价格及定位较高,所以多在医美头部机构进行合作。可适当增加中端产品线布局市场,增加品牌知名度。”

“薇旖美的传播名称不够‘性感’,是传播层面制约其增量的因素之一,而治疗功效的可替代性、单价高治疗周期频繁等特点,则是其发展受限的主要原因。”资深医美业内人士五轮真弓对「界面新闻·子弹财经」表示。

“首先是传播层面,‘旖’这个字并非常用汉字,对于追求短平快的现代人,这个名字似乎从第一步搜索就开始犯难,此外,也难以让消费者瞬间感知它的具体功效。”他说。

在他看来,对比市场上促进胶原蛋白再生的“贵妇级”注射针剂伊妍仕、艾维岚、濡白天使,可能很多人记住不这些品牌名,但是它们的俗称却深入人心,“如少女针、童颜针、天使针,顾名思义就是打了之后可以‘回春’,给人一种不可替代的感觉,这种心理上的预设就很强烈。”

同时,他认为基于这些因素,如何教育消费者,成本就很高了。

此外,薇旖美无法将产品和实际改善的问题紧密关联,也导致治疗前的决策成本很高。

例如,打水光补水可改善细纹,打除皱针可淡化皱纹,实际上,Ⅲ型胶原也是除皱,相对于上述两种治疗,具体差异到底是什么?目前来看,消费者很难清晰的感知到。

“比如说嗨体去颈纹,颈纹是一个具体且单一的问题,目前嗨体也没有替代品。而薇旖美其实是一款针对动力性皱纹改善的产品,主要是皱纹形态的直接改善,补充缺失胶原。在具体的操作中,业内普遍把它用于眼周年轻化的治疗上。但眼周年轻化是一个非常大的范围。”五轮真弓说道。

他进一步举例说,如上眼睑明显松弛、下眼眶凹陷、下眼眶脂肪膨出,使用薇旖美其实没太大效果;至于眼周的一些动态纹改善,求美者首先想到的肯定是打肉毒毒素。

在眼周抗衰的综合化治疗领域中,薇旖美无法作为一个“以一敌百”的品牌出现,而是只能去作为辅助手段,在手术、光电、除皱注射以及其他营养素疗法中做补充,所以很难把生意做大。

除此之外,作为一款贵妇级产品,薇旖美重组Ⅲ型人源化胶原蛋白冻干纤维(4mg)售价6000元左右/支,且维持时间只有3个月左右,这也增加了决策门槛。

“对于30岁以下或者经济能力有限的人群,薇旖美并不是首选。比方说像常见的动能素的治疗、眼周的除皱针等,成本可能只需要1/2或者1/3。

此外,薇旖美(4mg)正常配出来最多也就2毫升,这对于医生来说治疗部位是比较局限的,要么是眼眶下,要么是眼尾,如果你想做整个眼眶上下至少需要两瓶,价格就到了1.2万元,对于那些有问题又有钱的人,可选择的材料就更多了,同属胶原蛋白注射剂的双美旗下品牌、弗缦等,如果采取稀释后‘多点打法’,亦可以一定程度替代薇旖美。”五轮真弓表示。

目前的竞争态势,对于薇旖美来说可谓是“前有狼,后有虎”。唯一性比不了肉毒毒素,性价比干不过复合营养素水光,最大的卖点,可能还是那些有多年水光经验、担心浮肿又追求自然效果的人,会重点考虑薇旖美。

种种因素之下,作为锦波生物的第一大单品,薇旖美暂时还无法改变公司基本面,面对发展压力,上市融资对锦波生物而言,就显得尤为重要。

3、资金压力仍在

据招股书,锦波生物此次在北交所发行新股,拟投入募集资金4.7亿元,用于重组人源化胶原蛋白新材料及注射剂产品的研发、品牌建设及市场推广、补充流动资金。

上述三个项目投资总额为5.02亿元。

(图 / 锦波生物招股书)

而根据锦波生物7月28日发布的公告,公司此次北交所公开发行股票500万股,发行价49元/股,募集资金总额2.45亿元,扣除与发行有关费用后,募集资金净额约为2.14亿元,已于7月13日到账,募集资金到位情况已经中汇会计师事务所验证。

此次募集到的资金,并没有达到锦波生物规划的募集资金投入量,也仅有上述三个项目投资总额的不到一半。锦波生物还得继续想办法通过其他渠道解决资金问题。

截至2022年底,锦波生物资产负债率45.95%,这一负债水平在生物科技类公司中并不多见,远高于同行可比公司的平均值15.19%。

锦波生物也在招股书中坦言,融资渠道单一、产品认知及品牌建设有待较强,是公司竞争劣势所在。

实际上,除医疗器械以外,锦波生物还有第二大主营业务——功能性护肤品业务。

近年来,不少以功能性护肤品切入美妆市场的国货品牌,借着线上渠道的东风,规模起飞。

华熙生物、巨子生物、敷尔佳等早期以医疗器械业务起家的公司,无一不在后期重点发力功能性护肤品业务,实现营收规模的突破。2022年,上述三家公司功能性护肤品收入占比高达72.45%、51.05%、66%。

护肤品业务相较医疗器械业务需要依靠医院等渠道门槛不同,可以直接面向消费者,规模增长势能更强。但同时,对品牌影响力的普及度要求更高,营销推广上也更“烧钱”。

如果锦波生物能把功能性护肤品业务做起来,将为公司带来可观的现金流。

从原料到医疗器械,再到功能性护肤品,锦波生物的业务构成与华熙生物非常类似。华熙生物正是以护肤品业务为重心,实现规模的快速增长。对于锦波生物而言,华熙生物的发展模式是否具备借鉴价值?

从数据来看,锦波生物显然并没有做好发力护肤品业务的准备。

2022年,锦波生物功能性护肤品业务收入不升反降,从2021年约7023万元,下降至约6596万元,占营收比例更是从30%下降至约17%。

(图 / 锦波生物招股书)

有研发实力和产品矩阵,但受限于资金压力,目前的锦波生物显然无法在营销推广上大力投放来打造C端品牌。手握技术王牌的锦波生物,已然错失功效护肤的风口。

“华熙生物从2012年推出首款注射型玻尿酸,到2016年推出化妆品次抛原液,共经历了4年的时间,作为首款国产玻尿酸填充剂‘润百颜’品牌早已广为人知。当年的医美市场有足够的时间给厂家沉淀,但如今市场瞬息万变,如果还像以前一样动辄用几年的时间来进行产品研发、升级或是市场布局,显然是跟不上时代的。”李滨说。

在他看来,现今的市场更需要的不光是先进精髓的产品研发,更需要有精准的产品定位和“惊喜”的产品价格,“爆款”可能更适合现在的消费者。

而深入挖掘和扩大薇旖美的增长潜能,或是锦波生物目前最为现实且迫切的任务。

*文中题图来自:摄图网,基于VRF协议。

原文标题 : 当上北交所“最贵”新股,锦波生物依然缺钱