作者:徐风,编辑:小市妹

近期,CRO“一哥”药明康德公告,将分拆旗下生物偶联药服务公司药明合联在港交所主板上市。

在当前CXO市场整体低迷的背景下,药明合联作为全球ADC领域的CRDMO龙头,将掀起怎样的波澜?

【新风口】

要说近年来最热的创新药赛道,非ADC莫属。

ADC即抗体偶联药物,并不是特指某个具体药物,是区别于生物药的一种独特的药物模式,由单克隆抗体、细胞毒性药物及连接二者的连接子组成,作用机制是将识别肿瘤的抗体与载有破坏癌细胞的毒素载荷通过连接子结合起来,起到定向杀死肿瘤细胞的目的。

相较于传统的化疗手段,ADC不仅治疗精度更高,且能对健康细胞毒性降至最低。但ADC其实并不是什么新技术,早在2000年,全球首个ADC产品Mylotarg就已经获批上市,但由于疗效和后遗症问题大受诟病,最终无奈退市。

此后虽有罗氏T-DM1的成功案例,但赛道仍不温不火。直到2019年,有着“药王”之称的DS-8201横空出世,改写了乳腺癌治疗格局,ADC赛道一下子变得炙手可热。

2022年,在美国ASCO大会上公布的DS-8201在治疗HER2低表达的不可切除或转移性乳腺癌患者的III期临床试验结果显示,与化疗相比,疾病进展或死亡风险降低了50%。同年进行的与T-DM1头对头对比实验,显示中位无进展生存期mPFS超过了2年,是T-DM1组的3.69倍,客观缓解率(ORR)接近80%,显示出了良好的治疗疗效。

当前在Me-too、Follow等靶点研究策略下,产品同质化现象十分严重。ADC由于涉及的靶点更加多元化,且能基于成药靶点形成多种的药物组合方案,成为差异化竞争重要方向。

ADC的爆火从国际大厂的重金“押注”也可见一斑。

医药巨头默沙东,此前因成功押中PD-1风口独步医药圈,对业内独角兽Seagen开出了超400亿美金的天价收购价码。不仅于此,默沙东还先后从中国企业引进9个ADC项目,总金额超116亿美元。

另一大巨头阿斯利康在2019年尝到DS-8201的胜利果实后,2020年再进一步,宣布再投资60亿美元与第一三共合作开发DS-1062,希望打造第二个“DS-8201”。

2023年初,三星生物也高调入局,计划打造第四工厂,主要扩展领域就是ADC。第四工厂有“超级工厂”之称,面积足有29个足球场大小,建成后将成为全球最大的制药工厂。

此外,近年来ADC领域的授权交易也在激增。2022年来已有超百宗ADC交易,接近过去3年交易数量之和。

据弗若斯特研究,全球ADC市场规模将从2022年的79亿美元增长到2030年的647亿美元,复合增速达30%,远高于同期整体生物制药规模9.2%的增速。不仅如此,ADC市场占生物制药比重会快速提升,由2022年的2.2%将提升至2030年的8.3%。

在这样的背景下,龙头药明合联的上市更有抢占制高地的意味。

【抢滩蓝海】

当前ADC赛道无疑是一个巨头博弈的领域,与全球分散的医药研发格局不同,ADC市场集中度更高,2022年全球收入前五厂商合计占据50%的市场份额。

与此同时,ADC赛道竞争也日趋激烈,获批药物呈现加速趋势。

据药明合联招股书,目前全球已经有15款ADC药物上市,其中自2018年以来获批的就有11款。截至2023年一季度末,全球共有222款候选药物进入临床阶段,分别有130款、75款及17款处于I、II及III期临床试验。

放眼全球ADC竞争格局,与PD-1等靶向药不同的是,国内处于领跑姿态,还展现出“Best-in-Class”弯道超车的潜力。

当前国内ADC对外授权交易数量要明显高于美国,尤其是2022年之后。当年对外授权21项,超过了美国的15项。

而在ADC细分赛道的主要玩家中,药明合联完全可以用“小巨人”来形容。

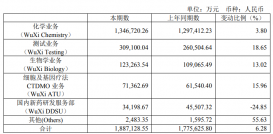

2020-2022年,药明合联的业绩进入爆发期,营业收入分别为9635.3万、3.11亿、9.90亿,净利润分别为2630万、5490万、1.56亿,期间营收增长超9倍,净利润增幅达4.87倍。

在业绩“火箭式”蹿升的同时,药明合联市场份额在短短2年内由1.8%增长到9.8%,跻身全球第二大厂商。在国内市场份额更是高达69.5%,已经是霸主级别的存在。

从拥有的项目衡量,药明合联则是全球数量最多的CRDMO厂商。截至2022年底,药明合联有94个进行中的整体项目,占同年全球生物偶联药物外包项目数量35%以上。

就在2023年前5个月,共有10家国内企业达成14项ADC对外授权交易,金额合计220亿美元。这之中有8家是药明合联客户。

药明合联之所以能取得当下的市场地位,离不开从研究、开发再到生产的一体化平台能力。相对于一般药物研发,ADC的壁垒更高。开发不仅需要大分子及小分子跨学科能力,还需要不同开发步骤间的无缝协调。

传统ADC开发周期从DNA推进到生物偶联药物IND提交,通常在24至30个月。药明合联凭借一体化平台能力,能将周期缩短至约13到15个月。

另外从经营层面看,药明合联较好的费用管控也起到了降本增效的效果。

一季度药明合联的行政和销售费用率之和为6.6%,对比2022年的8.4%明显下降,在毛利率下降的情况下,净利润率依然有所回升,由15.7%提升至16.5%。随着费用的不断压缩,未来净利率仍有提升空间。

【希望在XDC?】

对于药明合联的未来,用一句话总结:当下看ADC,远期看XDC。

纵观ADC疗法的设计思路,追根结底,仅是结合疗法的一种。从ADC到XDC,更代表着未来的创新方向。

所谓XDC,指的是更广泛的生物偶联药物,通过不断研究探索除化学药以外的有效载荷、连接子、抗体(或其他种类载体)及偶联方法,创造更多潜在生物偶联药物组合的可能。例如RDC(放射性同位素偶联抗体)、PDC(多肽偶联药物)及小分子偶联药物(SMDC)等。

其中RDC在药物结构上与ADC类似,利用抗体或小分子介导的靶向定位作用将放射性同位素精准定位至靶位置,避免全身暴露的潜在危害。不同之处在于,RDC载荷变为放射性同位素。

当前RDC商业化表现也较为好。诺华旗下的Pluvicto于2022年获得批准,并在上市首年取得了2.7亿美元的销售业绩。2023年3月,诺华向Bicycle投资17亿美元合作开发RDC药物。

在应用场景上,XDC也已不再局限于肿瘤,逐步拓展至心血管、糖尿病、罕见病等,治疗线也将进入一线治疗并扩展到癌症的早期阶段。

目前XDC的研发进度也较为迅速。在全球500多项临床实验中,除ADC外的XDC就占有134项,预计未来5年内将有17款XDC获得批准。

相对于ADC,未来XDC的想象空间更大。

考虑到XDC生物偶联药物研发的延展性,市场空间将随技术进步逐步扩大。且由于XDC较高的研发壁垒,生物偶联药物开发的外包率更高,达70%,远高于其他生物制剂34%的外包率。

在XDC研发上,药明合联走在了前沿。截至2023年5月,已进行了60个非ADC发现项目及10个非ADC的整体项目研发,在全部340个发现项目和102个整体项目中已占有一定比重。

另外,在医药上市公司中,对于XDC的研究也少有涉及,多是一级市场初创的研发公司在探索。2022年成立的星联肽,聚焦多肽偶联药物研发;同年成立的迦进生物,从事小核酸偶联药物研发,此外还有晶核生物、主流源生物等。

从海外药企技术迭代路径看,对于抗体类药物研发的总结无外乎“单抗看靶点,非单抗看平台”,因此对于药明合联这样的一体化平台企业,未来在XDC战场上施展空间同样巨大。

而药明合联的此次上市,将在全球实施双厂生产策略,除了上海无锡和常州产线,将在新加坡建立生产基地,产能大幅提升。其中单克隆抗体中间体产能最高达2000升,生物偶联原料药产能每批最高2000升,液体或冻干药品产能为每年800万瓶,预计2026年前开始投产。

当前创新药赛道无疑正处在行业周期性底部,药明合联凭借自身研发平台优势和赛道的领先,上市或将加快形成药明康德的新增长点,并为后者的估值提升打开想象空间。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

原文标题 : 千亿医药龙头的“杀手锏”,要上市了