PD-1内卷的血泪故事足够惨痛,但似乎没能给药企带来更多警示。

如今,在GLP-1领域,相似的故事又在重复上演:蜂拥而至的药企们,投入大把的钱、大量的时间,赌一个成功的可能。

据华创证券数据,截至今年6月末,国内处于临床阶段GLP-1类药物超30款。

最终,会有部分实力药企成功上岸,但整个赛道的天花板依然会因为内卷而降低。更多的药企只能败兴而归,为内卷付出惨痛代价。

当然了,从行业视角出发,在这个过程中,最重要事情不是谁承受了代价。而是同样的代价,国内创新药企业能够吸取到怎样的教训。

/ 01 / GLP-1火热的A、B面

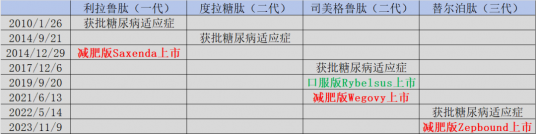

因为减肥适应症的崛起,全球顶级大药企围猎GLP-1药物:他们开展了一场涉及药物效果、给药频率、药物剂型的多维度竞赛。

减重效果在不断升级。第一代GLP-1药物利拉鲁肽68周内平均减重仅为6%,而新一代GLP-1类药物司美格鲁肽平均减重达17.4%。

这不是GLP-1减重效果极限。礼来的GCGR/GIPR/GLP-1R三重激动剂Retatrutide,在每周12mg剂量治疗下,在48周内帮助肥胖者体重减轻了24.2%,有望成为迄今疗效最好的减肥药。

在给药频率上,GLP-1注射周期

给药频率解决的是患者依从性问题。也正因此,在注射给药之外,全球又开始了口服剂型的升级。目前,诺和诺德口服版司美格鲁肽,已在临床试验中,展示出了不逊色于注射药物的减重效果。

不难发现,药企“内卷”是患者乐于看到的局面。毕竟,海外药企更希望青出于蓝而胜于蓝。不过,这对于不少国内药企来说确实压力。

/ 02 / 比PD-1更残酷的潜在结局

在极度内卷的赛道,结局向来惨烈。

拿PD-1来说,作为近年最有潜力的一款“大药”,它吸引了无数国内玩家的注意,最终大部分后来者都没有未来。

嘉和生物便是这样的例子。6月12日,嘉和生物发布公告表示,其PD-1抑制剂杰诺单抗的上市申请遭拒。

对于GLP-1类药物而言,内卷故事的终局,或许会比PD-1还要悲剧。

PD-1赛道的后来者,还可以凭借差异化适应症抢到入场券,GLP-1药物适应症主要就是糖尿病和减重。

并且,一款GLP-1药物的效果非常直观。例如,不同药物的减重效果,可以通过数据形成极为鲜明的对比。这也意味着,临床数据占据劣势的药物,突围难度将会大幅增加。

这一点,仁会生物的贝那鲁肽悲惨的遭遇已经说明一切。贝那鲁肽是首个国产减肥药,但其注射频率为一日三次,堪比人肉订书机,加上没有可观的减肥数据,因此知名度远远不如司美格鲁肽。

这也导致,随着贝那鲁肽的沉寂,仁会生物也失去了上市融资的机会。拉长周期来看,仁会生物绝对不会最后一个倒在GLP-1赛道的选手。

/ 03 / 需要走出“内卷”怪圈

不管是过去的PD-1赛道,还是如今的GLP-1领域,亦或是ADC等更多技术场景,国内药企的剧情总是这样的相似:

当某个靶点的一个药物爆火后,无数国内药企蜂拥而至,开启快速跟随模式。最终的结果是,创新战变成了成本战。

对于这样的结果,那些涌入的玩家难道未曾预料到吗?并不一定。

故事讲到最后,必定会有人要付出惨痛的教训。但大家也都抱有侥幸心理,认为自己不是击鼓传花的最后一棒。更何况,可以“以小博大”。

在正常情况下,创新药研发是极为耗时、耗力的事情。

无论是针对糖尿病还是减重适应症,GLP-1类药物的临床试验都需要投入漫长时间、耗费巨额资金。Evaluate预测,2020年海外GLP-1的研发成本预计在8.68亿美元。

但只是作为跟随者,就不一样了。

华东医药的利拉鲁肽类似药,其拿下糖尿病和肥胖两个适应证的费用未3.21亿元,虽然价格同样不低,但相比海外依然显的渺小。而这,却能在资本市场形成数倍的放大效应。

当然了,并非所有人都能收获资本青睐。随着GLP-1竞争强度逐步加强,市场将开始优胜劣汰。GLP-1市场,必然会重复PD-1领域那样产能出清的故事。

或许,这也并不完全是悲剧。这可能将进一步激励国内的药企们:回归临床需求,走出内卷怪圈。

原文标题 : PD-1的今天,GLP-1的明天