作者:泰罗,编辑:小市妹

2月13日,药明生物在港交所发布公告,预期与2021年同期比较,2022年度所录得公司收益将增长约48.4%;公司利润及归属于公司权益股东的利润相比于去年同期分别增长约29%及约30%。

作为药明系掌门人,李革正在带领这艘巨轮驶向更远的海面。

“我相信我一定能征服美国。”1989年,登上留美学习的班机前,李革在一张照片背后写下这样一句豪言。

在生物医药研发领域,打破欧美长期占据金字塔顶端的优势地位,不亚于民族芯片的突围。

但当前,美国政府筑起的科技封锁线已蔓延至医药研发领域。李革旗下的药明生物就被美国政府盯上了。

2022年2月份,药明生物两家子公司被美国商务部列入“未经核实名单”;9月份,美国总统拜登签署了一项行政命令,意图推动Biotech美国本土化,减少对中国的依赖。

尽管10月份药明生物媒体沟通会上表示,公司通过9个月的时间已经基本解决了UVL事件,但各种负面消息叠加医药股颓势,药明康德股价已经腰斩,药明生物亦重挫近60%。

对于李革来说,这无疑是自上市以来的最大挑战,毕竟药明系主要依赖境外市场,强生、默沙东、葛兰素史克、辉瑞都是其长期服务对象。

李革的身家也由710亿减少到590亿元(胡润富豪榜)。

但仔细分析来看,无论是奥巴马提出的“制造业回流美国”,还是一年之前,拜登政府的《供应链百日审查报告》,都没有打乱中国医药研发的扩张节奏。

而拜登签署的生物技术法案,重点是针对中国《“十四五”生物经济发展规划》,核心是合成生物学。CXO并非第一目标。

无论外部环境如何,药明康德公司基本面并未受到影响,其2022年三季报业绩显示,公司前三季度营业收入283.95亿元,同比增长71.9%,归母净利润73.78亿元,同比增长107.1%。

而且,在CRO领域打拼30多年的李革,早有准备。他避开锋芒,把基础制造项目重点放在海外。

根据药明生物产能扩张指引,2026年其总产能将达58万升,海外占比接近40%,增量主要来自新加坡。

药明生物还在爱尔兰、德国、美国共建设了7座基地,其中位于美国新泽西州的临床生产基地生物药原液十八厂(MFG18)即将投入生产。

药明康德2022年上半年资本开支44.19亿元,预计全年将达到90-100亿元。为补充弹药,他还在港股募资60亿港元,七成将在海外拓展业务。可以看出,药明系将继续深耕国际化战略。

其次,我国CXO企业人力成本和实验成本优势明显,国内试验成本仅有发达国家的 30%~60%,人力成本更是仅有美国企业的一半甚至更低。所以,短期内,美国医药巨头很难脱离“中国供应商”。

其三,李革搭建一体化战略时,也极为重视“长尾客户”。所谓“长尾客户“,即利润贡献较小但数量较多的那部分客户。

美国客户Callidus就是李革“开放平台+长尾客户”的得意之作。当初,这家公司只有三名科学家和一些待验证的想法,嫁接药明康德的平台后,仅一年半后,Callidus就被Amicus以1.3亿美元并购。

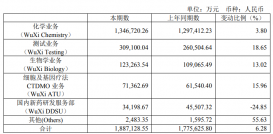

2022年上半年,药明康德新增客户650家,活跃客户数量超过5850家。李革还将公司战略升级为“一体化、端到端”的CRDMO模式,并将这种全域研发能力整合到化学、生物学、测试三大业务板块当中。

2022年10月7日,药明生物已经被美国商务部移出“未经核实名单”, 此举就意味着悬在药明系头顶的贸易“制裁风险”,已在相当程度上得到解除。近期,医药股大幅上扬,显示“聪明钱”已经开始进场。

李革凭借强大的研发底蕴,高超的资本运作,构建起一个庞大的CRO航母舰队。作为国内的绝对领先者,正向全球前三发起冲刺。

浙商证券预测,2021-2025年药明康德收入复合增速将进一步加速,有望达到30%-35%;在全球市场的声量将日益增大,2025年公司营收有望达到654-761亿,进入全球全三。

2007年8月9日,药明康德正式在纽交所上市,成为中国首批赴美上市的生物制药企业,李革被外媒称为“华尔街首次为中国头脑买单的人”。

药明康德借助资本市场,开启扩张之路。

李革的规划是将公司打造成“医药研发一体化平台”。2008年初,药明康德并购了在生物制剂领域颇有建树的美国企业AppTec,并改名为Wuxi AppTec。

得益于这次并购,药明康德的业务从化学药延伸到了生物制药研发领域,搭建了化学药和生物制剂服务的双研发平台。

这笔交易花费了1.51亿美元现金,而且还要承担担对方1170万美元的债务。谁知这时,金融危机海啸来袭,李革这次扩张之举,遭到当头一记闷棍。

AppTec商誉减值一次性计提了6050万美元,无奈之下,不得不停止部分业务和减员来缓解压力。

在对业绩极为敏感的美股市场,挑剔的投资者对李革提出的“一体化战略”并不看好,其股价一直不温不火。

而这次扩张策略的负面效果,在两年后集中爆发。2010年4月,美国同行查尔斯河(CRL)计划将以16亿美元收购药明康德。面对资金压力,以及瞬间涌现的数千家同行,价格战使得公司利润下滑,此时的李革选择“卖身”,似乎也是无奈之举。

但查尔斯河的收购并没有得到股东的支持,在强烈的反对声中,这场收购案被迫中止。

走过这次重大危机,李革认识到自我造血的重要性。2011年开始,李革和赵宁大力推进人才战略。经过6年的努力,公司600余人具有海外博士学位或拥有10年以上海外新药研发工作经验,研发人员11721名,占比近八成。

与此同时,药明康德还获得了浙江医药、华润医药、誉衡药业、广生堂等国内客户的订单。

国内敞开大门的时候,药明康德在美股却并不怎么受待见。2015年的一次季度财报中,李革专门列举了一页的公司发展战略和投资方向,但公司股价非但没有上涨,反而下跌了20%。这让李革大为失望,私有化回国的萌芽就此种下。

“我们保持创新,却不能得到正向的激励。我觉得是时候私有化了。”

2015年4月,药明康德先是分拆合全药业于新三板试水(后于2019年6月退市)。这一年年底,药明康德从纽交所私有化退市。

两年后的2017年6月,药明康德再分拆出药明生物正式登陆港交所市。2018年5月,药明康德在A股上市,从递交招股书到过会,只用了不到两个月时间。火速上市,让李革感受到了国内资本市场的巨大热情。

背靠A股、港股资本市场的巨大助力,以及强大的研发实力,药明康德从此牢牢占据国内CRO头把交椅。

到2021年,药明康德和药明生物的营收合计达到了332亿元,而查尔斯河为225亿元。曾经一度想收购自己的查尔斯河,如今已被甩在身后。

但也需要清醒的认识到,相比实力雄厚的美国药企,中国生物医药产业还处于奋力追赶阶段。

美国医药巨头们站在食物链顶端,攫取全球分工中利润最丰厚的一段。比如,辉瑞新冠口服药Paxlovid上半年销售额就高达96亿美元,而作为其供应商的凯莱英和博腾股份,2021年全年的订单额为93亿和57亿元。

2021年,药明系总市值接近4000亿元,营收为世界第一Lab Corp的近三分之一,世界第二IQVIA的约40%,与Syneos Health并列第五。

以目前的增速来看,李革正“坐五望三”。在“让天下没有难做的药”的愿望下,李革带来药明康德不断向全球彰显中国医药的创新力量。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

原文标题 : 利润预增30%,他,要带领这家中国医药巨头冲击全球前三?