《多肽链》原创出品

作者|芦苇熊

医药商业跑马圈地提速,地方国资企业风起云涌。

“国内首家医药流通类上市公司”的余晖渐散,囿于华东一域的南京医药(600713.SH)终是感受到了群雄并起的压迫感,若继续不瘟不火下去,怕是连大本营都要塌房的。

于是,细品虎年末对正大天晴药业集团旗下控股资产的并购,南京医药显然是依旧保有着老龙头的倔强与不甘的。

按照2022年12月21日公司官宣的框架协议公告,南京医药将收购正大天晴旗下3家全资控股子公司的全部或部分股权。

具体为南京医药与正大天晴对价1.48亿元,收购苏州天晴55%股权、浙江天晴55%股权和连云港天晴100%的股权。

对于这笔资产并购的动机,南京医药表述是“为持续推进公司华东区域销售网络的覆盖与发展,巩固公司的医药商业整体竞争力”。

内生性增长遭遇“逆鳞期”,外延式扩张必然是医药商业企业的竞争“火力点”。尤其是2016年全面推行“两票制”之后,医药商业流通行业竞争加剧。

国药、华润等巨头之外,上海医药(601607.SH|02607.HK)、广州医药、重药控股(000950.SZ)等地方国资控股的医药商业流通企业也各自发力,或跨区域扩张,或向产业链纵深。

相比之下,无论内生外延增长,南京医药似乎暗淡了许多。

从二级市场表现看,1996年就在上交所挂牌交易的南京医药,上市已27个年头,其复权股价不过上涨了5.5倍,总市值仍不足70亿元。

同业之中,南京医药勉强能与重药控股规模对标,但PE更低的后者市值也早在百亿上下。那么这两年开始加大外延式扩张的南京医药,还能再度崛起吗?

壹| 外延

难守的优势区域

“深耕现有重点业务区域并择机进入新区域拓展业务,不断提升区域市场覆盖率和影响力”,这是南京医药眼下务实的内生外延发展方案,毕竟地缘优势是最容易拔高的。

纵然要立足全国市场,但华东市场一直以来就是南京医药最有优势的区域,2021年南京医药在江苏、安徽、福建等市场占有率位居前列,有八成营收来自于此。

因此区域性医药商业流通企业才是南京医药最显著的标签,事实上为了夯实区域竞争力,南京医药也在不断落子。

2017年,南京医药分别在常州、泰州、镇江和连云港等地设立全资子公司,目的是为完善江苏省内的药品销售、配送以及服务网络;

此后两年,南京医药先是3.35亿元收购南京金陵大药房有限公司(旗下有37家门店)与南京华东医药100%股权的股权,继续在江苏省内整合扩张医药供应链与商业零售资源;后通过控股子公司安徽天星生物制品有限公司并购南京医药马鞍山有限公司、江苏恩华和润医药有限公司股权,提高江苏、安徽等地市场覆盖。

此后,南京医药始终延续在江苏和安徽两省市场,强化影响力的逻辑,持续进行并购整合,保证其在区域市场的销售网络覆盖优势,而这两省市场也为公司贡献了八成左右的营收。

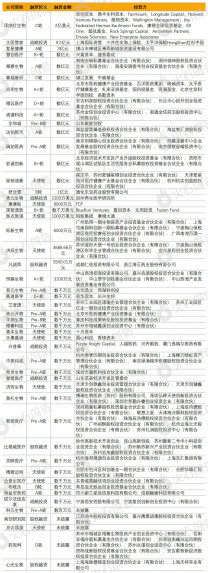

信源:上市公司公开信息 制表:多肽链

事实上,这样的并购动作也是迫于市场竞争的压力。

因为整个华东市场是医药商业流通企业最为密集,行业资源也非常丰富的区域,无论是行业竞争还是并购资源争夺,都是相当激烈的。

另一方面,地方政府亦有要整合医药商业流通资产,提升流通效率与基础保障的诉求,南京医药得以坐拥先天优势,更有把握地展开并购整合。

从此次对正大天晴药业集团控股子公司股权资产的收购,亦能看出作为区域医药商业流通企业的南京医药,必然是受到地方政府的鼎力扶植的。

要知道正大天晴是国内肝病、抗肿瘤领域研产销的一线创新药企,位列2022年中国医药工业百强榜第15位,行业地位颇高。

从具体交易情况来看,南京医药收购的正大天晴集团三家控股子公司的主营均为药品批发。这既符合交易双方各自做强主业的基本逻辑,也满足地方政府整合产业资源的诉求。

然而,即便南京医药在华东市场大本营能够不断拿下外延并购的资产资源,提升区域市场的覆盖和占比,但一项数据却揭示了其身处的市场竞争环境并不乐观。

2021年,南京医药销售毛利率为6.51%,但按照不同区域主营业务数据来看,其在江苏、安徽、福建等华东地区毛利率在5.5%—6.5%间,远低于在其他地区的19.67%。

信源:上市公司公开信息

而按照同花顺上市公司二级行业分类的“医药商业”和三级行业分类的“医药流通”数据看,南京医药2022年前三季度销售毛利率分列第31和第24名,均是垫底的最后一名,6.3%的毛利率也远低于两位数的行业均值。

也就是说,即便通过外延并购整合优势区域内资产,以期提升其在华东市场的整体竞争力,但南京医药仍处于竞争的下风。

在其优势市场尚且如此,那么若向更广阔市场外延,怕是南京医药连腿都很难迈得开。

贰| 纵深

跟不上的节奏

并购不只是为了规模体量的优势,还有业务纵深的动机。但从这个维度看,南京医药仍旧慢了市场三两拍。

从业务范围来看,南京医药主营业务包括医药批发、医药零售、医药“互联网+”以及医药第三方物流服务,但从业务结构来看,医药批发业务始终是公司的核心与重心所在。

一直以来,药品批发业务始终占比南京医药总营收的95%上下。

“两票制”全面推行以来,整个医药流通行业直接进入“洗牌区”,医药流通行业集中度提升的同时,头部企业开始加速向上下游扩张,而大量规模小、渠道单一、资金实力有限的药品流通企业不断被市场淘汰或被并购整合。

在南京医药专攻的医药批发领域,不乏如国药控股、上海医药、华润医药、九州通等龙全国性医药商业龙头公司。

这些行业龙头公司间的竞争,也从跑马圈地的春秋时代如今跃进到了兵刃相接的战国时代,正面争夺行业资源的同时,这些行业头部公司的竞争开始向行业上下游延伸。

医药零售领域是又一个重要战场。

早在2019年上半年,国药控股便一口气并购了20余家第三方的地方药商、药企以及医疗器械企业以扩大市场份额,花费超17亿元;上海医药也不甘落后,在过去20多年时间已收购数十家国内医药企业,同时还在寻觅海外优质资产。

而具体到对药店的布局战略上,如上述九州通推出了“万店联盟”计划,国药则控股推进“批零一体”运行,而湖南商业巨头达嘉维康则向“专业药房+新零售”模式转型。

诚然,南京医药近年也做出了不少努力,除了加码并购,还有多元化尝试。比如2019年斥资4400万试水“互联网+药联体”的新零售领域,又如斥资数亿买地建设物流中心。

至今,其零售门店总数已从18年的380多家新增至600家。只是从目前情况看,这些努力还未成气候。

因为批发业务仍雷打不动地占据其绝对C位,其他的尝试从数据上看聊胜于无。

2022年上半年,公司批发、零售、电商实现营收226.5亿元、9.78亿元、2.4亿元,占比分别为94.74%、4.09%、1.01%。

然而,未等南京医药在药品零售和电商上有所突破时,零售药店行业增长也在巨头的不断涌入后,陷入瓶颈期。

根据中康CMH统计,2021年全国药品零售市场增幅仅有2%,这也意味着,曾被看好零售业务或已不再是门好生意。

从南京医药的零售业务增长来看,2017年至2021年该项业务的收入自11亿元左右增长至18亿元,但毛利率分别为20.5%、21.39%、19.68%、17.3%、16.9%,自2019年开始便逐年下滑。

虽然较前些年,上海医药、华润三九、九州通等上市公司的并购节奏也在放缓,但并购强度却依旧远强于南京医药;而在业务端,这些行业头部公司又早已砍下药品零售和电商的发展红利,南京医药仍是那个跟不上节奏感的小弟。

叁| 身位

越追越远的差距

冰冻三尺,非一日寒。南京医药在这一轮由地方国资主导的行业竞争中,并未摆脱此前的颓势,原因还得回溯其历史。

成立于1951年的南京医药,很早之前便被评为跨地区、集团化、网络型的特大型企业,旗下有近70家分支机构及5000多名员工,业务范围除医药商业和制药外,还涉足房地产和酒店业等。

1996年又凭借进入资本市场的先发优势,成为行业明星的同时业绩增长也是突飞猛进。不过,好景不长,曾被股票市场追捧为“航母级”的南京医药在亏损和微利之间,长期徘徊。

甚至一度要靠变卖核心资产来规避“披星戴帽”被资本市场清退的风险。

2013年4月,在不断内省后,南京医药管理层得出了背离主业盲目扩张是造成企业被动局面的症结。之后公司开始剥离旗下包括地产、酒店在内的非主营、非控股、非盈利企业资产,回归其最熟悉医药商业流通领域。

一番调整下来,南京医药的业绩的确有所改进,营收如今也开始冲击500亿元的关口,但此时行业格局却已然发生了变化。

上海医药、九州通的营收均已超千亿元,更别说突破了5000亿元营收的巨无霸国药控股。而越过山丘的南京医药却发现身后早已无人。

就财务指标看,南京医药的发展也依然隐忧不少。比如,其近10年来资产负债率始终在80%附近波动,明显高于上海医药、九州通等头部公司60%—70%的资产负债率。

与此同时,南京医药的造血能力却显不足。从其经营性现金流净额变化看,公司2021年末数值为6.95亿元,但2022 年3季度公司经营性现金流净额却为-32.13亿元。

去年6月,南京医药还曾发布关于控股子公司辽宁南药终结破产程序的公告。根据公告,辽宁南药因无财产可供分配,法院裁定终结辽宁南药破产程序。而在2021年年报中,南京医药曾为此计提了2891.68万元的商誉减值。

也是在去年末公告并购正大天晴3家公司资产的同一时期,南京医药还发布了有关控股子公司鹤龄药事拟开展混改的公告。

在其2022 年中报信息中,亦能看到南京医药子公司淮安天颐的全资子公司天颐医疗用品,引进外部民营战略投资者淮安市领驰合伙企业;此外,子公司福建同春的全资子公司同春医疗已展开的增资扩股项目也已完成,投资方为福州仓山德展合伙企业。

一边是持续加大区域内资产的并购整合,一边是引入民资进行混改以提升资产运营效率,这从一个侧面也反映出南京医药求变求存的本能尚在。

只是,节奏变化越来越快的市场,满眼望去都是杀红眼了的巨头。即便是在资本市场,南京医药的存在感已经越来越低了。

原文标题 : 南京医药伤仲永