1月30日,美中嘉和医学技术发展集团股份有限公司(下称“美中嘉和”)在港交所递交上市申请材料,冲刺港交所主板上市。据贝多财经了解,美中嘉和曾于2022年5月31日在港交所递表,此次为更新招股书。

公开信息显示,美中嘉和成立于2008年7月,其前身为北京泰和诚医院管理有限公司,后在2015年更名为“美中嘉和”。2016年1月25日,美中嘉和曾在新三板挂牌,代码为“835660”,后于2018年2月22终止挂牌。

据了解,美中嘉和是北京泰和诚医疗技术有限公司(下称“泰和诚医疗”,NYSE:CCM)在境内的医疗服务运营平台。据天眼查信息显示,美中嘉和的股东包括医学之星(上海)融资租赁有限公司、北京泰和诚医疗技术有限公司等。

据招股书介绍,美中嘉和为一家肿瘤医疗整体解决方案平台,以先进肿瘤诊疗技术的研究及应用为特色。美中嘉和在招股书中称,该公司为中国拥有多间质子治疗舱的少数民营医疗机构之一。

根据弗若斯特沙利文报告,于中国民营肿瘤医疗集团中,按截至2021年12月31日中国的自营或托管肿瘤医疗机构的数目计,美中嘉和排名第二;按2021年中国的肿瘤治疗赋能服务的收入计,该公司排名第一;

按截至2021年12月31日自有或托管放疗设备单位的数目计,美中嘉和排名第二。根据同一资料来源,截至同日,该公司为制定中国放射治疗多项国家行业标准的主要制定者中唯一一家民营医疗机构。

最新招股书显示,美中嘉和通过自营医疗机构为癌症患者服务及通过网络业务赋能第三方医疗机构。截至最后实际可行日期,该公司于拥有7家自营医疗机构,包括2家肿瘤医院、3家诊所(或门诊部)、1家影像诊断中心和1家互联网医院。

而此前招股书披露的信息显示,美中嘉和则拥有8家自营医疗机构,包括2家肿瘤医院、4家诊所(或门诊部)、1家影像诊断中心和1家互联网医院。对比来看,美中嘉和的自营医疗机构减少了1家,类型为诊所(或门诊部)。

美中嘉和在招股书中称,该公司自2022年7月起策略性地终止经营大同诊所,以专注发展大同医院。截至最后实际可行日期,大同诊所正在注销登记。

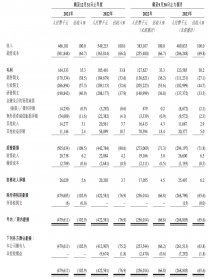

2019年、2020年、2021年和截至2022年9月30日止9个月(前三季度),美中嘉和的营收分别为1.27亿元、1.66亿元、4.71亿元和2.93亿元,年内亏损(净亏损)分别为2.81亿元、5.94亿元、8.32亿元和-5.38亿元。

美中嘉和在招股书中表示,绝大部分净亏损及经营活动所用现金净额来自建造新医疗机构产生的相关成本和开支。此外,该公司在扩展网络业务、发展医疗解决方案服务及推出新的云平台计划投入了大量时间和财务资源,以便为未来的增长做好准备。

在非香港财务报告准则下,美中嘉和的经调整净亏损分别为9204.6万元、3.22亿元、4.88亿元和3.72亿元。以此来看,美中嘉和仍处于换量扩张的阶段,收入保持增长态势,但亏损规模也在增加。

值得一提的是,美中嘉和的毛利率持续下滑,并在2021年转为负值,即由2019年的25.8%降至2020年的4.4%,并在2021年变成-10.0%,2022年前三季度则为-38.7%。美中嘉和在招股书中解释称,主要是由于其医疗机构于试行扩量阶段产生重大运营成本。

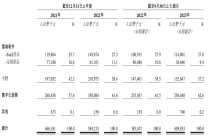

另据招股书介绍,截至2022年9月30日,美中嘉和录得银行及其他借款总额人民币24.06亿元。截至2022年9月30日,美中嘉和的银行及其他借款的约6.8%(或人民币1.64亿元)于一年内到期。

本次上市前,美中嘉和曾获得多轮融资,投资方包括中金资本、中信兴业投资、歌斐资产管理、国富衡诚等。

据招股书披露,美中嘉和于2018年12月、2020年3月和2021年8月分别完成15亿元A轮融资、7亿元B轮融资和4亿元C轮融资,对应每股成本分别为7.50元、9.00元和10.635元。

完成C轮融资后,美中嘉和的估值达到69亿元。在美中嘉和本次上市前的股权架构中,中金资本通过中金佳泰持股18.50%,中信兴业投资通过宁波信钰持股11.99%,歌斐资产管理通过歌斐云诺持股5.47%。

同时,杨建宇控制的泰和诚医疗股东集团(CMM股东集团)即:上海医学之星持股29.64%,北京泰和诚持股10.54%,天津泰和诚持股4.33%,上海信荷持股2.05%,通过投票委托安排可行使上海冠佑持股2.22%、长生资产持股2.05%的投票权。

据此,杨建宇最终控制上述股东合计50.83%的投票权,为美中嘉和的控股股东。

原文标题 : 美中嘉和再次冲刺港交所上市:旗下医疗机构减少,背负巨额借款