在中国的资本市场之上,医药企业无疑是最近几年最受市场关注的焦点,不少知名医药企业纷纷冲刺上市,在医药企业的上市大潮之下,各家医药公司可谓是你方唱罢我登场,而在这其中药师帮无疑也是最受市场关注的公司,作为一家知名的医药企业,药师帮能凭借上市实现翻身吗?

一、药师帮冲刺港股上市?

据蓝鲸财经的报道,根据港交所披露,在成立7年后,药师帮股份有限公司(简称“药师帮”)向港交所主板递交上市申请。

而据《财经天下》周刊的报道,作为一家院外医药产业数字化综合服务平台,与阿里健康、京东健康等B2C医药电商平台不同,药师帮堪称医药界的“1688”平台,它主要瞄准B2B业务,上游对接药企和药品分销商,下游对接药店及基层医疗机构。

一般而言,根据零售终端的类型不同,医药流通市场可以分为院内和院外。院内医药流通市场终端以各等级医院为主,“带量集采”措施在此发挥重要作用;院外医药流通市场终端由药店和基础医疗机构构成,其市场规模颇大且“有利可图”。

根据弗若斯特沙利文报告,以零售端销售额计,2021年中国医药市场规模达到1.8万亿元,其中,院外医药流通市场规模为5522亿元,约占总量的30.68%。

而观察者网分析发现,自2015年成立以来,药师帮共经历了6轮融资,共计融资金额30.49亿元人民币。在公司成立的当年,药师帮就获得上海常春藤资本、威盛股权投资1000万元Pre-A融资。在递交招股书之前,药师帮又进行了E轮融资。其中,百盈发展以1.5亿美元对价获得药师帮1735.78万股;百度以3000万美元对价获得347.15万股;阳光人寿保险也以3000万美元对价获得347.15万股;松禾以2306.69万美元对价获得267.04万股。

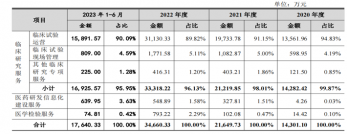

2019年至2021年,药师帮分别实现营收32.5亿元、60.65亿元、100.9亿元;同期分别亏损10.46亿元、5.72亿元和5.02亿元,三年共计亏损21.2亿元。

从营收结构来看,自营业务为药师帮贡献超九成的营收。2019年至2021年该公司自营业务分别收入30.12亿元、56.91亿元、95.9亿元,分别占总营收的92.7%、93.8%、95%;平台业务分别收入2.38亿元、3.73亿元、4.89亿元,仅占总营收的7.3%、6.2%、4.8%;而其它创新业务2021年的收入占比仅为0.2%。

而据蓝鲸产经也点出了,值得一提的是,药师帮成长过程中曾遭到多家药企的“封杀”。公开报道显示,2019年4月,扬子江药业、哈药集团、九州通、太极集团等十余家药企先后发布通告,要求经销商暂停向药师帮平台供货。

面对着药师帮的上市,让人最大的感觉就是这个公司真是非常不容易的,如今好不容易开始冲刺进入了上市阶段,那么冲刺港股上市的药师帮能凭借IPO实现翻身吗?

二、药师帮能凭借IPO实现翻身吗?

说实在,看到药师帮的上市其实不是让人特别意外的事情,基本上药师帮和大多数互联网公司都是相似的,通过大规模融资形成自己的市场优势,然后冲刺上市进入资本市场,借助资本杠杆来进一步推动业务,这条路已经有无数企业之前都已经走过了,我们到底该怎么看药师帮的上市呢?

首先,药师帮的业务模式可以说已经相当成熟。我们从药师帮的招股书中可以看到,药师帮其实采用的是一个非常成熟的业务模式,我们如果不看药师帮本身医药产业的业务逻辑,单纯看药师帮的产品逻辑就会发现,这就是一个在医药赛道中的“京东+天猫”,甚至于前文提到的“1688”的模式,根据药师帮的逻辑,他借助的就是当前传统医疗机构之外的院外市场,在院外市场上不断提升自己的市场占有率,从而获得足够的业务利润。

数据显示,中国互联网医疗市场由2016年的650亿元增至2021年的2831亿元,复合年均增长率为31.79%。其中专科服务、在线医疗及医药电商占据前三席位,市场规模分别占29.9%、29.7%及15.7%。而药师帮既不是阿里健康、京东健康的B2C模式,也不是叮当快药的O2O模式,而是更像B2B模式,借助自身A类牌照的优势,据药师帮的招股书显示,截至2021年底,药师帮链接的下游买家数量已超过43万,覆盖30.5万家药店、13万家基层医疗机构。

可以说,药师帮吃的就是传统大型医药企业如国药集团、九州通等难以覆盖到的小B端市场,借助互联网的背景来做B2B的批发业务,从而形成了属于自己的产品线。

其次,亏损虽然不是问题但是也能说明问题。我们一直以来都在说,对于一个互联网企业而言,在发展前期的亏损其实都是很正常的现象,亏损不是问题,但是对于药师帮这样的B2B电商企业来说,虽然亏损不需要过度担心,但是隐藏在亏损之下的问题也的确需要好好考虑:

一是药师帮的自营业务本身的低利润趋势难以改变。药师帮不是2C的企业,其主要的业务方向都是集中在B端,这也就是药师帮的核心自营业务,但是正如同大多数B2B电商一样,做自营业务量很大,但本身的利润却不高,根据钛媒体的报道,药师帮自营业务板块的的毛利率并不高,2019年至2021年,其自营业务毛利率分别为1.3%、5.1%和5.2%。这么低的利润率水平却占据了药师帮绝对的收入大头,这一点不得不说药师帮赚的是辛苦钱。

二是作为中间商却始终被上游药企所敌视。我们看到药师帮上市之前最令市场关注的是上游药企的敌视行为,之前药师帮被多家药企发通告封杀,这是因为药师帮作为医药流通环节中重要的中间商已经发展的足够壮大了,由于大量的医药采购存在,让药师帮压低了药企的市场价格,同样也让药企的利润受损,在这样的情况下,药企们或多或少对于药师帮都是非常敌视的,如果这个问题没有办法得到解决,未来仍不排除有药企会针对药师帮的行为出现。

三是药师帮的赛道竞争日趋白热化。对于当前的药师帮来说,B2B赛道虽然前期市场竞争较小,但是却是一个没有太多护城河的赛道,只要这些互联网巨头愿意,都可以轻而易举的进入这个赛道之中,之前药师帮凭借的是自己A类牌照的优势,但是这个牌照却不是独享的,别家也可以拥有。例如京东旗下京东健康、药京采;阿里旗下阿里健康;腾讯布局的未名企鹅并投资老百姓连锁都是盯上了这一块蛋糕,对于药师帮来说未来更难的就是和这些巨头直接对抗。

第三,药师帮能借助IPO实现翻身吗?从长期市场发展的角度来说,药师帮的上市应该没有太多的障碍,市场上对于这家公司还是保持着相当乐观的态度,但是这种乐观态度帮助了药师帮多轮的融资,却不一定能帮助药师帮实现资本市场的良好表现,从当前资本市场的特点来看,大多数资本市场的投资者都非常现实,你上市之前可以不盈利,但是你的故事如果没有足够的想象空间的话,我也不一定给你好的预期。

而对于药师帮来说,当前上市的第一笔IPO融资将会是至关重要的事情,如果药师帮能够把这笔钱用好了,特别是控制好自己的成本费用支出,特别是营销费用支出的话,还是有可能实现市场盈利的。如果赚钱之后,再给市场更多的故事,再把创新业务优势给不断构建出来,这样的药师帮才能真正得到资本市场的认同。

因此,对于当前的药师帮来说,上市并不困难,困难的是如何真正实现长期的发展。

原文标题 : 三年亏损超20亿,冲刺港股上市的药师帮能借IPO翻身吗?