最近,医疗大数据头部的零氪科技宣布了已向美国证券交易委员会申请撤回上市的计划,也被外界认为是零氪科技自去年赴美IPO中止后确定不再登陆美股市场,此外零氪科技也透露出正在考虑其他替代方案。

不过去年9月份有消息称,零氪科技或转向港股市场,但其并没有相关回应。而且自零氪科技去年上市计划搁浅至今,国内医疗赛道也几经变化,A股市场医疗上市暂缓,港股反呈现出积极的一面,由此可见零氪科技转头赴港上市的几率较大。

然而亏损的零氪在尚不能打通盈利路径的情况下,还面临着政策、市场环境等外部影响的波动,尤其是医疗大数据作为一个新兴的细分市场正处于早期阶段,加上赴美上市不利也让其下一步的IPO计划充满了不确定性。如此之下,即便零氪科技能成功登陆二级市场,如何获取更多的投资者信任也是新的挑战。

医疗+大数据,亏损是主命题

据其先前披露的招股书显示,零氪科技是一家医疗大数据解决方案提供商的企业,而无论是医疗还是大数据都是烧钱较大的行业,医疗大数据又作为两者的交叉领域且又是新兴市场,零氪科技显然是难逃亏损局面。

零氪科技在招股书中透露,自成立起每个财政年度都会出现净亏损,仅在2019年和2020年两年亏损额就超过了9亿元。尽管零氪科技将亏损解释为业务发展和系统基础建设与平台的增强所必需的投入,但难见盈利前景也让其亏损局面长期继续。

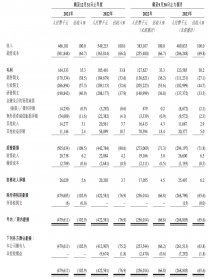

招股书显示,零氪科技2019年和2020年的营收分别为4.99亿元和9.42亿元,同比增长89%,净亏损分别为4.34亿元和4.89亿元;到了2021年第一季度营收为2.23亿元,净亏损达到1.38亿元。

可以看到零氪科技2020年的净亏损幅度在扩大,而2021年第一季度的净亏损也在扩大,同比增加116%,相当于2020年净亏损的28%,可预计2021年的亏损额相比上年同期将出现较大幅度的提升。

有意思的是零氪科技成本支出的增幅还高于营收增幅,2020年的营收增幅为88.70%,而成本增幅达到97.26%,同时营业成本占营收的比例提升了4个百分点到91.8%;2021年一季度的表现也是如此,营收增幅为40.25%,成本增幅为44.83%,营业成本占营收的比例更是提升至94.1%。

此外零氪科技的研发支出占比较小,营销支出占比较大,但都在侵蚀着利润空间。招股书显示,零氪科技2019年的研发费用为1.81亿元,占营收的比例为36.2%,到了2020年研发支出仅有0.87亿元,同比下降51.93%,占比更是下降至9.2%;而其2019年和2020年的营销费用支出分别为1.38亿元和1.24亿元,降幅仅有10.14%,无论是总额还是占总营收的比例表现都相优于研发费用。

到了2021年一季度零氪科技研发支出占比再次出现下降,而营销支出占比同比上升且高于研发费用支出。可见作为医疗大数据头部企业,零氪科技的研发与营销支出表现着实有些跑偏行业属性,更有超过80%的收入贡献来源为药品和保健品业务。

招股书显示,LinkCare和LinkSolutions为零氪科技的主要收入来源,前者为患者诊疗提供方案及服务,后者是真实世界研究服务及临床与数据方面的服务。其中前者所占总营收比例从2019年的77%提升至2021年一季度的84%,但来自于药品和保健品销售的收入却是大头,报告期内占总营收的比例分别为75%、85.5%、80.2%。

也就是说零氪科技尽管宣称自己是医疗科技方面的企业,但结果却依靠药物销售营收,即“卖药”为生,可见其医疗大数据的科技故事并不好讲。

资本故事好看不好讲

前面提到零氪科技的研发支出比例并不高,2020年还出现了下滑,占总营收的比例更是不足10%。如此低研发占比,零氪科技还能保持营收上涨,显然是离不开主营业务药品的售卖。但是基于AI与大数据方面的诊断以及药物临床方面的科技服务,也就是医疗大数据方面的服务却没有太好的表现。

招股书显示,零氪科技在2020年及2021年一季度来自于LinkSolutions的营收分别为1.20亿元和0.36亿元,占总营收的比例分别为12.73%、16.14%。即便LinkSolutions方面的营收占比呈现出上升的趋势,但仍很难支撑起零氪科技近十亿元的营收规模。

尽管医疗大数据整合了医疗、人工智能等领域的资源与技术,能更加准确地预测疾病发展,让其成为新一轮的商业机会。但目前的人工智能领域的商业化尚在步履维艰的推进,多数企业更是陷入亏损泥潭,加上需要整合医疗方面的资源,使得医疗大数据的交叉属性更加突出,尤其是行业需要更长的时间培育,导致尽管行业前景远大,企业的商业化步伐并不顺畅。

零氪科技就是其中一个很明显的例子,尽管营收增长,但所付出的成本支出也在提升,进而导致其毛利率下降,招股书显示,零氪科技2019年到2021年一季度毛利率分别是12.16%、8.20%、5.94%。再对比其净亏损额,可见零氪科技自身的商业化探索仍处于发展阶段。

数据显示,中国医疗大数据解决方案2021年的市场规模为212.6亿元,相比于2016年的28.1亿元的市场规模,年均复合增长率达49.89%。而医疗大数据解决方案市场又细分为医院、生命科学、政府等细分市场,其中医院医疗大数据解决方案的细分市场最大,2019年的占比达到52.47%。

细分市场也让企业的医疗大数据发展更加有侧重,再结合零氪科技2020年1.2亿元的医疗大数据营收,更让其医疗大数据商业化故事充满了色彩,但以目前的发展状况,也让其更难撑起医疗科技的故事。

即便是其主营收来源的药品和保健品业务,也很难支撑其新的资本故事。尽管国内医药市场在万亿水平,肿瘤又是增长最快的医药领域,2019年的市场规模达到1827亿元,但是零氪科技虽然以卖药为主,但本身就是个方案解决提供商,很难凭借医药支撑其未来的发展。

也就是说无论是药品还是医疗大数据,零氪科技都存在着资本故事好看却难以吸引人的困境,尤其是赴美上市失利,也让其融资发展受到一定的限制。

烧钱难增信任

自去年6月份递交招股书之前,零氪科技已经融资了六轮,包括中金、中投、MBK、阿里健康、淡马锡等机构,融资金额超过20亿元。其中,零氪科技IPO之前,淡马锡为其第一外部大股东持股11.7%,阿里健康持股8.4%。

资本的强力加持也让零氪科技在持续亏损下保持了营收增长,据其招股书显示,截至2021年一季度末,零氪科技的现金及现金等价物还有8.24亿元,而其负债总额达到7.64亿元。到如今已经13个月没有新融资的零氪科技,尤其是在赴美上市计划暂停后,新的规模扩张势必受到影响。

尽管零氪科技营收规模位居行业前列,但是竞争力却难以保持。IDC的数据显示,2020年中国医疗大数据解决方案市场的CR6为54.6%,并没有零氪科技的身影。

虽然零氪科技真实世界研究服务业务的收入位居首位,占比超过10%,但是所占其营业收入的比例仅有5%。由此可见,短期内真实世界研究服务很难承担起营收规模的扩张,加上LinkSolutions整体都处于商业化的早期阶段,研发投入比重的减少以及较长时间内未有新的融资等因素的叠加,也让其医疗大数据的潜力很难在未来较短时间内得到释放。

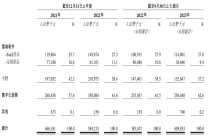

即便零氪科技能很快调整上市节奏,尽快登陆二级市场,也很难获得投资者的信赖。比如医渡云在去年年初成功登陆港股市场,但市场表现却难如人意。尽管医渡云(医渡科技)市值曾一度超过540亿港元,但是股价自上市以来的走势却呈现出下行趋势,截至目前其股价已跌破10港元大关,较其最高点的69.8港元元已经跌去了87%,市值更是落到86亿港元。

除了股市整体的不乐观外,持续且不见收缩的亏损面是其股价看衰的重要原因。财报显示,医渡云2018年到2021年净亏损分别是9.78亿元、9.34亿元、15.10亿元、37.00亿元,四年净亏损额突破70亿元,而2021年的营收仅有8.67亿元。

一边是营收增幅有限,一边亏损呈现出拉大局面,再加上如此不成比例的营收亏损额以及行业发展的早期阶段,即便是医疗大数据解决方案市场排名第一的医渡云也难以获得更多的投资者信任。

如此来看,即便零氪科技能够上市,如何吸引更多的投资者也是个巨大的挑战,更何况何时成功上市依然是个未知数,零氪科技还需要准备的更多。

原文标题 : 零氪科技上市路暂停,为持续亏损再蒙新阴影