作者:潘妍、苏杭

出品:洞察IPO

上交所&深交所

新 股 上 市

1月10日-1月16日,上交所无新公司上市;深交所有1家公司登陆主板,创业板有3家。

数据来源:公开信息;图表制作:洞察IPO

1. 泰慕士:迪卡侬、森马服饰、Kappa等服装品牌的针织面料服装贴牌服务商。上市首日封涨停板,收涨43.98%,截至2022年1月17日已出现5个涨停板。

2. 招标股份:综合性工程咨询服务提供商上市首日涨幅达128.14%。

3. 唯科科技:主要从事精密注塑模具的研发、设计、制造和销售业务。上市首日即破发,跌幅达6.07%。

4. 星辉环材:高分子合成材料聚苯乙烯供应商,上市首日开盘即破发,跌幅达7.61%。

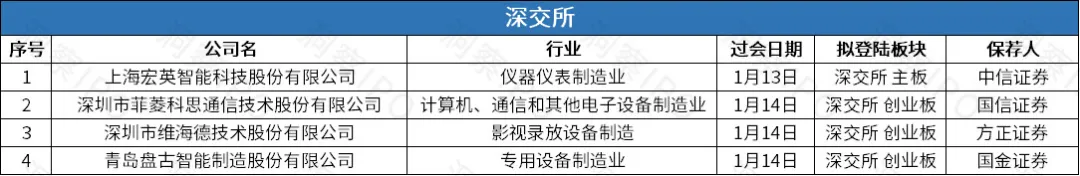

通过上市委员会审议会议

1月10日-1月16日,上交所主板有1家公司过会,科创板有3家;深交所主板有1家公司过会,创业板有3家。

1. 五芳斋:冲刺“粽子第一股”。

2. 宣泰医药:主要从事仿制药的研发、生产和销售以及CRO服务。

3. 中科蓝讯:白牌TWS耳机的上游主控芯片厂商。

4. 隆达股份:主要从事航空航天和燃气轮机等领域用高品质高温合金业务。

数据来源:公开信息;图表制作:洞察IPO

1. 宏英智能:移动机械与专用车辆智能电气控制系统产品及解决方案的提供商。

2. 菲菱科思:主要从事网络设备的研发、生产和销售。

3. 维海德:音视频通讯设备及解决方案供应商。

4. 盘古智能:风电集中润滑系统及其部件的风机零部件制造商。

递交上市申请

1月10日-1月16日,上交所科创板有3家公司递交上市申请;深交所无公司过会。

数据来源:公开信息;图表制作:洞察IPO

1. 中巨芯:电子湿化学品、电子特种气体和前驱体材料生产商。

2. 源杰科技:主营光芯片的研发、设计、生产与销售。

3. 北京通美:磷化铟衬底、砷化镓衬底、锗衬底、PBN(热解氮化硼)材料及其他高纯材料生产商。

中巨芯于1月10日披露招股书

拟登陆上交所科创板

1月10日,中巨芯科技股份有限公司(简称:中巨芯)科创板IPO获上交所受理,保荐机构为海通证券。

招股书显示,中巨芯拟发行不超过3.69亿股,计划募集资金15亿元,将用于中巨芯潜江年产19.6万吨超纯电子化学品项目以及补充流动资金。

中巨芯专注于电子化学材料领域,主要从事电子湿化学品、电子特种气体和前驱体材料的研发、生产和销售,产品广泛应用于集成电路、显示面板以及光伏等领域的清洗、刻蚀、成膜等制造工艺环节。

其中,电子湿化学品包括电子级氢氟酸、电子级硝酸、电子级硫酸、电子级盐酸、电子级氨水、缓冲氧化物刻蚀液、硅刻蚀液等;电子特种气体包括高纯氯气、高纯氯化氢、高纯六氟化钨、高纯氟碳类气体等;前驱体材料HCDS、BDEAS、TDMAT等。

财务数据方面,2018年-2020年,中巨芯分别实现营业收入1.56亿元、3.31亿元、4亿元,2019年、2020年营收增幅分别为112.21%、20.80%;净利润分别为-1433.41万元、-516.27万元、2360.76万元。

2021年1-6月,中巨芯的营业收入为2.52亿元,净利润为3662万元。

源杰科技于1月10日披露招股书

拟登陆上交所科创板

1月10日,陕西源杰半导体科技股份有限公司(简称:源杰科技)科创板IPO获上交所受理,保荐机构为国泰君安证券。

招股书显示,源杰科技拟发行不超过1500万股,计划募集资金9.8亿元,将用于10G、25G光芯片产线建设项目;50G光芯片产业化建设项目;研发中心建设项目;补充流动资金。

源杰科技聚焦于光芯片行业,主营业务为光芯片的研发、设计、生产与销售,主要产品包括2.5G、10G和25G及更高速率激光器芯片系列产品等,目前主要应用于光纤接入、4G/5G移动通信网络和数据中心等领域。

财务数据方面,2018年-2020年,源杰科技分别实现营业收入7041.11万元、8131.23万元、2.33亿元,2019年、2020年营收增幅分别为15.48%、187.01%;净利润分别为1553.18万元、1320.7万元、7884.49万元,2019年、2020年净利增幅分别为-14.97%、496.99%。

2021年1-6月,源杰科技的营业收入为8751.34万元,净利润为3248.08万元。

北京通美于1月10日披露招股书

拟登陆上交所科创板

1月10日,北京通美晶体技术股份有限公司(简称:北京通美)科创板IPO获上交所受理,保荐机构为海通证券。

招股书显示,北京通美拟发行不超过9839万股,计划募集资金11.67亿元,将用于砷化镓半导体材料项目及补充流动资金。

北京通美是一家全球知名的半导体材料科技企业,主要从事磷化铟衬底、砷化镓衬底、锗衬底、PBN材料及其他高纯材料的研发、生产和销售。

北京通美的磷化铟衬底、砷化镓衬底、锗衬底产品可用于生产射频器件、光模块、LED(MiniLED及MicroLED)、激光器、探测器、传感器、太空太阳能电池等器件,在5G通信、数据中心、新一代显示、人工智能、无人驾驶、可穿戴设备、航天等领域具有广阔的应用空间。

财务数据方面,2018年-2020年,北京通美分别实现营业收入4.9亿元、4.62亿元、5.83亿元,2019年、2020年营收增幅分别为-5.72%、26.17%;净利润分别为3680.88万元、-2806.35万元、6027.42万元。

2021年1-6月,北京通美的营业收入为3.94亿元,净利润为3993.78万元。

港交所

新 股 上 市

1月10日-1月16日,港交所有2家公司成功挂牌。

数据来源:公开信息;图表制作:洞察IPO

1. 环龙控股:主要以VANOV及obear品牌从事造纸毛毯的设计、制造及销售,上市首日微涨0.82%。

2. 金力永磁:“稀土永磁第一股”上市首日即破发,跌收16.57%。

新 股 招 股

1月10日-1月16日,港交所无新公司招股。

通过上市聆讯

1月10日-1月16日,港交所有1家公司通过聆讯。

数据来源:公开信息;图表制作:洞察IPO

1. 创新奇智:中国第三大企业AI解决方案提供商。

递交上市申请

1月10日-1月16日,港交所主板有9家公司递交上市申请。

数据来源:公开信息;图表制作:洞察IPO

1. 医达健康:创新精准外科智能解决方案提供商。

2. 神力建材:河南省最大的预拌混凝土生产商。

3. 北森控股:中国最大的云端人力资源管理(HCM)解决方案提供商。

4. 中康控股:综合健康大数据解决方案提供商。

5. 康沣生物:微创介入冷冻治疗领域的医疗器械公司。

6. 佳捷康:医疗耗材及个人卫生用品制造商。

7. 七欣天:中式海鲜餐厅运营商。

8. 云涌控股:专注于集换式卡牌游戏、游戏机及主机游戏分销的公司。

9. 乐普心泰医疗:先天性心脏病(结构性心脏病的主要应用领域)介入医疗器械供应商。

医达健康于1月10日披露招股书

拟登陆港交所主板

1月10日,医达健康医疗科技控股有限公司(简称:医达健康)向港交所递交招股书,拟香港主板IPO上市,摩根士丹利、中金公司为其联席保荐人。

招股书显示,本次发行医达健康将用于核心产品IQQA-Guide系列;现有产品管线中的余下产品;加强研发能力;通过收购、股权投资或合营企业与有协同业务的公司进行战略合作;营运资金及一般企业用途。具体募集金额未披露。

医达健康是一家提供创新精准外科智能解决方案的先行者,自主研发了经皮手术机器人IQQA-Guide系列,其中包括核心产品IQQA-Guide 1.0(MII),其适应症扩充版本及IQQA-Guide 2.0(SI-ROBOT)。IQQA-Guide 1.0(MII)于2020年1月获得国家药监局批准,用于肺及腹部实体器官的经皮介入手术导航。

医达健康亦在开发IQQA-Guide1.0(MII)的适应症扩充版本及IQQA-Guide 2.0(SI-ROBOT)版本,并分别于2021年9月及2021年12月在中国进入临床试验阶段。此外,医达健康的产品组合亦包括四种已经商业化的精准手术软件,以及四种候选手术机器人、四种候选精准手术软件及若干正在开发的医疗消耗品。

财务数据方面,2019年、2020年,医达健康分别实现营业收入2005.9万元、2230.3万元,2020年营收增幅为11.19%;经调整净利润分别为-4919.6万元、-4791.4万元。

2021年1-10月,医达健康的营业收入为4843.9万元,经调整净利润为-8672.1万元。

医达健康曾于2021年7月9日向港交所递交招股书,目前已失效。

神力建材于1月10日披露招股书

拟登陆港交所主板

1月10日,中国神力建材控股有限公司(简称:神力建材)向港交所递交招股书,拟香港主板IPO上市,中州国际融资为其独家保荐人。

招股书显示,本次发行神力建材将用于建设或收购新搅拌站、偿还未偿还的银行贷款、升级生产设施的环保功能、营运资金及其他一般企业用途,具体募集金额未披露。

神力建材是河南省郑州一家预拌混凝土生产商。根据弗若斯特沙利文报告,截至2020年12月31日止年度,神力建材按收入及产量计是河南省最大的预拌混凝土生产商,在郑州的市场份额分别约为3.3%及3.2%,在河南省的市场份额分别约为1.2%及1.1%。

财务数据方面,2019年、2020年,神力建材分别实现营业收入10.97亿元、10.87亿元,2020年营收增幅为-0.99%;净利润分别为9320.6万元、1.03亿元,2020年净利增幅为10.16%。

2021年1-9月,神力建材的营业收入为5.11亿元,净利润为4276.6万元。

神力建材曾于2019年6月25日向港交所递交招股书,目前已失效。

北森控股于1月10日披露招股书

拟登陆港交所主板

1月10日,北森控股有限公司(简称:北森控股)向港交所递交招股书,拟香港主板IPO上市,摩根士丹利、中金公司为其联席保荐人。

招股书显示,本次发行北森控股将用于进一步升级一体化云端HCM解决方案、持续改善产品及技术开发能力、投资于销售及营销以促进发展并提高品牌知名度、增强客户成功及服务方面的能力、营运资金及其他一般公司用途,具体募集金额未披露。

根据灼识咨询,以2020年收入计,北森控股是中国最大的云端人力资源管理(HCM)解决方案提供商。北森控股的平台iTalentX为企业提供云端软件解决方案,以帮助其高效地招聘、测评、管理、发展及留用人才。

根据灼识咨询,北森控股的平台是业内首个亦是唯一一个提供全套云端应用的平台,涵盖企业于员工全生命周期的HCM需求。通过打通模块功能与底层数据提供端到端一体化HCM解决方案。

财务数据方面,2019年-2021年截至3月31日止年度,北森控股分别实现营业收入3.82亿元、4.59亿元、5.56亿元,2019年、2020年营收增幅分别为19.95%、21.33%;经调整净利润分别为-1.69亿元、-2.42亿元、-1.08亿元。

2021年截至9月30日止六个月,北森控股的营业收入为3.13亿元,经调整净利润为-8273.4万元。

中康控股于1月11日披露招股书

拟登陆港交所主板

1月11日,中康控股有限公司(简称:中康控股)向港交所递交招股书,拟香港主板IPO上市,法巴银行为其独家保荐人。

招股书显示,本次发行中康控股将用于升级及丰富SaaS产品(专注于智慧决策云、智慧零售云、智慧医疗云及智慧健康管理云)以及其营销及推广、对技术及数据仓库进行进一步研发、升级健康产业参与者网络、日后在中国及国际市场的战略投资及收购机会、营运资金及一般企业用途,具体募集金额未披露。

中康控股是一家在大数据及技术的驱动下,致力于为中国健康产业的企业级客户提供大数据解决方案的领先公司之一。

根据艾瑞咨询报告,按收入;所服务的顶级医疗产品制造商(基于Torreya及药智网编制的2020年顶级医疗产品制造商名单)数目;及企业级客户数目计,中康控股于2020年就中国健康大数据解决方案医疗产品及渠道分部而言排名第一。

财务数据方面,2018年-2020年,中康控股分别实现营业收入1.64亿元、1.78亿元、2.02亿元,2019年、2020年营收增幅分别为8.13%、13.68%;经调整净利润分别为6110.6万元、5437.9万元、6532.9万元,2019年、2020年净利增幅分别为-11.01%、20.14%。

2021年1-9月,中康控股的营业收入为2.4亿元,经调整净利润为7573万元。

中康控股曾于2021年6月25日向港交所递交招股书,目前已失效。

康沣生物于1月12日披露招股书

拟登陆港交所主板

1月12日,康沣生物科技(上海)股份有限公司(简称:康沣生物)向港交所递交招股书,拟香港主板IPO上市,花旗银行、华泰国际为其联席保荐人。

招股书显示,本次发行康沣生物将用于用于研发活动、商业推广及制造核心产品;心脏冷冻消融系统的研发活动、注册备案、计划商业推广及制造;目前产品管线的其余14项产品及在研产品的研发活动、注册备案、计划商业推广及制造;提升研发能力及扩大产品组合;扩大知识产权组合;营运资金及一般企业用途。具体募集金额未披露。

康沣生物是一家领先的医疗器械公司,在微创介入冷冻治疗领域具备独特优势,产品管线包括各种冷冻治疗系统和手术耗材。

康沣生物凭藉独特的液氮冷冻消融技术,打造了一个全面的产品组合,主要专注于两大治疗领域:血管介入疗法,以治疗房颤及高血压等心血管疾病,及经自然腔道内镜手术(NOTES),以治疗泌尿、呼吸及消化系统疾病(例如膀胱癌、慢阻肺、哮喘、气道狭窄、胃癌及食道癌)。

财务数据方面,2020年及2021年1-9月,康沣生物的营业收入分别为905.4万元、1471.3万元,净利润分别为-1.59亿元、-9292.3万元。

佳捷康于1月12日披露招股书

拟登陆港交所主板

1月12日,佳捷康创新集团有限公司(简称:佳捷康)向港交所递交招股书,拟香港主板IPO上市,交银国际为其独家保荐人。

招股书显示,本次发行佳捷康将用于进一步加强研发工作,向现有及/或潜在客户推广独立研究成果,从而加深与客户的关系;扩展生产设施并在生产设施开发自动化系统;一般营运资金。具体募集金额未披露。

佳捷康是一家医疗耗材及个人卫生用品制造商,总部位于北京密云,在医用护理垫、卫生巾及失禁垫的ODM领域处于领先地位。佳捷康也制造及供应“捷护佳”及“月自在”自有品牌产品。

根据灼识咨询报告,按2020年产值计,佳捷康在中国所有生产医用护理垫的OEM/ODM中排名第一,按2020年出口值计,佳捷康在中国所有生产卫生吸收用品及失禁垫的OEM/ODM中排名第一。

财务数据方面,2019年、2020年,佳捷康分别实现营业收入3.92亿元、5.94亿元,2020年营收增幅为51.69%;净利润分别为3564万元、8200.2万元,2020年净利增幅为130.08%。

2021年1-9月,佳捷康的营业收入为4.19亿元,净利润为3780万元。

七欣天于1月12日披露招股书

拟登陆港交所主板

1月12日,七欣天国际控股有限公司(简称:七欣天)向港交所递交招股书,拟香港主板IPO上市,招银国际、国泰君安国际为其联席保荐人。

招股书显示,本次发行七欣天将用于扩大餐厅网络、加强供应链能力、营运资金及一般企业用途,具体募集金额未披露。

七欣天是一家中式海鲜餐厅运营商。根据弗若斯特沙利文的资料,按2020年收入和餐厅数量计算,七欣天是中国最大的海鲜餐厅,占高度分散的中国海鲜餐厅市场总市场份额的1.2%。按2020年自营餐厅的收入计算,七欣天是中国第三大火锅连锁餐厅。

财务数据方面,2019年、2020年,七欣天分别实现营业收入12.85亿元、14.26亿元,2020年营收增幅为10.95%;净利润分别为8115.7万元、1.72亿元,2020年净利增幅为112.2%。

2021年1-9月,七欣天的营业收入为14.8亿元,净利润为2.59亿元。

云涌控股于1月13日披露招股书

拟登陆港交所主板

1月13日,云涌控股有限公司(简称:云涌控股)向港交所递交招股书,拟香港主板IPO上市,富德金融为其独家保荐人。

招股书显示,本次发行云涌控股将用于策略性投资及收购、提升于电子游戏发行业务的能力、开发新销售及交易平台、发展卡牌评级业务、优化及升级现有IT系统、一般营运资金及其他公司用途、偿还银行借款,具体募集金额未披露。

云涌控股为一家专注于集换式卡牌游戏、游戏机及主机游戏分销的公司。品牌组合内有18个主要品牌,包括武士道品牌、魔法风云会、Nintendo Switch、宝可梦及游戏王等。

根据弗若斯特沙利文报告,按2020年的收益计,云涌控股在亚太地区的集换式卡牌游戏分销(游戏及收藏品市场的一个小的细分市场)方面排名第一,并在台湾的游戏机及主机游戏分销方面排名第一,在亚太地区游戏及收藏品市场的市场占有率约为1.0%。

财务数据方面,2018年-2020年,云涌控股分别实现营业收入1.23亿港元、2.27亿港元、10.12亿港元,2019年、2020年营收增幅分别为84.61%、345.44%;净利润分别为1414.5万港元、3788.2万港元、9877.5万港元,2019年、2020年净利增幅分别为167.81%、160.74%。

2021年1-9月,云涌控股的营业收入为12.15亿元,净利润为1.38亿元。

云涌控股曾于2021年6月29日向港交所递交招股书,目前已失效。

乐普心泰医疗于1月14日披露招股书

拟登陆港交所主板

1月14日,乐普心泰医疗科技(上海)股份有限公司(简称:乐普心泰医疗)向港交所递交招股书,拟香港主板IPO上市,中金公司为其独家保荐人。

招股书显示,本次发行乐普心泰医疗将用于为未来五年内的研发活动提供资金、未来五年的销售及营销活动、在未来五年内提升产能及加强制造能力、为未来五年内潜在的战略投资及收购提供资金、营运资金及一般公司用途,具体募集金额未披露。

乐普心泰医疗为乐普医疗(300003.SZ)分拆的先天性心脏病(CHD)(结构性心脏病的主要应用领域)介入医疗器械供应商,致力于主要针对结构性心脏病的介入医疗器械的研发、生产及商业化。

乐普心泰医疗拥有全面的产品组合,18种上市封堵器产品、11种封堵器在研产品以及21种主要心脏瓣膜在研产品,所有产品均为自主研发。截至最后实际可行日期,乐普心泰医疗目前的业务专注于封堵器产品,并且心脏瓣膜在研产品处于临床前或临床试验阶段,并无已上市的心脏瓣膜产品。

财务数据方面,2018年-2020年,乐普心泰医疗分别实现营业收入9904.2万元、1.16亿元、1.48亿元,2019年、2020年营收增幅分别为17.58%、27.30%;净利润分别为3861.1万元、5190.9万元、6877.2万元,2019年、2020年净利增幅分别为34.44%、32.49%。

2021年1-9月,乐普心泰医疗的营业收入为1.69亿元,净利润为5155.2万元。

乐普心泰医疗曾于2021年6月25日向港交所递交招股书,目前已失效。