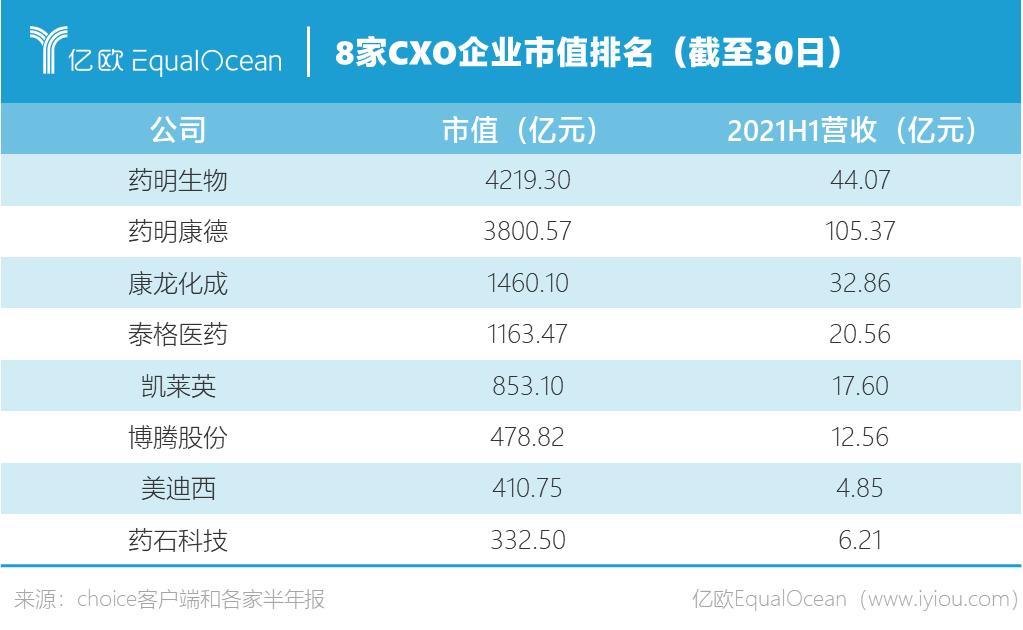

截至8月30日,生物医药企业陆续发布2021年半年报,其中,起码有8家CXO企业发布了半年报。无一例外,在疫情逐渐平稳后,各家都是营收与利润双增长。

从业绩来看,CXO龙头药明系可谓一枝独秀。药明康德上半年实现营收105.37亿元,同比增长45.7%。药明生物营收44.07亿元,同比增长126.7%。与此同时,两家的市值都在4000亿元左右。无论是业绩还是市值排行榜,两家都是当之无愧的排头兵。

凯莱英的表现则有些魔幻。据15日发布的半年报,其营业收入为17.60亿元,同比增长39.04%。然而这可喜的业绩并没有在第二天为其股价带来好势头。次日,凯莱英股价开盘便迅速被砸跌停。

要知道,在两天前,凯莱英的股价还在持续上走,市值一度冲上近千亿。业内普遍认为,高瓴资管在二季度的“跑路”,或为其带来了大影响。不过,尽管股价跌停,证券公司和研究机构却有着相反的态度——皆给予凯莱英“增持”或“买入”评级。

从细分领域来看,以分子砌块为导向的CDMO企业药石科技为首家发布中报,财报显示,其2021H1实现营收6.2亿元,同比增长35.2%;实现归母净利润3.8亿元,同比增长336.5%。专攻细胞和基因治疗的CDMO企业博腾股份同样发展迅速,上半年实现营业收入12.56亿元,同比增长35.73%;实现扣非净利润2.01亿元,同比增长69.99%。

实际上,当全球制药产业分工逐步细化和专业化,CDMO模式已经进入“快车道”。CDMO企业药明生物超4000亿元的市值,正是各界对该赛道看好的验证。而在这条赛道中,多家券商则认为细胞和基因治疗CDMO值得期待。东吴证券医药行业首席分析师朱国广曾在研报中直言,细胞基因治疗带富CDMO“卖水人”。

近两年,国内资本市场十分追捧CXO。同样是千亿级别的公司,国内似乎只用几年就走完了海外巨头20多年的路。到目前为止,全球CXO龙头诸如昆泰、Labcorp(原科文斯)市值一个仅3000亿元出头,另一个则还不到2000亿元,远不及药明系两位排头兵。而从营收来看,2021年上半年,昆泰和Labcorp都实现近500亿元营收,几乎是药明康德的5倍,药明生物的8倍。

不过,朱国广曾撰文指出,未来,全球最大的CXO将诞生于中国。“我们判断18-28年是中国CXO公司发展的黄金十年,各细分领域龙头公司收入体量有十年8-14倍的收入空间。”他说道。

市值高涨的背后,是借助中国创新药市场红利,国内CXO企业正在乘风飞翔的现实。眼下,这些茁壮成长的头部CXO企业也将目光放到了与创新药企深度绑定的关系上。目前,继药明康德走上VIC模式后,泰格医药也紧随其后,在7月份出资百亿参与大型生物医药产业基金。

而在加速扩张的同时,头部CXO企业却不得不面对最大的瓶颈——产能。各家在中报中都披露了产能扩建的进展。不过,相较于资本能“砸”出越来越多的产能,合格专业人才的缺乏,却不一定是有钱就能解决。

各家业务大PK

2021上半年,截至8月30日,CRO版块已经上涨了22.20%。而透过各家中报,也得以窥探这半年来国内CXO行业各个阶段的火热。可以说,无论是从营收和利润还是从订单数量来看,各家的增长仍有广阔空间。

从市值来看,前五位的CXO企业分别是药明生物、药明康德、康龙化成、泰格医药和凯莱英。目前,药明生物的市值遥遥领先,远超4000亿元,而紧随其后的药明康德则接近4000亿元。这两家企业,已经将“医药一哥”恒瑞甩在了后头。

从布局来看,市值第一的药明生物、凯莱英都是CDMO企业,康龙化成则注重临床前CRO,而号称一站式全产业链布局的药明康德,目前的创收主力军亦是临床前CRO,即中国区实验室业务。泰格医药则是临床CRO的代表。

按照细分赛道来看,截至目前,在临床前CRO领域,药明康德、康龙化成和美迪西都发布了中报。其中,药明康德的中国区实验室业务(药物发现CRO和临床前CRO)收入同比增长45.2%到54.87亿元,主要受益于中国与海外市场需求的强劲增长。

眼下,该板块依旧是其中长期发展的重要驱动力,总收入比重为52%。作为“跟随分子”战略的入口,该业务还可以为下游业务导流。报告期内,药明康德的长尾客户战略为其新增544个新客户,长尾客户收入比例也在2021年二季度提升至65%的历史高位。

市值仅次于药明康德的康龙化成,则在报告期内实现营收约32.86亿元,同比增长49.81%;利润在收入增长下,规模效应进一步增加,营业利润约为6.70亿元。而从市值和营收来看,二三名仍有一定差距。

目前,实验室业务(临床前CRO)是康龙化成营收的主力军,上半年实现收入20.27亿元,相比去年同期增长41.87%,占总收入比重为61.69%,毛利率进一步提升。而在实验室业务之外,康龙化成还布局了CMC(小分子CDMO)服务等。报告期内,该业务实现营业收入7.62亿元,相比去年同期增长50.50%,毛利率更是大幅提高7.67个百分点至36.65%。

在财报中,康龙化成将这一增长归结于前期积累的众多药物发现项目进入药物开发阶段、CMC(小分子CDMO)服务范围拓展及技术能力提升、产能的不断扩大,加之国内创新药市场的发展提供的助力。

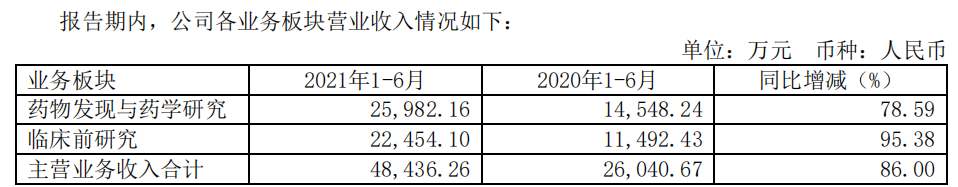

不同于前两家都在布局CXO全产业链,美迪西则是一家专注于临床前CRO公司。尽管规模尚不能与龙头企业相比,但也发展迅速——上半年创收4.85亿元,营业收入持续稳步增长,同比增长86.26%。

美迪西2021年H1业务营收情况。图源:美迪西2021中报

而拆分它的临床前CRO业务来看,美迪西布局了药物发现与药学研究,以及临床前研究两大版块。其中,药物发现与药学研究是创收主力,主要包括化合物合成及筛选、原料药及制剂工艺研究等服务。报告期内,该版块实现营收约2.60亿元,同比增长78.59%,而临床前研究服务,上半年其实现营业收入近2.25亿元,同比增长95.38%。

根据弗若斯特沙利文2020年的数据,2020年国内CRO市场规模83亿美元,预期未来3年复合增速27.49%,远远高于全球市场增速。其中,国内临床前CRO市场规模为23亿美元,远小于临床CRO的60亿美元。但从企业数量来看,临床前CRO反而拥有更多的玩家。

泰格医药在近期的一次交流会上就曾表示:‘临床前上市有20家+,临床CRO很少,看上去临床很好做,就是招几个人,但实际上要做大是非常难的。而泰格的经验是优势。临床CRO包含的细分领域是非常多的。”去年,泰格医药为公司各部门布置了任务,目的便是在希望在各个细分领域找到国内外的对标企业,把每块业务做到中国最大甚至全球最大。

当下,头部企业中,主营业务是临床前CRO的药明康德正在往临床CRO方向上拓展,上半年,其临床研究及其他CRO服务逐渐恢复,实现收入约7.83亿元,同比增长 56.51%。尽管增速快,但在总营收中占比仍非常小。而泰格医药则开始试图探索临床前CRO业务。

在泰格医药眼中,他们的临床CRO服务已经做到了亚太第一。泰格医药在交流会上表示:“今年临床方面压力不太大,临床前需要抓紧时间追赶。”2021年上半年,泰格医药便实现收入20.56亿元,同比增长41.62%,主营业务仍是临床CRO,其中临床试验技术服务收入10.33亿元,同比增长45.36%;临床试验相关服务及实验室服务收入10.16亿元,同比增长38.43%。

再看CDMO赛道。大分子CDMO企业药明生物国内CXO市值第一,凯莱英在此之前则一直有高瓴“背书”。事实上,相较于CRO像是一锤子买卖,CDMO商业化订单的金额则与药品上市后的销售规模有关,如果是重磅药物,订单数量可能是临床阶段订单的几倍到几十倍不等。随着中国创新药市场逐步扩大以及创新药陆续进入市场,近年来CDMO领域可谓迅猛。

2021年上半年,药明生物收益同比增长126.7%,达44.07亿元,纯利同比增长157.7%至18.82亿元。 而凯莱英虽然年报发布后跌得惨不忍睹,但业绩却表现优异——半年实现营业总收入17.60亿元,同比增长39.04%,扣非归母净利润3.53亿,同比增长27.29%。各家机构也给予其“增持”或“买入”的评级,其中,广发证券表示维持凯莱英买入评级,目标价位460.1元。

不过,与药明生物聚焦大分子药不同,财报所示,凯莱英的业务是以小分子药为主,小分子业务占比高达92%,而新兴服务(非小分子药)规模较小,但增速较快。西南证券指出,放眼全球,CDMO行业集中度并不高,而在中国,大分子 CDMO 集中度则要远高于小分子CDMO集中度。2019年,药明生物市占率就超过80%,是业内绝对龙头,相比之下,小分子CDMO龙头合全药业市占率不到10%,凯莱英则紧随其后。

凯莱英业务情况。图源:凯莱英2021中报

细分赛道崛起,海外客户仍是创收主力

而从疗法上细看,当下,细胞和基因疗法则被业内视为CDMO领域前景广阔的一类药物。而在这个细分赛道中,博腾股份是一个代表。报告内期内,其实现营业收入12.56亿元,同比增长35.73%;实现扣非净利润2.01亿元,同比增长69.99%。

2020年博腾股份快速切入细胞治疗和基因CDMO赛道。四个月后,苏州博腾便引进高瓴等战投,融资总额4亿元,激发了基因细胞治疗CDMO业务快速发展。上半年,苏州博腾共获得9个新项目订单,涉及金额约5466万元。截至报告期末,苏州博腾累计在手订单客户12家,在手订单项目14个。

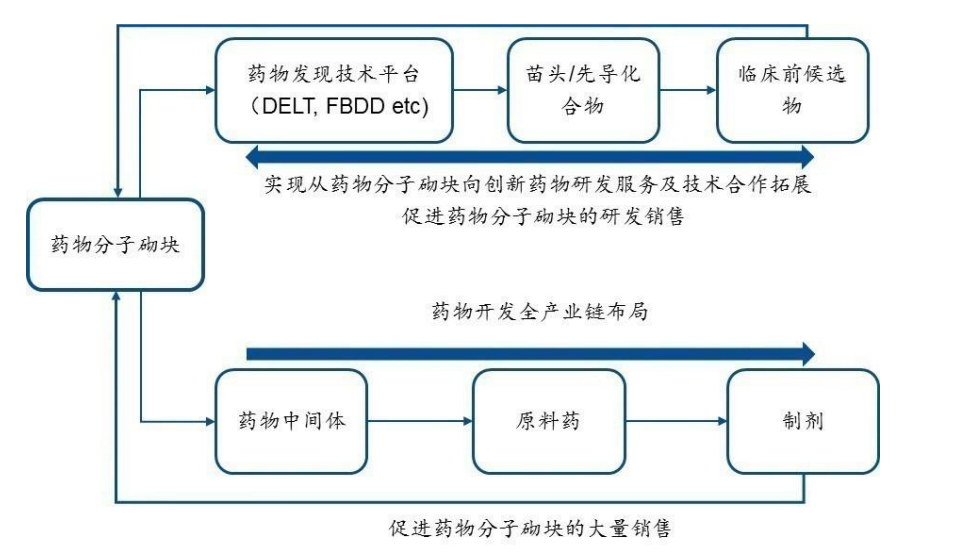

同样在细分领域快速发力的,还有今年CXO领域第一家发布中报的药石科技,其主要以分子砌块为导向,为该领域的龙头企业。上半年,药石科技实现归母净利润同比增长336.5%至3.8亿元。事实上,分子砌块能够渗透到新药研发的临床前至商业化销售全周期,目前仍是蓝海市场。

过往,有关分子砌块,都是国外大药企自己在做,而随着创新的源头候选药物发现技术缺乏,尤其是在具有高临床价值却开发难度大的新型药物靶点上,小分子创新药物研发已经遇到挑战,研发时间和成本急剧上升。因此,被称之为构造药物分子的砖瓦——分子砌块的外包趋势愈发明显。曾有数据显示,2020年,分子砌块市场规模可达479亿美元。

由于分子砌块业务处于先导化合物到候选化合物的最早期阶段,因此,与传统CRO相比,药石科技的商业模式也略有不同——主要在于主动设计和销售产品,而非服务模式。目前,其下游客户既可以是药企,也可以是CRO企业。不过,与全球拥有25万个小分子库的Sigma-Aldrich相比,目前,药石科技的规模只在13万个,仍有很大的增长空间。

药石科技的业务模式。图源:药石科技2021中报

报告期内,海外销售带来的收入占到了药石科技总收入的70%以上,客户包括礼来、诺华、默克等跨国制药巨头,也包括诸多创新药企。2021年上半年,药石科技承接的项目中,有320余个处在临床前至临床II期,29个处在临床III期至商业化阶段; 除以上项目外,另有350余个公斤级以上项目。报告期内,除中后期项目的衍生增长外,其还积累了大量早期项目,形成可持续增长的项目管线。

尽管中国创新药市场快速增长,并有望诞生全球最大的CXO,但海外仍旧是这些企业当下主要的市场。与药石科技多数营收来自海外相同,国内几家头部CXO企业的大部分营收皆来自境外客户。以药明康德和药明生物为例,报告期内,药明康德来自海外客户收入80.35亿元,同比增长45%,占总收入比重超80%。药明生物的海外客户则主要分布在北美和欧洲市场,其海外客户带来的收入占总收入比重为73.7%。而美迪西或许是个例外,其营收则以境内客户为主。

扩产能揽人才,布局前沿赛道

近些年,随着不少前沿方向迎来新突破,诸如核酸药物、ADC、细胞治疗等细分赛道纷纷崛起。产业的发展加之后续生产困难度大,头部CXO企业也陆续进场。透过头部CXO的中报,不难发现,核酸药物、ADC、细胞和基因治疗领域等几乎是各家延伸边界的首选。此外,在一些CXO公司中,诸如药明康德、美迪西等都在临床前CRO业务方面,投资布局AI制药平台,以加速项目进展。

以ADC为例,东曜药业CEO刘军曾在接受亿欧大健康采访时表示,如何去偶联,如何把这项工艺放大,能够到几百升的生产规模,亦是后期商业化生产时的挑战。“ADC跟抗体不一样,带着毒性。因此,它的生产需要独立的生产线,对安全性也有极高的要求。”

后期规模化生产的难度,使得现下超过7成的ADC药企都选择了将药物交与CMO开发。“如果到后期要自建厂房和生产团队,是不划算的。此外,最大的挑战还在于这样会延长药品上市时间,因此,未来合作是必然。”刘军说道。

而对于细胞和基因治疗的CDMO,多家券商则认为值得期待。朱国广更是在研报中直言,细胞基因治疗将带富CDMO“卖水人”。

除了巨头布局,在初创领域,据媒体报道,目前中国细胞和基因治疗行业主要经营CDMO业务的企业就有16家。大部分细胞和基因治疗的CDMO获得的最新一轮融资都在亿元级别。

目前,各家都在通过自研或者投资收购的形式布局前沿技术,如康龙化成便曾以1.375亿美元的价格收购了Absorption Systems公司,布局细胞和基因治疗CDMO赛道。

随之而来的,是产能建设也被各家提上了日程。事实上,在CXO领域,订单情况要比收入利润指标在一定程度上更能够反应公司未来的业绩。而与之相关联的,便是产能和员工数量。当下,产能已经是各大头部CXO企业的一大瓶颈,在多家企业的中报中,都披露了扩建产能的进展。

当下,持续打造CRDMO(合同研究、开发与生产)业务模式的药明康德正在布局新技术领域,中报显示,在CDMO领域已经布局了PROTAC、ADC、寡核苷酸与多肽类药物以及细胞和基因治疗等前沿赛道。目前,药明康德CDMO服务项目所涉新药物分子达到1413个,临床III期阶段48个、临床II期阶段220个、临床I期及临床前阶段1113个、已获批上市的32个。

其中,寡核苷酸与多肽类药物分子数量同比增长129%,抗体偶联药物(ADC)客户数量同比增长57%。而为了满足不断增长的客户需求,今年6月份,药明康德与药明生物合作成立了药明合联,提供ADC和多肽偶联药物(PDC)一体化端到端的CDMO服务。

而在细胞和基因治疗领域,一个重要的发展瓶颈在于病毒载体的产能受限,因此,各家CXO都在布局该赛道时纷纷扩充产能。药明康德的子公司药明生基在上海临港建立细胞治疗及基因产品的研发生产基地已动工建设,设计产能15300平米,建成后将成为其在中国境内除无锡惠山之后的第二个细胞及基因疗法的生产基地。

与此同时,药明康德还在报告期内完成了对英国OXGENE的收购,希望借助该公司独特的腺相关病毒生产新型TESSA技术和用于慢病毒稳定生产的XLenti解决方案,加强其在该领域的CTDMO技术能力。今年2月份,药明康德的子公司合全药业还收购了BMS位于瑞士库威的生产基地,以实现大规模生产胶囊和片剂。

对于业务或者大部分业务都集中CDMO的企业而言,产能扩张则更为急需。目前,大分子CDMO企业药明生物在核酸药物、ADC、双抗领域皆有布局,其中,较为特殊的是它赋能了全球超过10个COVID-19项目。从2019年起至今的四次配售中,药明生物所得资金都主要用在了这些布局和扩张产能上。其DP3的产能扩建项目,便可以将冻干产能提高五倍,以满足多个ADC后期开发及生产项目的要求。

截至目前,通过自建和全球收购,药明生物计划的43万升产能已经在全球遍地开花。在收购方面,药明生物从拜耳收购了位于德国的MFG19及DP7;从辉瑞收购位于中国杭州的MFG20、DP9及DP10以及收购CMAB位于中国苏州的MFG21及DP11。

不过,相较于依靠资本就能“砸”出产能,对于劳动密集型产业CXO来说,人力亦是当前一个不可忽视的瓶颈。健康界的一篇报道指出,合格专业人才的缺乏已成为制约中国CRO产业快速发展的重要因素,而从其走访过的企业得知,超过30%的企业面临着缺乏合格专业人才的问题。

目前,从各家中报披露的员工人数来看,排名靠前的药明系、康龙化成、泰格医药和凯莱英,员工人数则在4000到2万多。员工人数在1000至3000人左右的,则有博腾股份、昭衍新药和美迪西。据已披露的中报数据,药明康德研发人员占比高达95.63%,其次是泰格医药的91.15%.

本文来源于亿欧,原创文章,作者:林怡龄。转载或合作请点击转载说明,违规转载法律必究。