近日,基因细胞治疗(Cell and Gene Therapy,下文简称CGT)领域再传好消息:7月22日,蓝鸟生物(bluebird bio)宣布,欧盟委员会(EC)已授予其一次给药基因疗法Skysona(elivaldogene autotemcel,又名Lenti-D)上市许可,用于治疗18岁以下携带ABCD1基因突变的早期脑性肾上腺脑白质营养不良患者(CALD)。

Skysona是欧盟(EU)批准的首款用于治疗CALD的基因疗法。该款产品的成功获批,为热火朝天的CGT领域如同再注入一针兴奋剂。

自2017 年以来,CGT行业持续取得突破性进展,Kymriah、Luxturna、Zolgensma等里程碑式的CGT产品陆续获FDA批准上市,相关领域投融资持续火爆。目前,CGT行业已然成为最具发展潜力的全球性前沿医药领域之一。

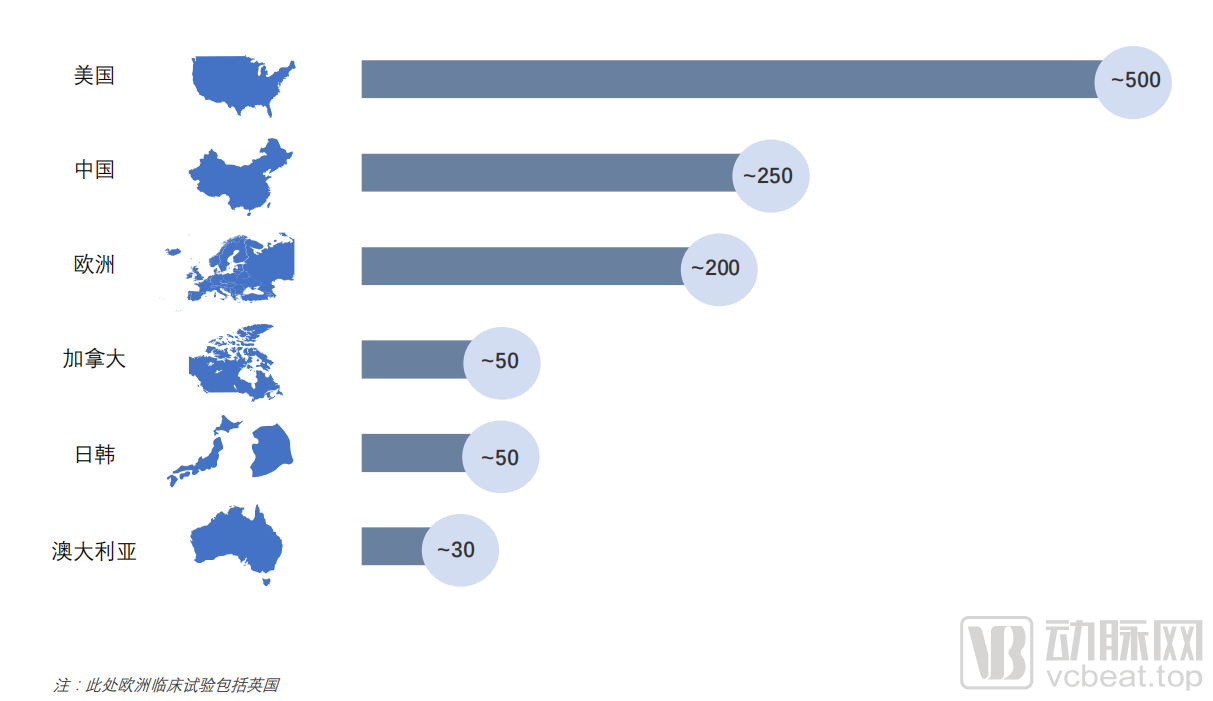

中国在这一前沿领域上的跟进动作上显得十分迅速。自2015年开始,中国CGT相关的临床试验数量快速增长。根据Frost & Sullivan的相关报告数据,2015到2020年间,中国累计开展了约250项CGT临床试验,已成为临床试验开展数量仅次于美国的地区,年复合增长率超过60%,位列全球第一。目前,中国正在开展的CGT临床试验约100项,涉及大小公司约80家,市场一片蓬勃发展之势。

2015-2020年全球细胞和基因疗法临床试验累计开展情况比较

(来源:ClinicalTrials.gov,Frost & Sullivan整理)

在紧锣密鼓开展的一系列研究下,2021这个被业内人士广称为“基因细胞治疗年”的年份,开始有一系列亮眼成果闪现。

2021年6月,复星凯特的FKC876(阿基仑赛注射液)获批上市,中国迎来首款CAR-T产品;药明巨诺于2020年向NMPA递交了JWCAR029的上市申请,该款CAR-T产品也有望在今年获批。另一边,南京传奇生物和美国强生公司合作的针对复发或难治多发性骨髓瘤的Cilta-cel目前正在接受美国FDA优先审查、欧盟EMA加速评估,该款产品凭借亮眼的临床试验数据(1b/2期中位18个月的长期随访,客观缓解率ORR达到98%,总生存期OS为81%)直接点燃了中国CGT行业对于全球市场的热切期待……

随着中国第一批基因细胞治疗企业的研究成果逐渐落地,市场上泛起的热切期待夹杂着对未来发展的美好憧憬,吸引着大批的“掘金者”——CGT研发企业如雨后春笋般出现,而此刻,“卖水人”——CGT CDMO的春天也悄然来临。

与传统药物研发相比,基因疗法和细胞疗法需要的研发投入更高。根据Frost & Sullivan的报告,细胞和基因疗法在发现和临床前阶段的研发费用在9亿美元至11亿美元,临床阶段的费用在8亿美元至12亿美元。因此,在基因疗法和细胞疗法研发领域,对于利用专业的外包研发生产团队以降低成本的需求很高。由于较快的行业增速以及较少的企业数量,基因治疗的CDMO目前正处于供不应求的状态。

CGT CDMO市场像是一片待开发的蓝海,吸引着无数精英人才入局。谁都想率先找到这片蓝海下的大秘宝。于是,巨头纷纷布局,初创跑步发展,当下的CGT CDMO行业,好不热闹。与此同时,一大批中国企业家开始站在岔路口纠结:是加入高风险、高收益的CGT“掘金”队伍,还是选择当前发展更加初期、风险更低但前景十分可期的“卖水”CDMO?

这批中国企业家的“纠结”与“迷茫”,直接体现在当下CGT CDMO行业发展的纷丽画卷上。我们可以看到,当前的CGT CDMO行业,不仅持续诞生了一批又一批的新生面孔,还出现了些许奇怪的行业现象——部分企业即是“掘金者”,又是“卖水人”。

作为被服务方的CGT客户开始担心“卖水人”在同其密切打交道的过程中窥探自己的“掘金”秘密。另外一边,部分处于初期发展阶段的CDMO又未彻底想明白未来企业的商业模式和发展道路。在自身处于暂时“迷茫”的发展阶段的时候,他们还遇到其他一些小烦恼——自家员工电话上接到的不一定是订单,还可能是同行竞对欲以三五倍薪酬“挖人”的电话,甚至高价购买自家企业的采购清单……他们感慨,因着CGT行业技术壁垒更高,人才更稀缺,CDMO大市场里的“小鱼”们竞争仍然很激烈。

如此热闹的CDMO市场,令人实在想一探究竟。动脉网想通过本文帮助大家了解:

1、CGT CDMO这个市场当下到底有多火?

2、CGT CDMO为什么被需要?需求的内在驱动力是什么?

3、CGT CDMO未来的市场需求是否可持续?“蛋糕”预估有多大?

CGT CDMO市场当下到底有多火?

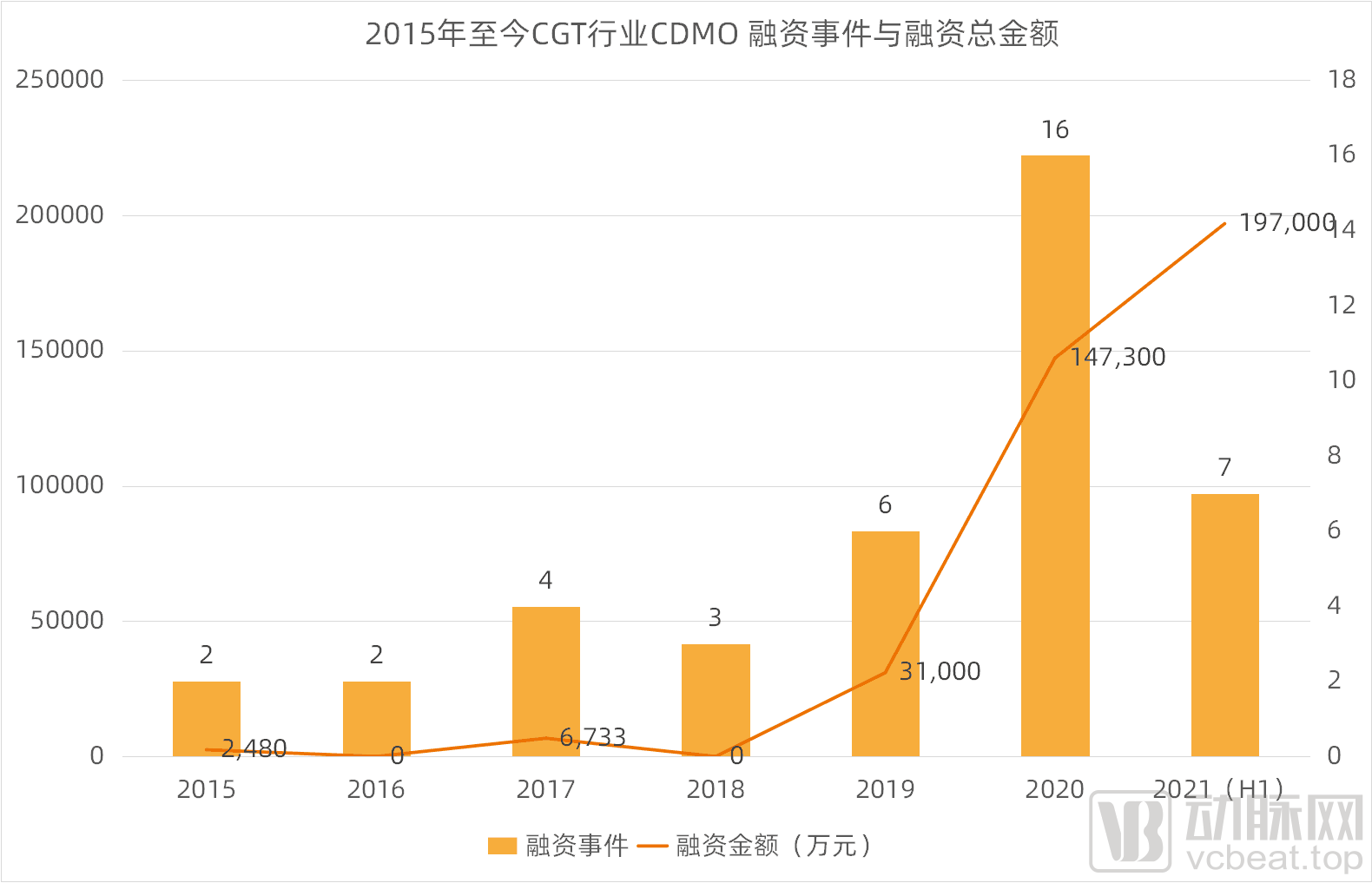

验证一个市场的火热程度,最简单的方式就是了解资本市场为其付费的意愿,CGT CDMO市场亦是如此。动脉网对自2015年(CGT行业CDMO第一笔融资事件发生)以来CGT行业CDMO一级市场的历史融资情况进行了不完全统计并制图:

注:在本次统计中,融资额未披露事件的融资金额均计为零;融资额为数千万元/逾千万元均计为1千万元;融资额为数亿元/逾亿元/超亿元均计为1亿元。

2015年-2021上半年CGT行业CDMO一级市场融资情况

(数据来源:动脉橙数据库、天眼查、企查查)

从2015年至今,CGT CDMO领域共发生约40起相关融资事件,融资总金额约为384,513万元。在动脉网统计的40起融资事件中,有17起融资事件未披露相关融资金额,故以下统计融资金额整体低估。

2015年至今CGT行业CDMO 融资事件与融资总金额(动脉网制图)

从相关融资事件变化趋势来看,自2015年产生第一笔投资CGT CDMO事件起,相关融资事件数量基本呈持续上升态势。其中,2020年上升势头最猛——2020年CGT CDMO的相关融资事件为16起,相比2019年的6起融资事件涨幅为166.7%。

2021年上半年的融资事件为7起。若2021下半年和上半年的融资事件数量相持平,似乎2021整体融资事件数量相较2020年有所下降。但实际情况是,2019、2020年这两年的上半年相关融资事件数量分别为2起和5起,下半年融资事件分别为4起和11起,因此我们可以猜测,2021年或会延续和前两年相同的情况。2021下半年融资事件或会更进一步,使得2021年整体融资事件仍维持增长态势。

从融资金额来看,2020年CGT CDMO领域融资总金额增势也极为迅猛。2020年CGT CDMO领域融资总金额相比2019年全年增长了375.2%。到目前为止,虽然2021年上半年CGT CDMO领域相关融资事件仅有7起,但7起相关融资事件的总金额(197,000万元)已经超过2020年全年16笔融资事件的融资总金额(147,300万元)。

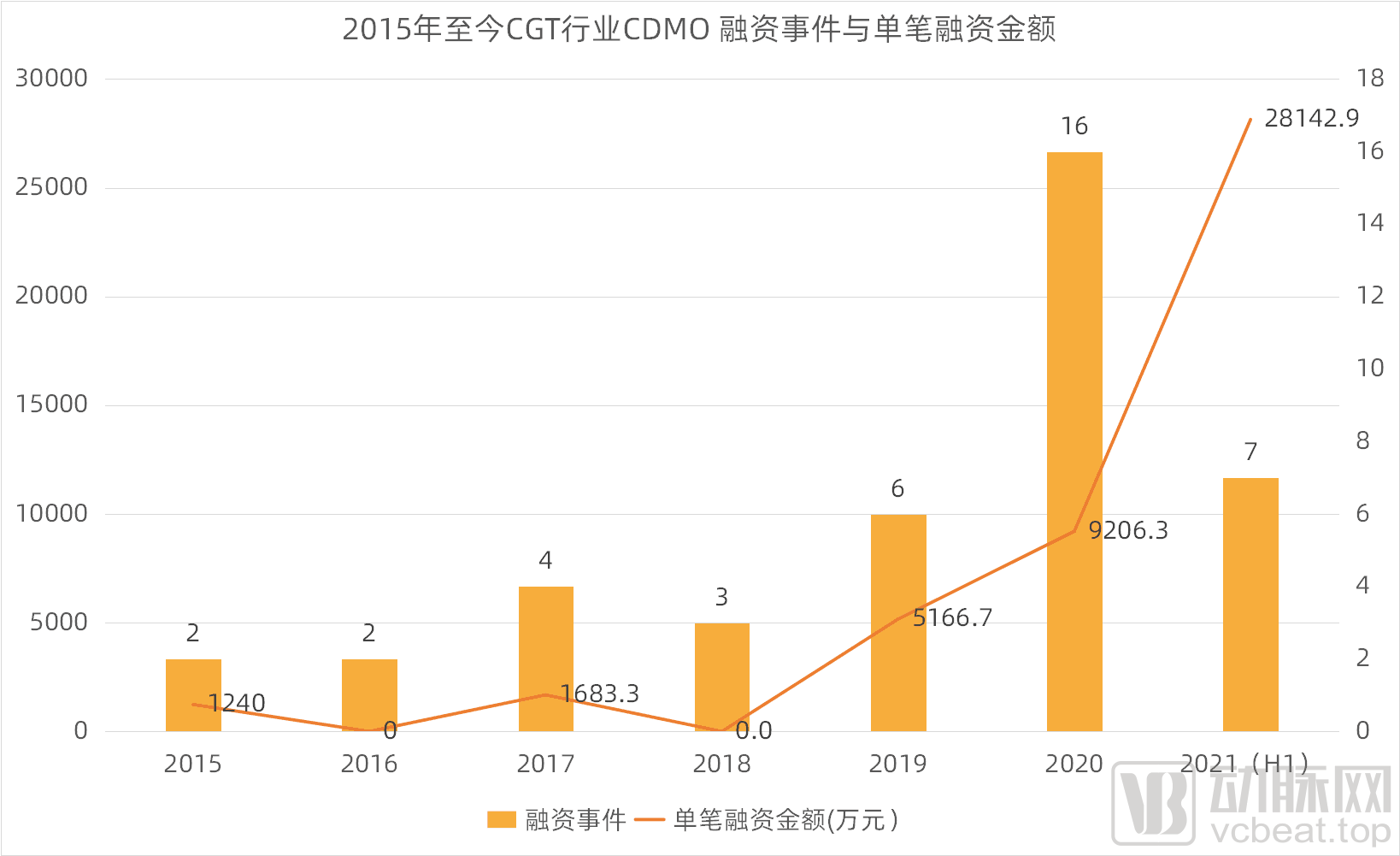

从年均单笔融资金额来看,2015年至今也持续呈增长态势。目前来讲,2021年上半年CGT CDMO领域年均单笔融资金额表现最为亮眼。2021年上半年CGT CDMO领域年均单笔融资金额为28,143万元,相较2020年年均单笔融资金额(9,206万元)增长了205.7%。

2015年至今CGT行业CDMO 融资事件与年均单笔融资金额(动脉网制图)

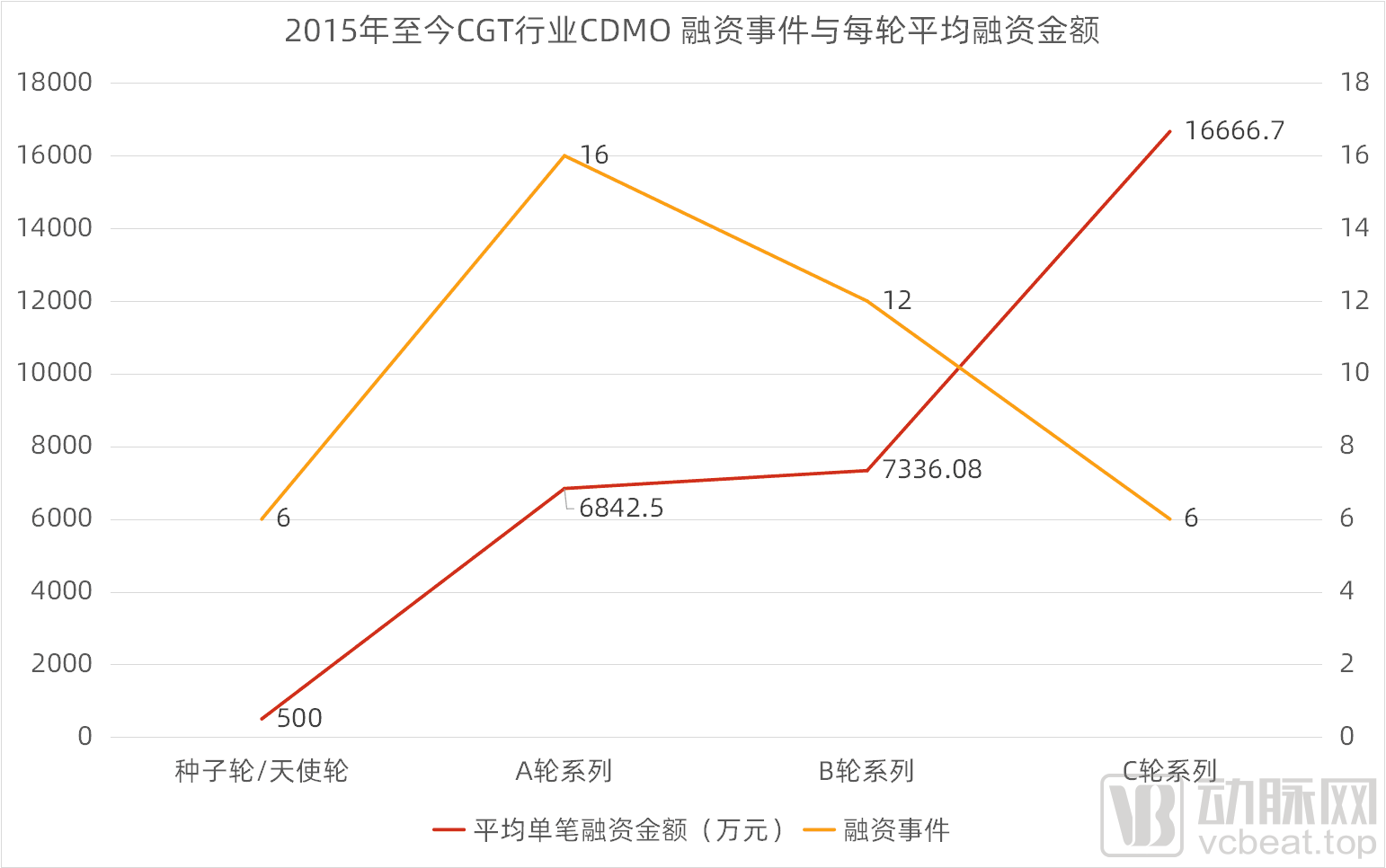

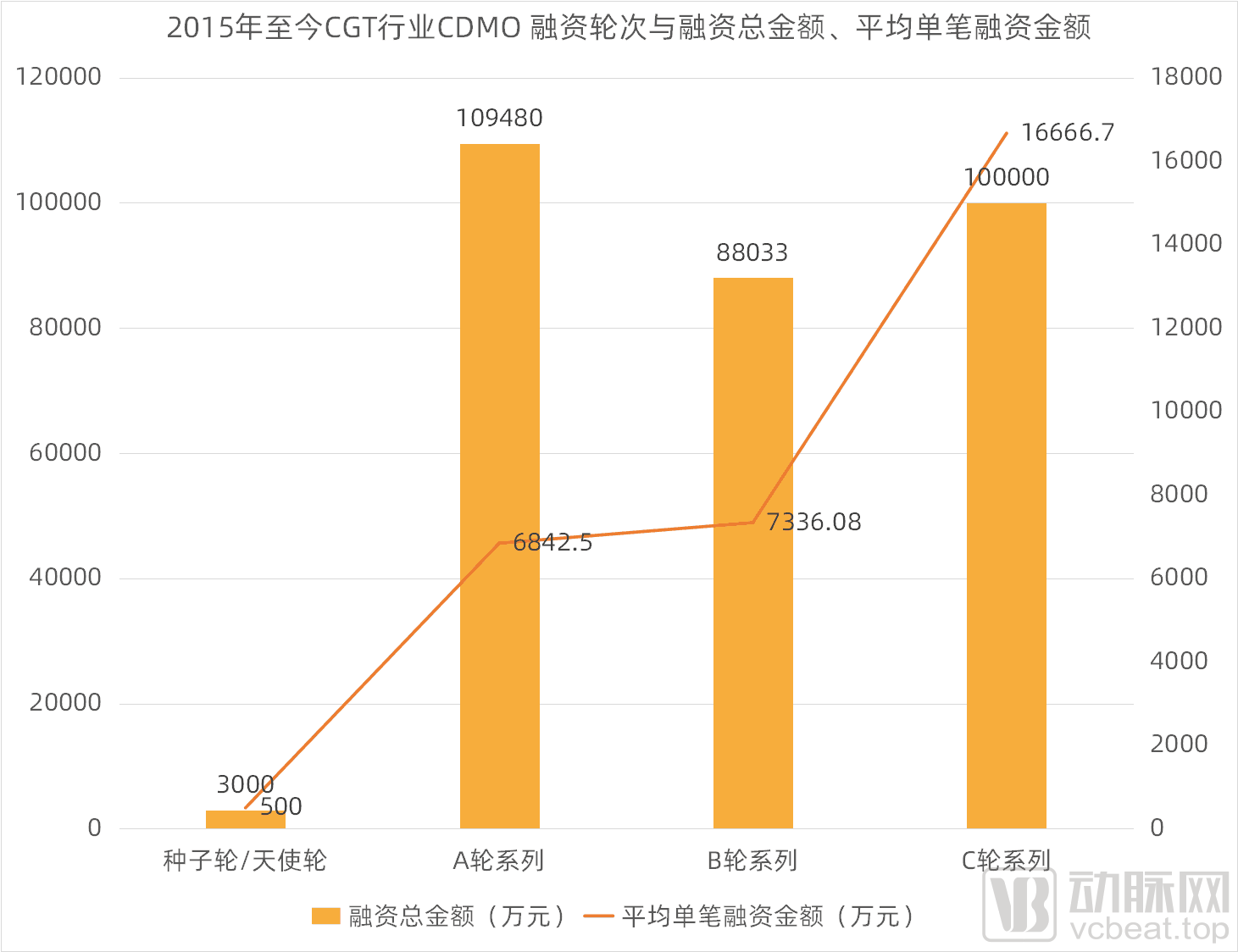

我们再来看看融资轮次与融资金额之间的关系。从种子轮/天使轮到C轮,单笔融资金额与融资轮次存在正相关性:随着融资轮次的增长,越往后单笔融资金额越高——C轮系列单笔融资额最高,6起相关融资事件的平均融资金额达到1.7亿元。A轮与B轮系列平均单笔融资金额相差不大,分别为6842.5万元和7336.08万元。种子轮/天使轮单笔融资金额最低,为500万元。

2015年至今CGT行业CDMO 融资事件与每轮平均融资金额(动脉网制图)

2015年至今CGT行业CDMO 融资轮次与融资总金额、平均单笔融资金额(动脉网制图)

从融资轮次与融资事件的相关性来看,2015年至今A轮系列融资事件最多,为16起;A轮系列融资总额最高,约为10.9亿元。B轮系列融资事件数量紧跟其后,为12起;C轮系列融资总额位居第二,约为10亿元。种子轮/天使轮与C轮系列融资事件数量相持平,均为6起。种子轮/天使轮融资总额最低,约为3000万元。综上,我们可以了解到,CGT CDMO领域已经由初期发展阶段逐步迈进中期成熟发展阶段。

CGT CDMO为什么被需要?需求是否可持续?“蛋糕”预估有多大?

从以上披露的图文数据我们可以了解到,CGT CDMO在近几年发展十分迅猛。这也在一定程度上说明,市场对于CGT CDMO的需求在持续上升。那么,这种市场需求的内在驱动力是什么?

对于初创企业来讲,在企业发展早期,资金、团队、过往经验方面都存在一定的短板,如何降低药物研发风险,提升研发效率加快产品管线推进进程以顺利获得融资是企业家首要考虑的问题。如何解决这些问题,构成了CGT 企业将相关业务外包给CDMO的动机。

几位不具名的CGT企业高管向动脉网简单阐述了自己将生产业务外包的原因,主要包括:

1、降低早期研发生产风险以及成本。对初创企业来讲,风险控制是需首要考虑的。在早期研发过程中,往往存在很多的不确定性;不确定性大,成本风险就会很高。CGT CDMO公司通常拥有大型细胞或载体库,可以帮助药企选择适合的细胞或载体,并进行优化,从而减少试错成本,并提高研发成功率。

2、缩短企业研发周期。由于细胞与基因治疗中使用的病毒载体具有高度多样性和复杂性,所以其大量制造不仅非常耗时,而且需要数年才能构建相关的专业知识体系。很少有初创公司拥有足够规模的工厂或专业知识来制造用于临床试验的病毒载体。

3、满足监管机构对于产品质量、安全上的合规要求。企业如果自行搭建生产平台,在缺乏一定的经验前提和专业认识的情况下,平台的很多产品可能达不到监管机构的标准要求。专业CDMO凭借其丰富的生产平台和严格的质检措施可以解决企业对于产品在合规性上的担忧。由此可见,一个具备成熟技术的专业CDMO对基因细胞治疗的研发与生产具有重要推动作用。

当然,以上几点原因其实在很大程度上也适用于其他领域CXO的应用需求场景,但CGT CDMO不同的几点还在于,CGT领域的生产外包率远远高于其他领域以及CGT CDMO在解决市场需求的延续性上也“更胜一筹”。

据J.P.Morgan 统计,CGT CDMO行业的外包率预估超过65%,而小分子和大分子CDMO的行业外包率目前约在40%附近。不仅是初创企业对于CCGT CDMO有强烈的需求,成熟的CGT研发企业也在积极寻求专业CDMO的服务;CGT行业的繁荣发展和未来前景为CGT CDMO的持续发展提供了足够大的想象空间。

在文章开头我们已经提到,与传统药物研发相比,CGT行业需要的研发投入更高,因此,CGT企业对于利用专业的外包研发生产团队以降低成本的需求很高。

那么,导致CGT行业研发费用高的原因何在?——CGT产品相比传统化学药更高的研发生产要求是主要原因之一。基因/细胞治疗研究曾经在过去的很长一段时间中,因为安全性问题被停滞。在近几年行业复苏后,为了保证产品的安全性,对于GMP体系的建立提出了极高的要求。因此,CGT行业对于研发和生产的要求远远大于传统药物。

以CAR-T疗法为例,因其具有不同于传统化药和生物药的诸多特点,对包括细胞培养和基因稳定要求高,对环境极其敏感,易受多种因素(温度、二氧化碳浓度、湿度)的影响。而作为递送外源基因的载体,病毒载体需要同时满足能严格控制外源基因表达、实现持续且可控的治疗作用、具有靶细胞特异性、低毒副作用等相关条件。

目前,CGT产品开发的主要瓶颈之一即是病毒载体工艺及大规模GMP生产的工艺复杂、产能短缺和制备周期较长,这也限制了整个CGT行业的发展,同时也是CGT产品标出“天价”的主要原因之一。

病毒载体的生产被公认是CGT行业的主要挑战和业界攻克方向,影响着CGT公司能否顺利地从小规模试验转向大规模商业化生产。FDA前局长Scott Gottlieb博士曾表示“病毒载体的工业化量产能力是制约基因药物发展的瓶颈之一。”他还指出,基因治疗标准审查时间有大约80%花在了生产和质量问题上。

复杂的技术机制、高门槛的工艺开发和大规模生产、严苛的法规监管要求、有限的产业化经验,使得CGT产品相比传统制药更加依赖CDMO。那么,CGT CDMO相较于其他领域外包需求“更胜一筹”的持续性如何体现?

体现在成熟CGT对于CDMO的积极需求上。以推出全球首款CAR-T产品的跨国大药企Novartis为例。Novartis与CDMO企业Oxford BioMedica公司签订了数年的合同,为其已上市基因疗法产品Kymriah提供制造过程中所需要的病毒载体。包括像联合推出Yescarta、Tecartus等CAR-T产品的Kite/Gilead也赫然签订了CDMO外包服务协议。

通过将部分关键试剂/非核心辅料产品外包,药企可以将精力集中在药物的研发和临床试验上,而无需浪费更多的时间来建立符合GMP标准的相关生产设备和其它资源。

除去CGT初创/上市企业对于CDMO本身的需求之外,判断CGT CDMO市场需求是否可持续的另外一点,在于CGT行业的未来发展趋势。

CGT为肿瘤、罕见病、慢病及其他难治性疾病提供了全新的治疗理念和手段,具备了一般药物可能无法企及的长期性、治愈性疗效,有希望彻底治愈疾病。因此,伴随CGT的研究在很早之前就已经大量展开。国外几款CGT产品的连续获批,更是刺激了全球对于CGT产品研发的热情。

据《Alliance for Regenerative Medicine 》数据统计,2020年处在临床研发阶段的细胞和基因疗法药物的数量为1220项,相比2015年的631项实现翻倍。我们可以直接感受到细胞和基因疗法行业的研究数目呈爆发式的增长。有文献预测,2026年细胞和基因疗法药物临床项目数量有可能达到11000项,倘若真的实现,就意味着细胞和基因疗法行业以及相关的CDMO行业将进入爆发式发展阶段。

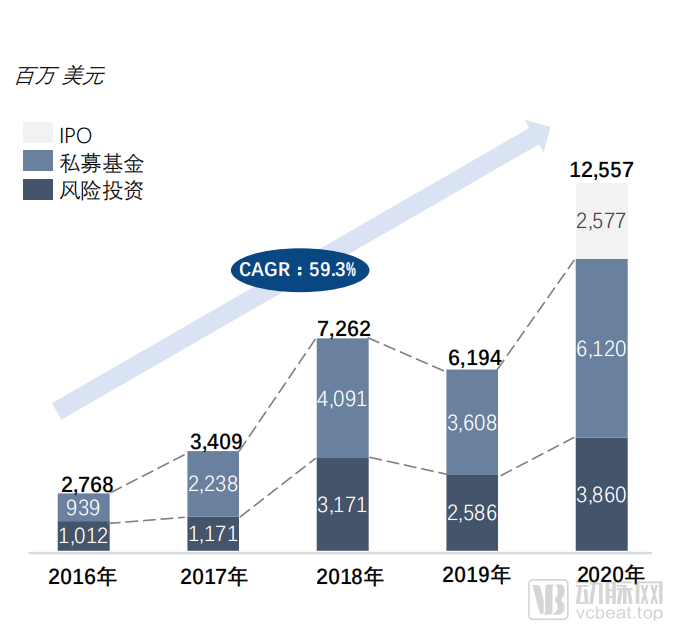

我们再来看中国本土的CGT企业发展相关数据。据中国CGT领域融资交易情况显示,2020年度CGT领域融资总金额约为126亿美元,2016年至2020年复合年增长率达到59.3%。2020年IPO和私募基金金额显著增加。业内人士判断,2021年,CGT企业发展将持续这股发展势头。

2016-2020 中国CGT领域融资交易情况(来源:Frost & Sullivan《中国细胞与基因治疗产业发展白皮书》)

由此我们可以看到,CGT行业的繁荣发展前景,给予了CGT CDMO市场未来足够的想象空间。

根据Frost & Sullivan数据统计,2016年至2020年,美国的细胞和基因治疗CMO/CDMO市场规模从5亿美元增至11亿美元,复合年增长率为23.8%。与美国市场类似,欧洲细胞和基因治疗的CMO/CDMO市场从2016年的3亿美元增长到2020年的7亿美元,增长迅速,复合年增长率为20.6%。

随着CGT相关研究和临床试验的扩大,Frost & Sullivan预估,到2025年,全球细胞和基因治疗CMO/CDMO市场将达到101亿美元,2020年至2025年的复合年增长率为34.9%。中国的细胞和基因治疗CMO/CDMO市场将是增长最快的市场,2020年至2025年的复合年增长率预计将达到51.1%。

如此看来,与专职“掘金”的CGT研发企业相比,专职“卖水”的CGT CDMO不仅大大降低了发展中的风险,未来的市场发展“钱”景也十分可期。况且,与其他领域相比,在CGT这块“土壤”做“卖水”生意的团队更为“吃香”——能得到更多的客户资源、客户的依赖性更强以及客户的需求是从始至终的,伴随其整个发展周期。

那么,在如此具有诱惑力的市场,有哪些“卖水”玩家已然入局?各家CGT CDMO的主营业务是什么?如何了解各家CDMO特色业务与对应实力?各家CGT CDMO目前在资本市场的表现如何?谁更受到资本市场的“青睐”与“疼爱”?CGT“掘金人”与“卖水人”为何会产生业务交叠的行业现象?站在岔路口上仍在“纠结”的企业家们,最终将会何去何从?

作者:陈宣合