更高自由度、更低风险的投资工具

从投资角度考量,SPAC对发起人十分友好。

一方面,SPAC给予发起人较高的自由度,包括持有期间、标的选择等。

对于早期项目投资而言,持有其长短往往成败攸关。首家非美SPAC新风天域的发起人梁锦松曾对媒体表示,有经验有名的投资人,一旦没有足够资金,往往会选择设立股权基金,而基金的一个内在缺陷是通常3~5年就要求退出,“很多好的业务,不一定三到五年就已成熟,所以太早退出不一定很好。”在梁锦松看来,伯克希尔市值之所以高于黑石集团,很大程度上是由于巴菲特会选择性长期持有项目,但施瓦茨曼则坚持到期退出。

2019年7月,新风天域与未盈利的和睦家合并。而新风天域当时所做的判断是,和睦家医疗预计未来五年内总营收将实现约18%的年复合增长,调整后EBITDA年复合增长可达约50%,这个决策得到了新风天域大多数公众投资者的支持。

同时,SPAC发起期间,通常只会模糊列示未来关注的项目所在领域或者地区,发起人和管理团队足够广泛。同时,SPAC权益架构相对清晰,当投资人不赞同发起人决策时,可以选择退出自己的份额,在大多数情形下不会影响最终合并结果。

Palihapitiya曾表示,做VC很累,需要跟基金的GP打交道,SPAC的架构更好管理,不那么累,更多精力可以放在寻觅收购标的上。历任Facebook早期增长副总裁、Social Capital创始人后,Palihapitiya在2017年9月发起了SPAC IPOA,并在2年后完成对维珍银河收购。维珍银河上市后,股价很快翻倍,吸引了大量二级市场投资者关注SPAC。之后,Palihapitiya发起了多个SPAC,筹资超过30亿美元。

另一方面,SPAC让发起人以较低风险,获得极高收益。

通常发起设立一个SPAC的前期成本在300~400万美金左右。上市后,SPAC市值可以达到5000万美元至数亿美元。SPAC特殊的规则下,发起人有权以极低价格收购20%的上市SPAC股票,收益天花板可以相当高。与此同时,发起人承受的风险却是有限的,全部损失以前期投入费用为限,包括支付给承销商、中介机构的费用、管理团队人工成本等。

初创企业的快捷上市渠道

对于被并购方,即准备上市的企业而言,SPAC的优点是很明显。

首先,SPAC对公司资质几乎没有任何限制。理论上,基本任何领域的任何公司都可以通过SPAC上市。业内人士告诉动脉网,一般被并购方只需要满足两个条件,第一,SPAC公司合并时,要求标的公司价值大于SPAC融资规模的80%;第二,标的公司提供至少2~3年的US GAAP下或者符合IRFS标准的审计报表。“对于第一个条件,由于标的公司估值灵活性很大,并不形成实质障碍。第二个条件则是美国SEC对于拟上市公司的普遍基本要求。”这位从业者表示。

其次,SPAC 可以为企业提供更快的上市速度,并且确定性更高。通常从标的公司与SPAC公司签订合并意向开始,3~6个月就可以完成上市,传统IPO则需要8~12个月。在这个过程中,几乎不涉及承销商,也不需要向市场募资,整个过程几乎没有外部阻力,也不存在成功与否的问题,只需要按部就班走完流程。同时,标的公司估值可以相对灵活,因为本质上标的公司的估值只需要得到SPAC公司认可,双方能够达成一致即可,而不需要像IPO一样纯粹看市场情况,甚至要依赖投行投资人。

第三,SPAC可以在一定程度上减轻股份稀释压力。传统IPO中,上市前的Pre-IPO(Crossover融资)需要稀释20%的股份,IPO又稀释20%的股份,如果再考虑绿鞋机制,稀释的股份会更多。Crossover与IPO通常在1年内相继发生。加之在一级市场上,生物医药公司每年都要融资,太多的股份稀释,对创始团队并不利。

一位负责SPAC并购业务的从业者向动脉网表示,就目前国内企业的反应而言,市场表现优秀的初创企业对SPAC兴趣比较浓厚,业务规模较大的公司则仍然更倾向于传统IPO,“SPAC可以为一些急需资金支持但短期内在国内科创板或创业板上市无望的公司和初创企业,或者还在快速发展中,并没有开始盈利的公司,甚至还没有具体产品的公司,提供一个接触海外资本市场的窗口。按照行业管理,合并后企业估值大概为SPAC市值的3~5倍最合适,考虑到市场上主流SPAC的市值中位数在4亿美元左右,测算下来,大企业的SPAC选择比较有限。”

全球多个明星项目即将完成SPAC并购

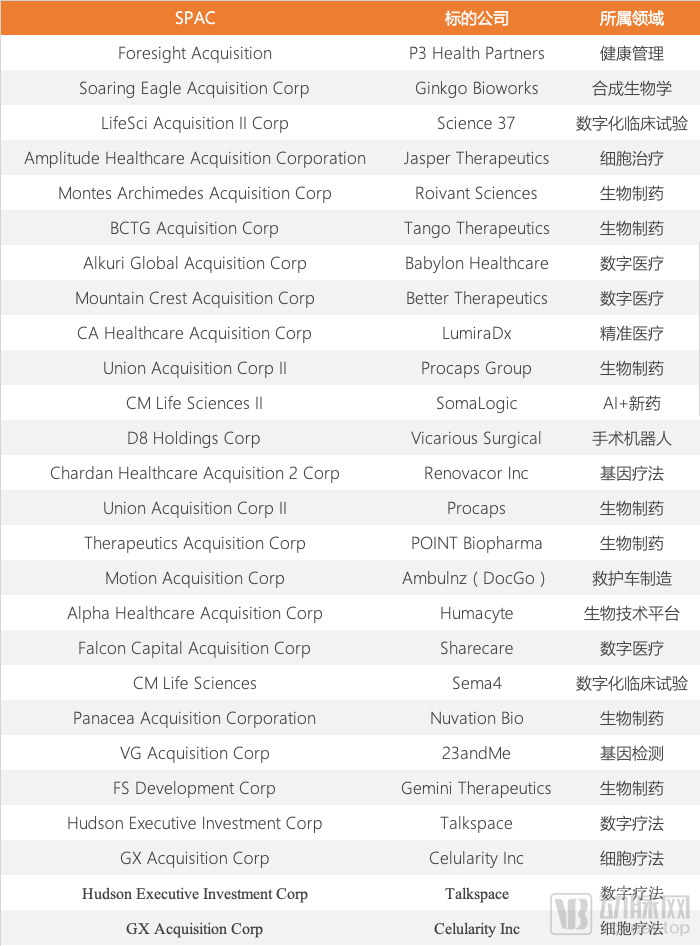

动脉网简单梳理后发现,2021年以来,宣布对创新医疗健康项目合并或者或者已经投票通过,甚至完成交易的SPAC共有24个。其中不乏Ginkgo、Babylon、23andMe、Talkspace等明星项目。从目前公开的数据看,这些交易一旦完成,将形成超过500亿美元市值。