上交所5月25日发布公告,南京诺唯赞生物科技股份有限公司首发过会,诺唯赞是国内主要的IVD原料厂商之一。

IVD原料行业在近期迎来大热。2021年5月,迈瑞医疗大手笔5.45亿欧元(约40亿元)收购了全球知名的IVD原料厂商Hytest(海肽生物),重金进入IVD上游原料产业。

2020年迈瑞医疗体外诊断业务营收66.4亿元,化学发光是迈瑞体外诊断业务中的重要分支,通过此笔收购,迈瑞强化了化学发光产品及原料的核心研发能力建设,优化了上下游产业链的全球化布局。

本次被迈瑞看中的Hytest是全球最著名的IVD原料供应商之一,也是最专业的心肌标志物原料供应商。在迈瑞收购之前,Hytest就是热门并购标的,迈瑞医疗大手笔购入更是显出IVD原料行业的火热。

疫情使得国内IVD行业上游原料受限于国外这一短板更加凸显,IVD原料行业忽如一夜春风来,大量的企业乘势而起。

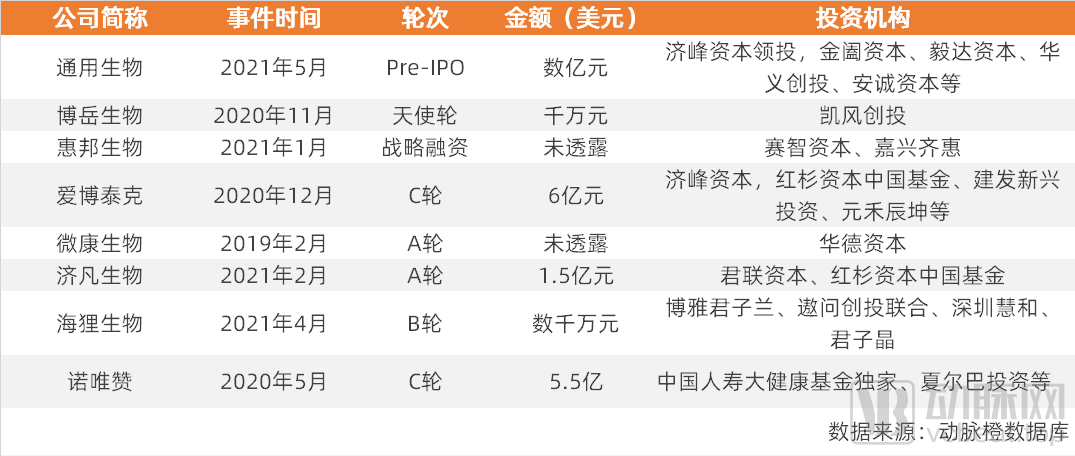

动脉网了解到多家像迈瑞医疗这样有实力的IVD企业已开始布局上游的原料业务;同时国内一批IVD原料企业也获得大额融资以及IPO,菲鹏生物、诺唯赞两家国内主要的IVD原料厂商分别冲刺创业板和科创板,纳微科技科创板过会。在一级市场多家IVD原料企业获得融资,其中IVD原料企业爱博泰克获得济峰资本、红杉中国、元禾辰坤等投资机构6亿元投资。

涉及IVD原料企业融资情况

IVD原料生产一直是我国IVD产业中的卡脖子环节,IVD原料的品质对于产品的精准性可以说有着决定性的作用,为了保证稳定的品质,虽然IVD原料也有国产厂家,但约90%的市场仍由进口原料主导。全球体外诊断原料试剂企业主要包括罗氏、HyTest、Meridian等企业。

虽然IVD原料占据着IVD产业链中重要的一环,但是整个IVD原料产业并不算是一个很大的市场,2029年我国的IVD原料市场规模为82亿元,不到百亿规模。而且在全球市场,即使是Hytest、BBI Solution、Meridian (美鼎生物)等头部企业的全球市场份额也不足 5%。这或许意味着在市场内很难诞生大的巨头。

在这个天花板有限的市场内,为何近期产业关注度会攀升?巨头的入局是否会改变这个细分市场的格局,未来的IVD原料市场是否会有所变化?动脉网对此进行了梳理。

新冠疫情暴露原料卡脖子短板,推动IVD原料国产热

本轮IVD原料的热度攀升,其实是新冠疫情影响IVD行业的连锁反应之一。当新冠疫情爆发之时,或许少有人料到它会加速国产IVD原料企业的崛起。

一方面,国内的许多IVD企业原料依赖进口,而在新冠疫情期间,进口原料断供和涨价给国内IVD企业带来了很大的生产压力。这也使得国内的产业界开始意识到核心产业链应该握在自己手里。

有业内人士表示,在2020年的2-3月,虽然彼时的美国还未受新冠疫情影响,但美国企业就已开始封锁原料出口。一些原料在全世界范围内流动遇到了非常大的阻碍。所以安全的供应链还是国产更靠谱。

一家PCR厂家曾讲过这样的经历,在新冠疫情爆发后,原料要么断供,要么涨价,而且这个涨价幅度不是仅仅10%,而是涨10倍。在疫情后,大部分企业都开始思考如何建立更安全的供应链。

浩悦资本合伙人李逸石表示:“新冠疫情中,经历了原料价格上涨、断供之后,吃了亏的企业都意识到了掌握核心产品供应链的重要性,国产替代的趋势明显增强,这一现象其实和芯片热是一样的。”

另一方面,新冠疫情带来了庞大的检测需求,扩大了IVD产品的市场,相应地也带动了国内IVD原料市场的增长,为国内的IVD原料企业带来了成长机会。

根据国内主流IVD原料的厂家的招股书,2020年上半年都迎来了业绩的高速增长。

菲鹏生物是是新冠核酸检测试剂原料和新冠抗原免疫检测试剂原料最主要的供应商之一。2020年前,菲鹏生物营业收入增长缓慢,在2017年还出现净利润增速下滑70.33%。而到了2020年,仅上半年,菲鹏生物营收就达到4.9亿元,净利润达到3亿元,是2019年全年净利润的5.28倍。

另一家IVD原料企业诺唯赞2020年营业收入为15.64亿元,同比增长482.92%。诺唯赞同期归母净利润更是暴涨3085.62%,达到8.22亿元。

在以往,中游的IVD厂家对于上游原料厂家的品牌依赖度很高,因为在选择原料供应商需要花费大量的时间和成本去验证原料的可靠性,一旦建立了合作后会产生较高的品牌粘性。而新冠疫情的发生降低了这种粘性,也降低了国产品牌进入原料市场的品牌壁垒。

国产替代难,难在大规模量产

新冠疫情让整个产业的目光开始关注到IVD原料这一市场,其实在国内,国产基本已能够覆盖IVD原料的所有品类。

体外诊断试剂原料可以分为:抗原、抗体、酶与辅酶以及其他原料。抗原、抗体、诊断酶等是体外诊断试剂产业上游最重要的关键要点,抗原抗体、酶及辅酶是体外诊断试剂中最重要的组成部分,对试剂的性能起到关键性作用,整体占体外诊断试剂75%以上的市场。

抗原和抗体可分为原核、真核重组抗原、天然抗原,常用抗原制备技术方法有蛋白纯化、基因重组等;抗体也可分为单克隆抗体、多克隆抗体等,常用抗体制备技术方法有免疫技术、杂交瘤细胞技术、人源化抗体技术和细胞发酵技术等。抗原抗体原料广泛用于免疫诊断技术,国内目前免疫诊断技术在IVD领域市场占比最高,且保持15%以上增速,所以抗原抗体原料市场也被重点关注及看好。

酶与辅酶则主要用于荧光PCR等分子诊断技术、免疫诊断及生化诊断中。分子诊断运用中需要热启动聚合酶、常规聚合酶、逆转录酶等;免疫诊断有碱性磷酸酶、辣根过氧化物酶等。上述酶的种类中,以分子酶的价值及难度最大,国内能提供优质分子酶的厂家也非常少,基本被国外巨头企业垄断,但随着近几年分子诊断技术的迅猛发展,国内企业技术的追赶,分子酶市场未来发展潜力巨大。

除此以外的其他原料包括磁珠、微球、引物、探针等。

抗原抗体,菲鹏生物是国内主要的生产厂家;分子酶有诺唯赞,微球的生产有苏州纳微科技,从大的品类上看国内不同厂家几乎能覆盖主要的IVD原料品类,但在有些高技术特定的产品上,还是进口产品更稳定。

以分子酶为例,普通的PCR扩增酶,其实很早国内就有公司能做,但是像高保真的酶或者在变温环境下仍然能保证其一致性的酶,或者是一步法扩增酶,这样的品类技术门槛就非常高。

所以这也是这个重要的市场中,大部分原料都依靠进口的原因,2019年我国的IVD原料进口总额达到73亿元,进口产品占据了88%的市场。2019年国产IVD原料大约只拥有10亿元的市场份额。

国内试剂原料行业当前面临多重挑战,产品有效性及多样性普遍较低,且大量原料企业缺乏规模生产能力。在IVD原料市场中,真正的壁垒在于规模化生产,产品在大规模量产下保证稳定性和一致性是一大难点。

李逸石指出:在IVD原料行业,生产出产品并不难,真正的壁垒体现在大规模生产上,如何保证产品的一致性稳定性,同时还要具备成本控制的能力。

以蛋白酶K为例,其实它的生产技术并不难,一个相关专业的普通博士生也能按照教科书进行g级的小量表达。蛋白酶K在新冠爆发之前,国内一年的诊断方向用量大约是在200公斤左右,罗氏占据了绝对部分市场,而那时国内能提供满足IVD需求的公斤级产能的供应商只有一到两家。进口产品在产品的一致性和稳定性方面积累了大量经验,掌握了很多know-how的知识。

当然,国产厂家也在快速发展中,在一些拳头产品上,国产厂家也有可以比肩进口厂家的品质。

市场格局分散,未来或将有更多整合

IVD原料全球市场的规模达到千亿,但IVD原料市场的特点决定了这是一个很难做大的生意。目前,全球体外诊断试剂原料市场特点即为:参与者众多、个体规模较小、 行业高度分散。

即使是Hytest、BBI Solution、Meridian 等头部企业的全球市场份额也不足 5%。这个千亿市场很大一部分的市场在大量的中小实验室手中。IVD原料市场有大量的中小实验室贡献数款特色项目,它们也在行业中占据一席之地。

竞争格局高度分散的原因主要在于试剂原料涉及的技术路径和技术环节较多,中小型实验室很难掌握全部的技术路径,限制了其扩展。体外诊断涉及到多种不同诊断方法学,每种方法学又涉及到多种诊断项目,所需要的试剂核心原料、试剂以及仪器种类繁多,所需要掌握的技术体系也存在差异。

以表达系统为例,存在大肠杆菌表达系统、酵母表达系统、杆状病毒-昆虫细胞表达系统以及哺乳动物细胞表达系统等多种表达系统,要同时掌握多种表达系统存在较高的难度,限制了中小实验室的产品拓展能力。

在这个看得到天花板的赛道,主流厂家选择布局常规检测项目、重点检测项目,并不断推出创新项目、精品项目,形成纵横结合的全面性优势。中小实验室、中小原料供应商则主导特色项目,走差异化进行路线。

在这个竞争激烈,天花板有限的市场中,IVD原料企业将会从哪些方向打破天花板?未来国内IVD原料产业还有哪些发展方向和趋势?动脉网发现了两大趋势。

首先,高度分散的市场为参与者提供了充分的增长和整合空间,未来并购整合将会更加频繁。尤其是在国内IVD原料这一更为分散的市场中,未来或许会出现更多类似迈瑞收购海肽生物这样的整合。

在全球化发展和进口替代的历史机遇中,国内优质的IVD原料供应商凭借完善的技术体系,强大的产品开发和更新迭代能力,以及完善的销售网络,更容易脱颖而出。

第二,体外诊断试剂和仪器整体解决方案存在广泛的市场需求,对外提供整体解决方案的供应商较少。而整合仪器和试剂提供一体化解决方案是一大发展方向,整合提供仪器和试剂原料,通过互相优化参数,提供更加精准的解决方案。原料、试剂和仪器成套的解决方案可以减少下游客户重复的研发投入,有利于快速开发试剂,快速实现产业化,这也是全球主流IVD原料厂家的发展趋势。

我国的体外诊断市场正在不断扩容中,中国的临床检验需求以约 1,100 项普检为主,超过 3,000 项特检为辅,其中等级医院所覆盖到的检测项目约 300-500 项,基层医院能检测项目约在 100 以内。相比美国检测中心,如 Quest 就有 4,000 余项检测项目,中国临床层面可用的常规检测项目仅有美国诊断中心的四分之一,未来国内的临床检验市场还将进一步扩大,特检项目的常规化是中国体外诊断行业的重要存量提升因素。

体外诊断市场的不断扩大也会带动上游原料市场的增长,我国的IVD原料市场也处于高速增长中,根据弗若斯特沙利文的数据,我国体外诊断原料市场从2015年33亿增长至2019年的82亿元,2015-2019年年均复合增长率为25.8%。

在这个不断扩增的市场中,IVD原料市场我国企业处于被动中,而如今国内的IVD企业想要实现产业链更大的掌控权和主导权,对于IVD原料国产化的需求也更加强烈。这推动了IVD原料的产业变迁,当然,稳定、全面的IVD原料产业链,需要长期的经验积累和极致的质量把控,想要实现IVD产业链上游的国产替代,并非易事,在国产的集体突围下,相信未来国产IVD原料也能在全球市场中占据一席之地。

参考资料:菲鹏生物招股书

诺唯赞招股书

狂飙的IVD:最值得期待的3大细分赛道!——浩悦资本

作者:杨雪