玻尿酸不仅可以“外用”,还可以“内服”。在玻尿酸原料市场占据“半壁江山”的华熙生物,如今又一手推动将其纳入食品范畴。

在“妆食同源”的趋势下,越来越多护肤网红原料正被加入口服美容产品中,现在玻尿酸终于获批加入。今年1月,国家卫健委正式批准由华熙生物申报的透明质酸钠(玻尿酸)为新食品原料的请求,将其食用范围从保健品扩大至普通食品,

医美市场近年来格外热闹,尤其是颇有活力的玻尿酸市场,其超高的毛利率得到了越来越多投资者的青睐。作为全球玻尿酸原料龙头企业的华熙生物,为什么还主动开辟玻尿酸系列食品赛道?玻尿酸食品又能否成为华熙生物的第二增长极?

一、万物皆可玻尿酸,华熙生物抢跑新赛道

华熙生物成立于1998年,是目前世界最大的玻尿酸原料供应商,据Frost&Sullivan的《2019 中国透明质酸(HA)行业市场研究报告》显示,华熙生物的透明质酸全球市占率已经达到39%。

此外,华熙生物集研发、生产和销售于一体,据其官网资料显示,华熙生物拥有微生物发酵和交联两大核心技术平台,申请专利230项。2019年,从港股退市两年的华熙生物登陆A股科创板,行情一路看涨,并且一度冲破1000亿元市值。截至发稿前,华熙生物市值仍超过800亿元。

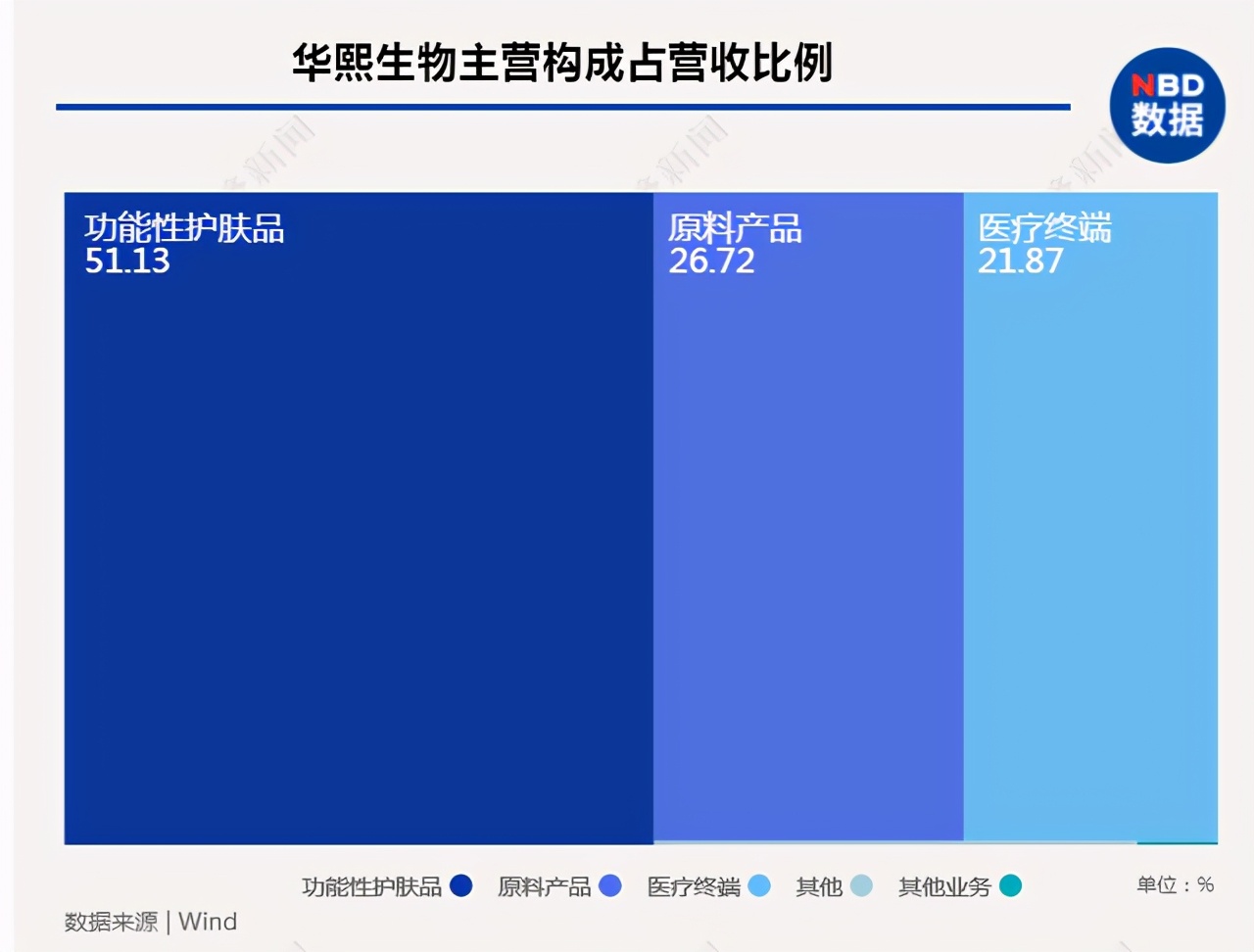

自华熙生物2017年开始战略调整后,公司业务由B端延伸至C端,主营业务逐渐转变为透明质酸原料、医疗终端产品、功能性护肤产品等三大类。如今卫健委批文下发后,华熙生物便正式进军食品快消行业,进行玻尿酸的全产业链布局。

作为全球最大的玻尿酸原料供应商,华熙生物比任何人都清楚,玻尿酸食品是大势所趋。

在国外,玻尿酸食品产品早已开始尝试,早在20世纪末,日本就推出了口服的玻尿酸护肤保健食品。随后,美国、英国、加拿大、捷克、巴西等国家陆续出现了玻尿酸保健食品。据行业报道,目前全球范围内在售的含有玻尿酸的预包装食品达2000多种。

卫健委批文发出后,华熙生物立即推出了国内首个玻尿酸食品 “黑零”,包括咀嚼片、软糖、西洋参饮、水光饮、燕窝饮等,甚至还有玻尿酸薯片。3月23日,华熙生物趁热打铁,又推出首款透明质酸钠饮用水。

种种举动令其他玻尿酸厂商有些措手不及,但实际上,自从2004年起,华熙生物便在国内启动玻尿酸作为食品添加的申报工作,直到今年年初方获批准。

相比爱美客、昊海生科等国内玻尿酸厂商,作为原料生产龙头的华熙生物在切入新赛道有着天然的优势,但为什么华熙生物急于布局食品快消领域?

二、华熙生物增收不增利,拓展业务迫在眉睫

华熙生物技术密集型的属性,造就了玻尿酸相关产业研发投入大、风险高、毛利率高的行业特征,尤其是医疗终端产品领域,一直被市场看做是“暴利”。

以爱美客面向医美机构的“宝尼达”产品为例,其招股说明书显示:直接材料成本不足14元/支,加上人工费等成本后为32元/支,出厂价却高达2547元/支,毛利率高达98.7%。华熙生物在该领域的产品毛利率虽未及此,但其2019年也达到了86.67%。

医疗终端产品毛利率堪比茅台,远远超过美妆、食品等C端消费品类,华熙生物为什么不“躺着挣钱”,还劳心费力开辟新的业务板块呢?

通过华熙生物发布的2020年财报,结合其相关业务,我们或许可以窥见一二:

1)原料业务营收下降,亟待开辟新蓝海

据财报显示,2020年华熙生物实现营业收入26.33亿元,同比增长39.63%;归属于上市公司股东的净利润为6.46亿元,同比增加10.29%。扣非后净利润同期增长仅0.13%,与2019年35.16%的增比相差甚远。

而且华熙生物的基本盘——玻尿酸原料业务表现平平,收入为7.03亿元,同比下降7.55%。这与疫情不无关系,日本、欧美等地的国际客户业务受影响严重,加之海外推广活动不便,最终原料业务仅占公司主营业务收入26.73%。

2)进口品牌主导医疗终端产品市场,国内厂商竞争日趋激烈

玻尿酸按用途和技术要求可分为医药级、化妆品级和食品级。其中,医药级玻尿酸用量虽然虽然整体占比较少,但价格远高于其他级别,附加值最高。

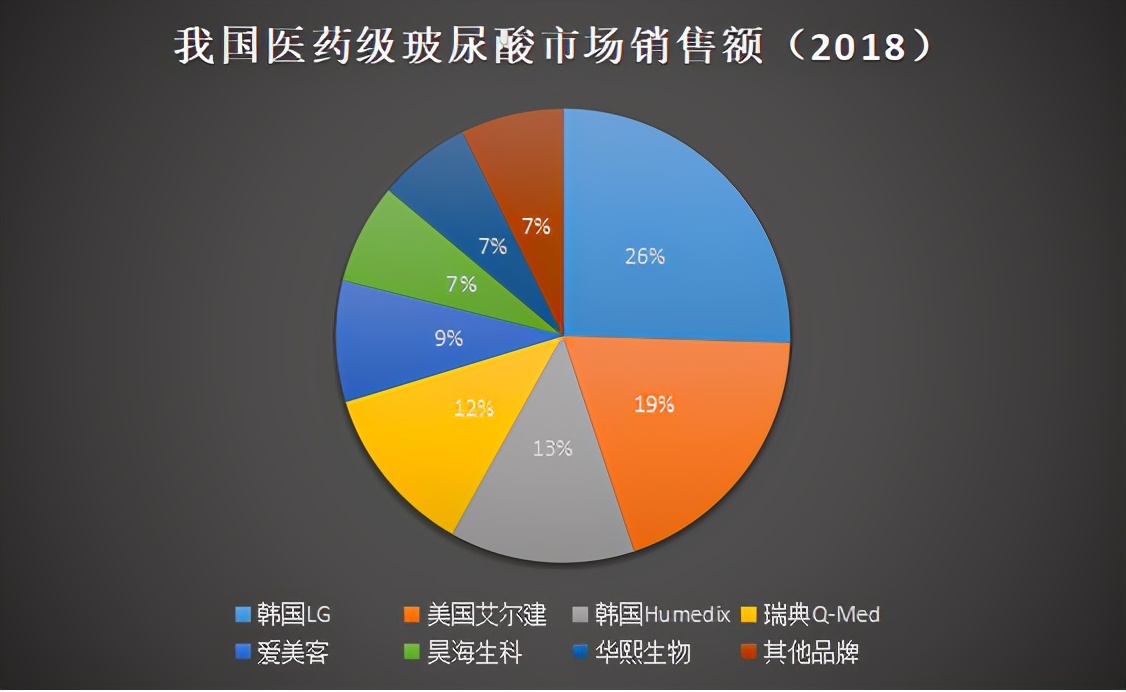

然而目前国内用于注射美容的玻尿酸针剂市场,仍然由进口品牌主导。Frost & Sullivan数据显示,销售额名列前茅的分别是韩国LG(25.5%)、美国艾尔建(19.4%)、韩国Humedix(13.2%)、瑞典Q-Med(12.2%),而包括号称A股市场“医美三剑客”的爱美客、华熙生物、昊海生科在内的国产品牌,市场占有率仍然较低。

此外,爱美客的异军突起,上市后市值即反超华熙生物,也令华熙生物深深警醒。

相比华熙生物,爱美客主要面向医院、第三方医美机构营销,而且更为注重对技术的研发投入,进一步提高技术壁垒,保证医疗终端产品的毛利率。比如2020年爱美客研发投入占营收比例为8.71%,而华熙生物的这一数值随呈逐年上升趋势,但2019年研发占比仍不足5%。

同时,行业“暴利”吸引玩家争相加入。据爱美客招股说明书,目前共有17家公司在境内取得透明质酸钠注射液相关产品的医疗器械注册证书,2019年更是新增3家公司有产品获得注册证,玻尿酸市场竞争将日益激烈,毛利率势必进入下降通道。虽然由技术工艺要求、技术专利和准入门槛等构成的行业壁垒一时难以攻破,但华熙生物也不得不居安思危。

3)“降维”杀入国内美妆红海,天价营销费用换取曝光声量

借助直播带货等新媒体的普及,国内美妆品牌纷纷崛起,华熙生物同样在此布局。不同于传统大日化以化学配方的思路,华熙生物以医药标准打造功能性护肤品的“降维”策略,杀入化妆品红海市场,并取得了不错的成绩。

2014年,华熙生物旗下玻尿酸品牌润百颜推出“蜂巢玻尿酸水润次抛”,并由范冰冰亲自在小红书带货,正式进入功能性护肤领域;

2018年底,润百颜联合故宫博物院,打造出风靡一时的美妆爆款——“故宫口红”,并且一度脱销;

此外,华熙生物还相继推出BioMESO肌活、德玛润、夸迪、颐宝、米蓓尔等品牌,以覆盖不同年龄段和需求的消费者。

而且据财报显示,华熙生物2020年的业绩增长,主要依赖于功能性护肤品业务的爆发。报告期内,功能性护肤品业务实现收入13.46亿元,同比暴增112.19%,在主营业务收入中占比由2019年的33.7%上升至51.15%,毛利率为81.89%。

然而高额的销售费用,一定程度上蚕食了华熙生物的利润。

虽然华熙生物正努力实现向消费品领域的跨越,但从“B端”转向“C端”的路确实用钱砸出来的。2020年,华熙生物的销售费用激增110.84%至11亿,约占当期营收的41.75%。销售费用中大部分使用于线上推广服务费与广告宣传费,占比超50%。

例如2020年起,华熙生物旗下玻尿酸品牌“夸迪”便开始在李佳琦直播间中多次出现。2020年“夸迪”实现收入3.91亿元,同比增长513.29%,这与KOL平台头部主播的加持分不开关系。但用天价的营销推广费用,换取品牌声量和曝光度似乎并不是一个长久之计。

三、诸多玩家入场,华熙生物能否保持领先优势?

值得注意的是,在华熙生物准备在C端发力之际,国内其他同行也在紧盯功能性食品这块肥肉。在华熙生物首先推出玻尿酸食品后,一大波“可以吃的玻尿酸食品”开始争先恐后地抢占市场。

但凭借其提早布局的举措和核心技术壁垒,也许华熙生物仍将牢牢把持赛道领跑者的地位。

首先,华熙生物具备先发优势。当前国家批准通过的玻尿酸新食品原料申请,标准主要参照华熙生物的食品级玻尿酸制定,其他企业要想印证自身食品级玻尿酸原料品质符合国家标准,需提供等同认证资质,申请还需要半年到一年以上的时间。

其次,华熙生物的研发优势难以复制。作为国内最早实现微生物发酵法生产透明质酸的企业及全球顶尖的玻尿酸生产企业,华熙生物仅玻尿酸一种原料就拥有200余规格。而且华熙生物拥有近百项发明专利,还曾获得国家科学技术进步二等奖,核心技术可见一斑。

此外,华熙生物还曾与美国哈佛大学合作研究不同分子量的玻尿酸对肠胃的不同功效,这样的研发实力能够为其产品提供强有力的底层支撑。

最后,华熙生物玻尿酸原材料品质远高于行业标准。作为目前全球最大的玻尿酸原料生产厂商,华熙生物的生产规模和产率均处于全球领先水平。据海通证券研报显示,华熙生物透明质酸发酵产率可达 12-14g/L,远高于文献报道的行业最优水平 6-7g/L。

而限于玻尿酸原料生产技术,其他厂商则很难以较低成本,获取到类似品质的玻尿酸原材料,华熙生物在性价比上,便已经与其他竞争对手拉开一个身位。

此外,华熙生物还进一步扩大玻尿酸产能。4月12日,华熙生物发布公告,宣布完成收购8%市占率的玻尿酸原料老四东营佛斯特(原东辰生物)100%股权。收购佛思特生物后,华熙生物可以进一步丰富旗下原料产品序列、拓展产品价格区间,从而实现差异性市场竞争策略。

结语:

玻尿酸对食品饮料行业附加值的提升有着相当明显的作用,但玻尿酸食品成为日常,还有很长的路要走。而且对于华熙生物来说,虽然坐拥原料市场的独特地位,却想要切入竞争激烈、渠道与其它业务完全不同的保健食品饮料市场,可能需要更长的时间才能从“To B”转向“To C”。

文章来源:松果财经,转载请注明版权。