人类发展早期,大部分时间都在同饥饿与瘟疫作斗争。不过,随着文明的逐步累积和科技的渐次更迭、飞跃,现今世界上大部分的国家和地区似乎已经摆脱了饥饿这一生存威胁。但瘟疫似乎从未消失过,我们仍然面临病毒的威胁。

近些年,猪流感、埃博拉病毒、新冠病毒等一系列病毒的爆发,给人类造成了巨大的破坏力与伤害。在2020年这个黑天鹅满天飞的年份,我们又一次对未来产生了相当大的不确定性。而药品和制药业作为人类与病魔抗争的筹码,一直处于不可或缺的地位。随着传染病发生几率的增加,该行业的重要性也比以往任何时候都更加明显。

制药公司巨头一直处于人类疾病研究的最前沿,巨大的规模体系注定了他们必须为此担起责任。欲戴王冠,必承其重,若制药巨头们没有绷紧全部神经始终保持在疾病抗争的最前沿,迎接他们的必然是失败。

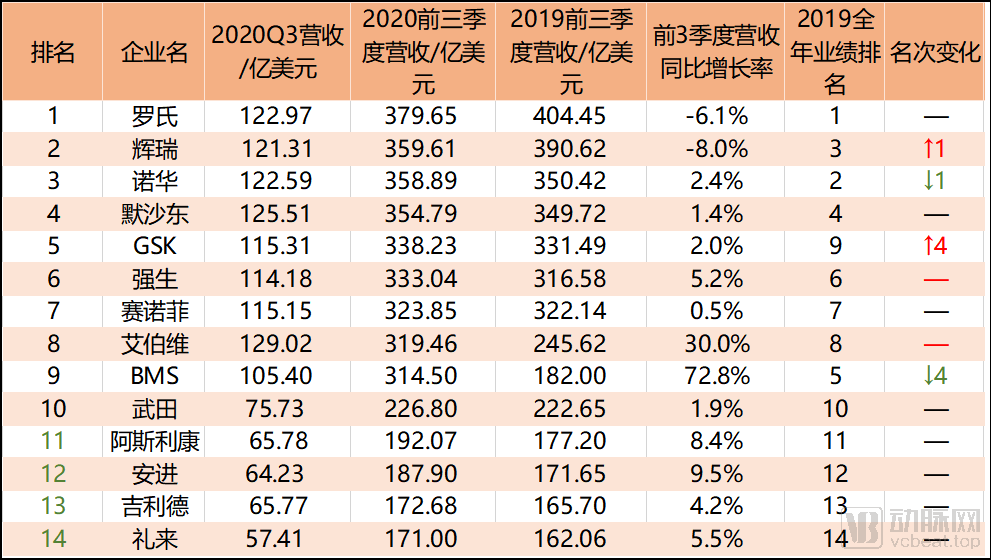

通过搜集整理制药巨头2020前3季度的财务数据,动脉网进行了制药企业的营收前十排名(由于罗氏、默沙东、强生非制药业务占比过大,我们进行了非制药业务数据的剔除),并且从研发管线(创新指数)、新闻资讯梳理等角度对营收排名前十的药企进行了分析总结,力图带领读者一探世界TOP 10药企巨头在2020初至今(2020.1.1-2020.12.9)所做的战略布局,进而带来一些启思。

TOP 10药企占位不变,罗氏、辉瑞业绩同比下滑,艾伯维、BMS增长强劲

(数据来源:2020各大药企Q1-Q3财报)

2020年10月前后,制药巨头纷纷公布自家Q3财报,前9个月的表现清晰可见。

通过上表,我们可以发现,TOP 10药企虽然在排名上发生了细微的调整,但总的来看,去年排名前十的药企在今年前3季度的总成绩中还是大体保住了自己的前十位置。

因为新冠疫情的全球蔓延,各家药企的相关业务及研发管线的推进都受到了不同程度的影响。但从2020前3季度各家药企的财务数据来看,营收排名前十的药企中,除了辉瑞、罗氏相比去年同期发生了业绩下滑,其余药企的业绩都发生了正向增长。

罗氏业绩下滑主要是由于新冠疫情的影响导致门诊、住院患者大幅下降。另外,罗氏“三大王牌”(贝伐珠单抗、利妥昔单抗、曲妥珠单抗)因为受到仿制药带来的竞争压力,业绩下滑幅度较大。不过,罗氏多发性硬化症药物Ocrevus、乳腺癌药物Perjeta、PD-L1产品Tecentriq和血友病新药Hemlibra表现出了较为强劲的新生驱动力。

辉瑞的前三季度营收发生下滑主要是因为群众前瞻性采购需求的逆转、零售业务下降以及美国部分合约的中断。但是,因为优先重点布局COVID-19疫苗,辉瑞与BioNTech合作开发的基于RNA的新冠肺炎疫苗产品目前已经获得了FDA紧急授权,并有望在本周进行接种。这一先发优势意味着辉瑞仅背靠COVID-19疫苗,就能赚的钵盆满体。

近年来,辉瑞打破了维系多年以业务为导向的管理架构的架构格局,走向了以区域为导向的管理架构,这一举措意在应对多变的市场、政策法规上的变化以及业务线的连接整合。辉瑞CEO Albert Bourla在今年年中曾公开表示,“尽管受到疫情影响公司业绩下滑,但在2022年之前,辉瑞大约有25-30个产品获批,其中15个有望成为重磅产品。辉瑞的新架构在过渡到2020年以后,预计将会得到更高、更持久的营收增长。”

另外值得关注的两家药企是艾伯维和BMS。这两家企业在2020年前三季度中分别完成了30.0%和72.8%的同期业绩增长,表现十分亮眼。

自艾伯维在Q2季度完成了对艾尔建的全部收购,及其美学产品的强劲复苏,艾伯维的销售收入一路狂涨,在Q3季度获得高达129.02亿美元的销售额,同比增长52.1%,成为2020 Q3季度当之无愧的业绩之王。照此态势发展,或许在2020年底,艾伯维仍有机会把名次往前再搏一搏。

吃下体量巨大的新基(Celgene),又手握风头正劲的O 药,BMS成为2020前3季度增长态势最为迅猛的企业,似乎并不令人惊讶。手握重金,BMS在今年11月中旬宣布完成对MyoKardia 131亿美元的全现金收购,以加强自身的心血管药物业务,增加有较大市场潜力的其他候选药物储备。

目前,O药还有20多个临床试验在进行中,如果结合其自家的Yervoy或其它IO管线药物,从而释放更好疗效,O药依然有在个别适应症上击败 K 药的可能。BMS似乎正在努力地重拾当年雄威。

2020,谁是当之无愧的创新之王?

IDE Pharma是一家位于美国旧金山的医药咨询机构,每年该机构都会推出一个关于制药公司的创新指数榜单——创新制药公司T0P 10。

IDE Pharma评选的2020创新药企TOP 10与2020前3季度营收TOP 10排名比较

通过上表,我们可以发现:在2020前3季度营收排名前十的药企只有8名上榜2020创新药企TOP 10榜单,且位次发生了很大的变化,BMS、艾伯维未出现在创新榜单的前十之列;在2020前3 季度营收排名分别为第11和第14的阿斯利康和礼来公司在2020创新药企TOP 10榜单分别位列第2和第10。

这在一定程度上说明,营收业绩强劲的企业和创新指数高的企业并没有太直接的线性关系。不过,创新能力作为制药企业的绝对王牌,是一个不可忽视的存在因素。目前创新能力强的企业在未来有很大可能实现对曾经竞争对手的跨步超越。

对于罗氏登上榜首,IDE Pharma表示:罗氏在临床诊断和精密医学领域方面出色的表现、创新的伙伴关系以及在数字领域所做的变革是其拔得头筹的重要原因。这样的例子包括与Illumina的合作、其FoundationOne液体CDx泛肿瘤液体活检测试受到FDA批准、AccuView SugarView应用程序获得CE标志、开发COBAS平台-集成了实验室管理应用程序以及推出自动数字病理算法等。

未在2020前3季度营收排名中入围前十的阿斯利康和礼来也值得特别提及。

IDE Pharma表示,阿斯利康在引领“创新合作伙伴”方面一直都表现不错,近来更是与RenalytixAI,DeepMatter和Eko等一系列专注于AI和数据分析的公司建立了良好的合作伙伴关系。同时,阿斯利康还启动并利用包括移动应用程序和数字平台在内的各种小型数字创新技术,为患者和临床试验操作提供了直接支持。

阿斯利康还表现出继续致力于投资数字医疗的未来,合作或投资多个“孵化中心”的承诺。这些交易包括对众多加速器计划的投资或与全球科技初创企业的直接合作。多方面的创新举措让阿斯利康在2020创新榜单中排名仅次于罗氏。

礼来主要是凭借在COVID-19的创新表现和数字技术方面的进步入围创新药企TOP 10。据了解,礼来是第一家宣布并启动aCOVID-19抗体治疗剂研究的公司,该公司还在寻找FDA对Olumiant的认可,以备不时之需。在这些举措外,礼来还启动了多个数字和物理患者援助计划,包括为老年患者服务的移动研究部门、胰岛素供应计划以及一个AI平台,可在大流行期间自动进行不良事件报告以进行临床试验。

通过与Dexcom建立合作,礼来创建了个性化的胰岛素输送系统以及软件分析功能,以减轻患者的糖尿病负担。在制造方面,礼来与Strateos公司进行合作,将在圣地亚哥启动一个创新的远程控制机器人云实验室,这是同类实验室中首个实现远程研究的实验室之一。

由于IDE Pharma进行创新指数的计算指标主要基于药企的数字化布局、技术创新、临床试验表现情况以及合作伙伴关系等,动脉网对2020前3季度营收排名TOP 10 药企自2020年1月至今在合作开展、数字化转型及新药获批的新闻资讯进行了统计并进行了制图,图表的直观形式或许能让读者更为清晰直观地了解到营收TOP 10和创新TOP 10出现差距的原因所在。

(动脉网制图,数据来源:动脉橙数据库)

(2020.1.1-2020.12.9主要事件统计)

(动脉网制图,数据来源:动脉橙数据库)

(2020.1.1-2020.12.9主要事件统计)

通过数据图表可以看出,罗氏不论是在合作伙伴关系、技术创新、数字化转型策略,或是新药获批情况,均处于十大药企前列,是当之无愧的创新之王。至于艾伯维、BMS未出现在TOP10创新榜单,我们或可从其数字化转型及新药获批情况上察出端倪。由于艾伯维、BMS各自收购了艾尔建及新基(Celgene),其丰富的产品管线为各自的营收增添了强力保障,名列营收TOP 10榜单的原因同其他药企巨头一样,是基于其强大的企业规模。

然而,需要明确的是,巨头之间的较量无时不刻不在激烈地进行着,如何迎接最新挑战,部署有远见的战略规划和行动,积极跟上时代前进的步伐,才决定着谁能笑到最后。

疫情大考之下,合作式竞争更占优势

新冠疫情,是人类与病毒又一次艰苦卓绝的战斗。对于占据研发资源最顶级的制药巨头来说,也是一场大考。同样的考题下,比拼的不仅是规模,还有企业运营成功的所有要素:人才、各级部门是否高效的管理,各公司之间、内部部门之间是否良好的合作关系、高层的战略部署。速度和质量是取胜的关键。

(数据来源:动脉橙数据库)

(2020.1.1-2020.12.9主要事件统计)

大多数顶级制药公司已经开展了独立的研究,或正在与其他组织合作开发Covid 19疫苗。目前,辉瑞、诺华、罗氏、强生、GSK、赛诺菲等药企已经纷纷加入疫苗的管线布局,正处于不同的试验阶段。随着制药巨头面临的压力越来越大,从前的竞争对手正在转变为合作者,不仅分享专业上的知识,还分享经过验证的研究和基础设施库。

例如,赛诺菲与Translate Bio进行合作,赛诺菲分享其疫苗专业知识,并结合Translate Bio的mRNA平台,已经开发出几种针对新冠肺炎的疫苗候选产品。

其他公司或与政府机构或组织合作,以加快他们的研究。

强生正与生物医学高级研究和发展局(BARDA)合作开发一种疫苗候选产品;GSK在2月份宣布它将与澳大利亚昆士兰大学合作,并提供进入其疫苗佐剂平台的机会。最近,GSK还与厦门Innovax生物技术有限公司进行了相关合作。

辉瑞与BioNTech合作,开发了基于RNA的新冠肺炎疫苗候选产品BNT162b,这使得他们成为第一家拥有大规模冠状病毒疫苗临床试验成功数据的制药商。11月18日,美国辉瑞官方公布Ⅲ临床试验结果:BNT162b预防新冠感染的有效率达95%,且无严重副作用。12月3日,英国卫生部门通过了该款疫苗的紧急授权使用,使得该款疫苗成为全球上市的首款疫苗。紧接着,12月11日,FDA授予辉瑞新冠疫苗紧急使用权将在近期进行疫苗接种。

虽然目前辉瑞在疫苗试验中传出有人死亡以及有人出现面瘫的情况引起了不小的恐慌,但FDA也在疫苗报告中回应:该事件的发生并不代表高于普通人群预期概率,死亡案例及面瘫案例的发生率与同龄普通人相似,不能说明疫苗有问题。

目前,进入FDA审查阶段的疫苗有2家,一家为辉瑞和BioNTech联合开发,另一家由Moderna联合开发。

低利润率业务部门的拆分或成制药巨头发展趋势

近年来,为了让自身专注于利润率更高的创新药物业务,各大药企将利润较低的部门出售或分拆剥离此起彼落,例子不胜枚举。

诺华在2015年时曾与葛兰素组成的消费品合资公司,因为这一块的利润率低,它在2018 年以150亿美元的价格将其股份全部出售给GSK。2019年11月,赛诺菲透露其正式考虑将消费者健康业务部门分拆,从而专注于专科病药物、疫苗和普通药品等业务。

同样,2020年开年至今,已经有好几家制药巨头宣布了业务拆分计划:

2月5日,默沙东宣布拆分计划,肿瘤、院内产品,疫苗和动保业务继续保留,而将女性健康产品、成熟产品和生物类似物产品成立一个新公司并独立上市,预计在2021年上半年完成;

2月5日,GSK宣布拆分计划:未来两年内,GSK将分为两个公司实体:一个将专注于药品和药物开发,另一个则专注于消费者健康业务;GSK预估,到2022年,公司每年将节省7亿英镑,并改善运营绩效;

2月24日,赛诺菲宣布将其在欧洲的六个原料药生产基地合并在一起,创建一家独立的原料药公司;

11月16日,辉瑞成功剥离旗下业务部门辉瑞普强(Pfizer Upjohn)仿制药业务,将其与Mylan公司合并,晖致公司(Viatris Inc.)正式成立。

(数据来源:动脉橙数据库)

(2020.1.1-2020.12.9主要事件统计)

值得一提的是,武田资产拆分的背后原因并不是简单地提高利润率、增强股东价值,更深层次的原因是其需要应对收购夏尔后因巨额支出产生的沉重财务负担。2019年1月,武田以620亿美元收购了罕见病巨头夏尔公司,为应对这一巨额付款背后沉重的财务负担,武田开始通过裁员、出卖非核心资产等手段,大量削减开支。

大数据时代,数字化转型是应对未来之良策

随着大数据时代的来临,数字化技术正在重塑制药行业,制药行业数字化转型的浪潮已经来临。

2020 TOP 10药企数字化相关布局(2020.1.1-2020.12.9期间主要事件)

为了寻求新的业务增长点,越来越多的大型制药公司已经在数字化技术上进行了战略部署,把数字化技术越来越广泛地应用在药物研发、临床研究、患者服务、市场营销以及内部管理等方面,并取得了一些成果。

如今的互联网时代,数字化技术已经有着足够的成熟度。无论是人工智能、大数据还是移动互联网,都已经有多年的发展历史,似乎正是落地到某一具体场景中去的时候。

其次,当新药研发、临床研究的成本、风险越来越高的时候,行业需要新的工具改变原有的生产模式,这是行业“求变”的内在动力,而数字化技术在数字营销、患者服务上的应用将帮助行业解决可及性、满意度等问题。新的商业秩序正在建立。

动脉网认为,药企数字化转型未来主要会在两个大方向上有明显的变化。

一方面是医药营销——面对面的沟通会在一定程度上被越来越多的数字化销售所取代,如EMSL(数字化医学科学联络员),数字化手段的介入会使得医生和患者的服务更有针对性;另一个方面在于医学证据的挖掘——数字化手段可以用于提高从数据收集到证据产生的效率,以降低药物研发的总体成本。

不过,在药企的数据化转型过程中,也存在一些普遍问题需要注意:比如数据分散、难治理,业务系统没打通等,这些情况都需要药企进一步探索和应对。

在华重点合作布局,制药巨头纷纷承借中国互联网医院发展东风

当互联网医疗风靡全球,作为传统制药业的巨头们以怎样的态度看待这场变局?答案是拥抱创新。

TOP 10药企2020在华合作布局(2020.1.1-2020.12.9期间主要事件)

事实上,早在2010年,甚至更早时候,制药业的大佬们已经有所行动,演变至今已经有越来越多的传统制药企业参与其中。

近几年,国内互联网医疗发展形势只增不减,在疫情的影响下,居民线下活动受限,互联网医疗更是成为受疫情强烈推动的急速增长行业之一。制药巨头也因此在与国内互联网医疗的合作上频繁动作,希望分得一杯羹。

以GSK为例,3月30日,GSK与阿里健康达成合作,宣布用于稳定期慢阻肺治疗的三联吸入制剂“全再乐”在阿里健康平台上线。在此次合作中,GSK欲通过搭载阿里健康线上平台资源,进一步扩大“全再乐”在中国市场的可及性。6月,GSK与群脉达成合作,欲实现其在台湾地区的线下8000+药店数字化升级,全面激活门店销售力。紧接着8月份,GSK又与美团达成全面合作,希望共建基于本地生活服务的医药O2O模式,为消费者提供更丰富的产品种类、更便捷的购药服务等。

可以看出,制药巨头们正在多维度地积极寻求借力“互联网+”的方式和途径,以增强自身的竞争力筹码。

此外,我们还可以发现,制药巨头在其他方面,诸如新药研发、药品商业化授权、疾病创新管理项目等领域与国内的创新药企、医院、医疗产业园区也进行了高密度的合作。这一方面说明了中国生物医药企业的研发能力逐渐得到国外制药巨头的认可,另一方面也说明中国市场对于制药大佬们的战略布局之重要性。中国市场作为国外争相抢占的高地,蕴藏着蓬勃的发展前景并潜藏着无数的发展机会。

截止前三季度的业绩,阿斯利康因1名的差距未能入围前十榜单。但动脉网注意到,“双十二”期间,阿斯利康进行了“买买买”,成为年关前的又一重磅新闻。

12月12日当天,阿斯利康宣布以394亿美元(约合人民币2578.83亿)的价格收购亚力兄制药(Alexion),其中包括135亿美元现金,以及259亿美元的阿斯利康ADS。

值得关注的是,阿斯利康对亚力兄收购价格为175美元/股,这意味着相较于亚力兄120.98美元(截至12月11日收盘)的股价溢价达到44.65%。若计算2019年营收,阿斯利康以243.84亿美元位列全球制药企业第十一位,加上亚力兄的49.91亿美元,阿斯利康将跻身前十。这意味着,当该笔并购完成时,全球营收TOP 10制药企业排位或将重新洗牌。

作者:陈宣合