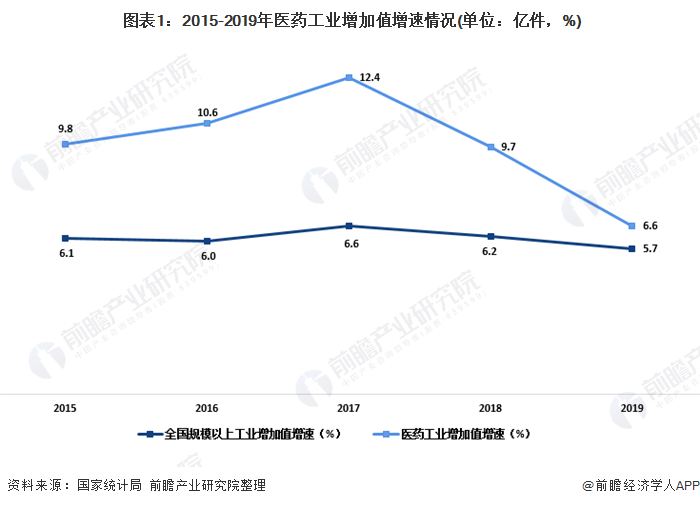

医药工业增长放缓

2019年,受全球贸易环境不稳定因素增多、宏观经济减速发展常态化以及“三医”联动改革新政变化的影响,医药工业收入增速又降至个位数。全年医药制造业的工业增加值增速6.6%,高于全国工业整体增速0.9个百分点。

全年医药工业规模以上企业实现主营业务收入26147.4亿元,同比增长8.0%;实现利润总额3457.0亿元,同比增长7.0%;累计收入、利润增速分别较去年同期下降了4.7、3.9个百分点,创下历史新低。利润率13.2%,高于去年全年0.2个百分点。全年出口交货值2116.9亿元,同比增长7.0%,增速较去年同期下降4.5个百分点。在鼓励自主创新、提升仿制药质量、支持国际化等政策引导下,制药企业加大了新药研发、一致性评价和欧美认证等创新投入,全年医药制造业固定资产投资增速8.4%,同比去年提高4.4个百分点。

中药饮片加工行业经营情况下滑

收入方面,医疗仪器设备及器械、化学药品制剂、生物药品制造的营业收入增长较快,增速分别高于医药工业平均水平的3.6、3.5、2.4个百分点。受质量、环保、安全监管趋严和规范临床医药用品使用的影响,中药饮片加工、化学药品原料药、卫生材料及医药用品制造增长依旧低迷,增速依次低于医药工业平均水平的12.5、2.9、2.7个百分点。

利润方面,化学药品制剂、生物药品、医疗仪器设备及器械制造的利润增长较快,增速分别高于医药工业平均水平的7.6、7.0、5.7个百分点。中药饮片加工、中成药制造利润呈现负增长,同比增速分别下降25.5%、1.8%。

产业结构调整效果明显

据中国医药工业信息中心2019年统计,2018年我国76%的制药企业年主营业务收入不足2000万元,但百强制药企业的贡献度不断增加,规模企业市场集中度明显提高。Top100主营业务收入规模达到8395.5亿元,年均增速11.8%。百强制药企业主营业务收入超百亿元的有22家,占整个行业比重32.5%,同比提升7.3个百分点,基本达到《医药工业发展规划指南》提出的较2015年提高10个百分点的“十三五”规划目标。在百强制药企业的龙头带动作用下,医药企业集约化经营水平提高,发展动能更加充足。行业集聚效应突出。围绕“京津冀协同发展战略”“长三角一体化和长江经济带发展战略”《粤港澳大湾区发展规划纲要》等形成的医药产业集聚区,在引领医药创新、国际化方面发挥了巨大作用。

更多数据请参考前瞻产业研究院《中国医药商业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

来源:前瞻产业研究院